Инвестиции - это важный инструмент для достижения финансовой независимости и создания стабильного будущего. Многие люди стремятся вложить свои сбережения в различные активы, чтобы получить прибыль и защитить свой капитал от инфляции. Однако, принимать решение о том, в какие активы вкладывать деньги, может быть сложным заданием, особенно для новичков в инвестиционной сфере.

Важным шагом при инвестировании является выбор инвестиционного портфеля. Инвестиционный портфель представляет собой комбинацию различных активов, таких как акции, облигации, фонды и другие инвестиционные инструменты. Важно создать портфель, который будет соответствовать вашим финансовым целям, уровню риска и личным предпочтениям. Каждый актив в портфеле имеет уровень доходности и риска, поэтому правильное распределение капитала поможет вам снизить риски и увеличить потенциальную прибыль.

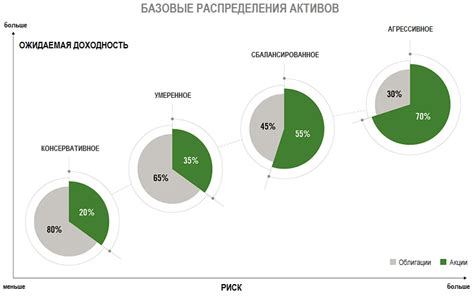

Определение правильного состава инвестиционного портфеля - это сложный и индивидуальный процесс. Вам необходимо учитывать свои финансовые возможности, инвестиционный опыт, уровень толерантности к риску и финансовые цели. Например, если вы молодой инвестор с высоким уровнем толерантности к риску и долгосрочными финансовыми целями, то ваш инвестиционный портфель может быть более акционированным. С другой стороны, если вы ближе к пенсии и ставку на сохранность капитала, ваш портфель может быть более консервативным с большим преобладанием облигаций и дивидендных акций.

Важно отметить, что выбор инвестиционного портфеля не является одноразовым решением. Ваши финансовые цели и предпочтения могут меняться с течением времени, и вам может потребоваться пересмотреть и переделать свой портфель в соответствии с новыми обстоятельствами. Поэтому важно регулярно оценивать свой портфель и вносить необходимые корректировки в соответствии с изменением ваших финансовых целей и рыночной ситуации.

Значение и выбор инвестиционного портфеля

Значение инвестиционного портфеля заключается в том, что он позволяет распределить инвестиции между различными видами активов, такими как акции, облигации, недвижимость и др. Это позволяет снизить риск и увеличить потенциальную доходность портфеля.

Выбор инвестиционного портфеля включает в себя несколько этапов. В первую очередь необходимо определить финансовые цели и рискотерпимость. Затем следует провести анализ рынка и различных инвестиционных возможностей. После этого можно приступить к составлению портфеля, учитывая диверсификацию активов и балансировку риска и доходности.

Важно отметить, что выбор инвестиционного портфеля является индивидуальным процессом и зависит от финансовой ситуации и целей каждого инвестора. Некоторые инвесторы предпочитают консервативные портфели с низким уровнем риска, в то время как другие предпочитают более агрессивные портфели с высокой доходностью, но также и с высоким уровнем риска.

Необходимость регулярного мониторинга и перебалансировки портфеля также является важной частью процесса выбора инвестиционного портфеля. Это позволяет адаптироваться к изменениям на финансовом рынке и поддерживать соответствие между риском и доходностью.

В итоге, выбор инвестиционного портфеля играет важную роль в достижении финансовых целей и обеспечении финансовой стабильности. Правильно составленный и управляемый портфель может помочь инвестору получать стабильную доходность и защитить его от возможных потерь в инвестициях.

Что такое инвестиционный портфель?

Инвестиционный портфель представляет собой совокупность финансовых активов, в которые инвестор размещает свои средства с целью получения дохода в будущем. Он может включать в себя различные виды активов, такие как акции, облигации, валюту, недвижимость и др.

Основной принцип построения инвестиционного портфеля – диверсификация, то есть распределение инвестиций по разным активам и секторам экономики. Это позволяет снизить риск потери средств, так как различные активы могут иметь разную реакцию на изменения рыночных условий.

В инвестиционном портфеле каждому активу может быть присвоена определенная доля или вес, которая зависит от его предполагаемой доходности и рискованности. Также в портфеле может быть установлено определенное соотношение между активами, например, 60% акций и 40% облигаций.

Управление инвестиционным портфелем – важная задача для инвестора. Он должен оценивать рыночные условия, анализировать финансовую отчетность компаний и другую информацию, проводить диверсификацию и перебалансировку своего портфеля. Цель такого управления – максимизация прибыли при минимальном уровне риска.

| Преимущества инвестиционного портфеля: |

|---|

| Распределение риска |

| Диверсификация |

| Возможность получения дохода из разных активов |

| Гибкость и возможность изменения состава портфеля |

Роль инвестиционного портфеля

Инвестиционный портфель играет важную роль в достижении финансовых целей и обеспечении финансовой стабильности. Он представляет собой набор различных инвестиций, которые помогают инвестору распределить риски и получить максимальную доходность.

Основная задача инвестиционного портфеля – достижение оптимального баланса между риском и доходностью. Разнообразие инвестиций, включенных в портфель, позволяет снизить риск инвестирования в один конкретный актив и обеспечить защиту от потерь в случае неудачных инвестиций.

Инвестиционный портфель также является инструментом для диверсификации. Путем включения в портфель различных активов, таких как акции, облигации, недвижимость и др., инвестор может снизить риски и повысить вероятность получения стабильного и высокого дохода. Разнообразие инвестиций позволяет более эффективно использовать возможности рынка и минимизировать влияние внешних факторов на финансовые результаты.

Инвестиционный портфель также обеспечивает гибкость и возможность реагировать на изменения на рынке. Изменение состава портфеля позволяет адаптироваться к новым экономическим условиям, менять стратегии инвестирования и избегать потерь в случае неблагоприятных событий.

Кроме того, инвестиционный портфель является инструментом для достижения финансовых целей. Включение в портфель инвестиций с различными периодами окупаемости и роста позволяет планировать доходы на определенные сроки и обеспечивать финансовую стабильность на протяжении всей жизни.

В целом, инвестиционный портфель является неотъемлемой частью финансовой стратегии инвестора. Он позволяет максимизировать доходность и снизить риски, обеспечивает гибкость и возможность адаптации к изменяющимся условиям рынка, а также помогает достигать финансовых целей и обеспечивать долгосрочную финансовую стабильность.

Инвестиционный портфель как инструмент финансового планирования

Инвестиционный портфель может состоять из различных активов, таких как акции, облигации, валютные пары, недвижимость и другие финансовые инструменты. Каждый из этих активов имеет свои особенности и может приносить различную доходность и уровень риска.

Основная цель формирования инвестиционного портфеля заключается в достижении баланса между доходностью и риском. Разнообразие инвестиций в портфеле помогает снизить риск и увеличить потенциальную доходность портфеля в целом.

Выбор активов для инвестиционного портфеля зависит от различных факторов, таких как инвестиционные цели, инвестиционный горизонт, степень риска, финансовые возможности и т.д. Каждый инвестор должен самостоятельно определить свои цели и риски, а также обратить внимание на диверсификацию портфеля.

Диверсификация - это распределение инвестиций по различным активам и инструментам с целью снижения риска. Если одна инвестиция не оправдывает ожидания, другая может компенсировать потери. Таким образом, диверсификация помогает снизить влияние отдельных активов на инвестиционный портфель в целом и обеспечить большую стабильность.

Кроме того, инвестиционный портфель требует постоянного мониторинга и переоценки. Финансовые рынки постоянно меняются, и эффективное управление портфелем требует постоянного анализа и принятия необходимых решений.

В итоге, инвестиционный портфель является ключевым инструментом финансового планирования, который позволяет достичь финансовой стабильности и роста капитала. Составление и управление инвестиционным портфелем требует внимания к различным факторам, включая цели, риски и диверсификацию активов.

Как выбрать инвестиционный портфель?

При выборе инвестиционного портфеля необходимо учитывать ряд факторов:

- Финансовые цели: определите, какие финансовые цели вы хотите достичь через инвестирование. Например, это может быть сохранение средств, получение дохода или увеличение капитала.

- Инвестиционный горизонт: установите срок, на который вы готовы инвестировать. Инвестиционные стратегии могут быть разными в зависимости от временного горизонта.

- Уровень риска: определите свою готовность к риску. Существуют различные активы с разными уровнями риска, и ваш выбор будет зависеть от вашей терпимости к риску.

- Разнообразие активов: выберите разные типы активов, чтобы диверсифицировать риски. Включите акции, облигации, недвижимость или другие активы в ваш инвестиционный портфель.

- Планирование распределения активов: определите, какую долю каждого актива вы хотите включить в свой портфель. Используйте модели распределения активов для достижения оптимальной балансировки нежелательных рисков.

Однако, следует помнить, что выбор инвестиционного портфеля является индивидуальным и должен быть основан на ваших финансовых целях, рискоориентации и личных обстоятельствах. Перед принятием решения о выборе инвестиционного портфеля рекомендуется обратиться к финансовому советнику или специалисту в области инвестиций для дополнительной консультации.

Определение инвестиционных целей

Определение инвестиционных целей начинается с понимания собственных финансовых потребностей и жизненных планов. Необходимо задать себе вопросы, каковы ваши краткосрочные, среднесрочные и долгосрочные финансовые цели. Краткосрочные цели могут включать покупку автомобиля или оплату образования. Среднесрочные цели могут быть связаны с покупкой недвижимости или планированием отпуска. Долгосрочные цели могут включать пенсию или создание финансового обеспечения для будущих поколений.

Помимо финансовых целей, важно также учесть свою финансовую способность к риску. Каждый инвестор имеет свою личную толерантность к риску и способность к потерям. Чем выше риск, тем выше потенциальная доходность инвестиций, но и вероятность потерь также возрастает. Поэтому необходимо четко определить свою толерантность к риску и выбирать инвестиции, отвечающие вашим предпочтениям.

Определение инвестиционных целей помогает сфокусироваться на конкретных параметрах вложений, таких как доходность, ликвидность, стабильность. Также это помогает оценить сроки реализации целей и распределить риски и активы в инвестиционном портфеле.

Разнообразие инструментов в инвестиционном портфеле

Разнообразие инструментов в инвестиционном портфеле позволяет инвестору снизить риски и увеличить потенциальную доходность. Ведь одни инвестиционные инструменты могут приносить прибыль в периоды роста рынка, а другие – в периоды спада. Таким образом, при правильном подборе разнообразных активов, инвестор может достичь более стабильных результатов за счет снижения волатильности своего портфеля.

Разнообразие инструментов в инвестиционном портфеле может быть достигнуто путем включения акций, облигаций, валюты, сырьевых товаров, недвижимости и других активов. Каждый из этих инструментов имеет свои особенности и характеристики, что позволяет диверсифицировать портфель и распределить риски.

| Инструмент | Описание | Преимущества |

|---|---|---|

| Акции | Ценные бумаги, представляющие долю в собственности компании | Потенциально высокая доходность в периоды роста биржи |

| Облигации | Долговые ценные бумаги, обязательства по выплате процентов и возврату основной суммы | Стабильный поток доходов и меньший риск по сравнению с акциями |

| Валюта | Денежные единицы различных стран | Возможность заработка на курсовых разницах |

| Сырьевые товары | Естественные ресурсы, такие как нефть, золото, зерно и др. | Защита от инфляции и возможность получения прибыли от роста цен |

| Недвижимость | Имущество, включающее жилую и коммерческую недвижимость | Стабильные арендные доходы и рост стоимости |

Разнообразие инструментов в инвестиционном портфеле позволяет инвестору более гибко реагировать на изменения на рынке. Кроме того, выбор различных активов позволяет диверсифицировать риски, связанные с отдельными инструментами или секторами экономики. Это важно для достижения устойчивых результатов и защиты капитала.

Однако необходимо помнить, что разнообразие инструментов не является гарантией защиты от потерь и может подразумевать собственные риски. Поэтому важно проводить анализ и оценку каждого инструмента перед его добавлением в портфель, а также учитывать свои инвестиционные цели и обстоятельства.

Распределение активов в инвестиционном портфеле

Распределение активов в инвестиционном портфеле важно по нескольким причинам. Во-первых, правильное распределение активов позволяет диверсифицировать инвестиции и снизить риски. Если инвестор размещает все свои средства в один вид активов, то в случае падения цены этого актива его портфель может значительно пострадать. Распределение активов позволяет уменьшить этот риск за счет инвестирования в различные классы активов, которые реагируют на рыночные условия по-разному.

Во-вторых, правильное распределение активов помогает достичь баланса между возможностью получить высокую доходность и снижением рисков. Каждый вид активов имеет свои особенности и характеристики, например, акции обычно приносят высокую доходность, но также сопряжены с большими рисками. Облигации, напротив, более консервативные и стабильные, но приносят меньшую доходность. Правильное распределение активов позволяет найти оптимальный баланс между риском и доходностью в инвестиционном портфеле.

Конечно, каждый инвестор имеет свои индивидуальные потребности и цели, и распределение активов должно быть подобрано в соответствии с этими факторами. Определение оптимального распределения активов требует анализа рынка, общей финансовой ситуации и инвестиционных целей инвестора. В этом помогают финансовые консультанты и аналитики, которые могут дать рекомендации и помочь определить наиболее подходящее распределение активов в каждом конкретном случае.

Следование стратегии и регулярное перебалансирование

Следование стратегии включает в себя постоянную оценку и анализ состава портфеля. Рынки постоянно меняются, и вложения могут перестать соответствовать исходной стратегии. Поэтому необходимо регулярно пересматривать портфель и производить перебалансирование активов.

Перебалансирование - процесс внесения изменений в состав портфеля с целью восстановления исходных пропорций между различными активами. Например, если изначально портфель был разделен между акциями и облигациями в пропорции 60/40, а из-за колебаний рынка акции выросли и составляют уже 70% портфеля, необходимо продать часть акций и купить облигации, чтобы вернуться к исходному соотношению.

Регулярное перебалансирование позволяет контролировать риски и сохранять диверсификацию портфеля. Оно помогает избежать ситуации, когда все вложения приходятся на один вид активов и становится зависимым от его результатов. Также перебалансирование позволяет зарабатывать на колебаниях рынка, покупая активы по низкой цене и продавая по высокой.

Важно отметить, что стратегию и перебалансирование не следует основывать на эмоциях и краткосрочных изменениях рынка. Они должны быть основаны на долгосрочных финансовых целях и продуманном анализе. Рекомендуется консультироваться с профессиональным финансовым советником, чтобы разработать эффективную стратегию и грамотно управлять своим инвестиционным портфелем.