Сумма вычета в 2 НДФЛ – это налоговый вычет, который может быть использован гражданами для уменьшения суммы налога на доходы физических лиц. Подобный вычет предусмотрен законодательством Российской Федерации и действует для налогоплательщиков, получающих доходы от источников в России.

Важно отметить, что сумма вычета в 2 НДФЛ регулярно меняется, поэтому рекомендуется внимательно ознакомиться с актуальными правилами налогообложения.

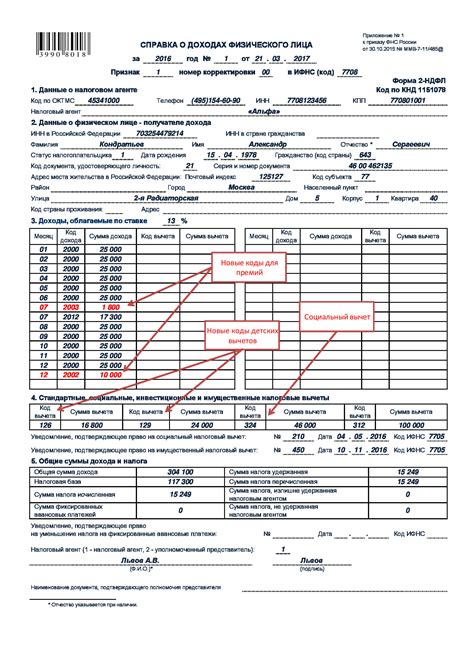

Сумма вычета в 2 НДФЛ зависит от категории налогоплательщика. Например, если вы являетесь налоговым резидентом России и имеете право на вычет за себя, то сумма вычета составит 260 000 рублей в год. Если у вас есть ребенок, на который вы можете оформить вычет, то сумма увеличится до 520 000 рублей.

Что такое вычет в 2 НДФЛ и как его рассчитать?

Вычет в 2 НДФЛ - это сумма, которую налогоплательщик может уменьшить от своего налогового обязательства при определенных условиях. Этот вычет применяется к доходам, заработанным физическим лицом в течение года, и позволяет уменьшить сумму налога, подлежащую уплате в бюджет.

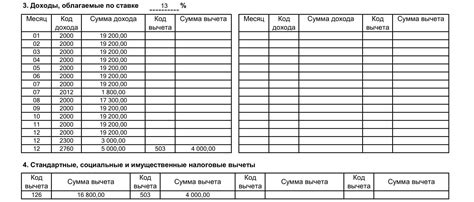

Для рассчета вычета в 2 НДФЛ необходимо знать следующую информацию:

- Сумму доходов (заработной платы, процентов, сдача недвижимости и т. д.) за отчетный период;

- Сумму налоговых вычетов, доступных вам по другим категориям (например, вычет на детей);

- Ставку налога на доходы физических лиц (обычно 13%);

- Коэффициент индексации.

Для примера, предположим, что ваш доход за отчетный период составляет 100 000 рублей, ставка налога - 13%, и у вас имеется право на налоговый вычет в размере 10 000 рублей.

Для расчета вычета в 2 НДФЛ используется следующая формула:

Вычет в 2 НДФЛ = (Сумма доходов - Сумма налоговых вычетов) * Ставка налога

В данном случае находим:

Вычет в 2 НДФЛ = (100 000 - 10 000) * 0,13 = 11 700 рублей

Таким образом, вычет в 2 НДФЛ составляет 11 700 рублей, что означает, что вы будете платить налог на сумму 88 300 рублей вместо 100 000 рублей.

Если у вас есть право на другие налоговые вычеты, их следует также учесть в расчете.

Вычет в 2 НДФЛ: определение и принцип действия

Вычет второго налога на доходы физических лиц (2 НДФЛ) представляет собой сумму, которую налогоплательщик может вычесть из своего налогооблагаемого дохода. Это позволяет снизить сумму налогов, которые подлежат уплате.

Принцип действия вычета в 2 НДФЛ основывается на фактическом уменьшении основной налогооблагаемой базы физического лица. Вычет может применяться по определенным категориям расходов, предусмотренных законодательством, таким как:

- плата за обучение получателя или его детей;

- лечение получателя или его детей;

- пожертвования на благотворительные цели;

- ипотечные проценты;

- другие затраты, указанные в законодательстве.

Для использования вычета в 2 НДФЛ нужно предоставить документы, подтверждающие расходы, по которым применяется вычет. Это может быть, например, копия договора с учебным учреждением, медицинская справка или квитанция об оплате ипотечных процентов.

Размер вычета в 2 НДФЛ может быть ограничен законом. Например, вычеты на обучение имеют максимальную сумму, которую можно вычесть из налогооблагаемого дохода. Однако, для большинства категорий расходов существуют определенные ограничения на сумму вычета.

Положительной особенностью вычета в 2 НДФЛ является то, что он может применяться не только для самого налогоплательщика, но и для его детей, супруги и других членов семьи. Это позволяет семье снизить свою налоговую нагрузку путем использования вычета максимально возможным образом.

Как рассчитать сумму вычета в 2 НДФЛ?

Для рассчета суммы вычета в 2 НДФЛ необходимо ознакомиться с нормами налогового законодательства и выполнить несколько шагов:

- Определить категорию, к которой Вы относитесь. Существуют различные категории налогоплательщиков, включая индивидуальных предпринимателей, работающих по найму, пенсионеров и др.

- Посмотреть список вычетов, предусмотренных законом для Вашей категории. Каждая категория имеет свои особенности и определенные виды вычетов.

- Определить размеры вычетов в соответствии с действующими стандартами. Размеры вычетов зависят от различных факторов, например, семейного положения, количества детей, возраста и т.д.

- Рассчитать сумму налогового вычета, используя формулы и методы, установленные в законодательстве. Обычно это выполняется путем умножения размера вычета на соответствующий коэффициент.

Пример:

Предположим, что Вы являетесь резидентом Российской Федерации и у Вас есть трое несовершеннолетних детей. Исходя из этого, Вам может быть предоставлен вычет на детей. Предположим также, что размер вычета на одного ребенка составляет 3 000 рублей в месяц. Тогда сумма вычета на троих детей составит 9 000 рублей в месяц или 108 000 рублей в год.

Это лишь пример, и фактическая сумма вычета может отличаться в зависимости от Ваших личных обстоятельств и действующего законодательства.

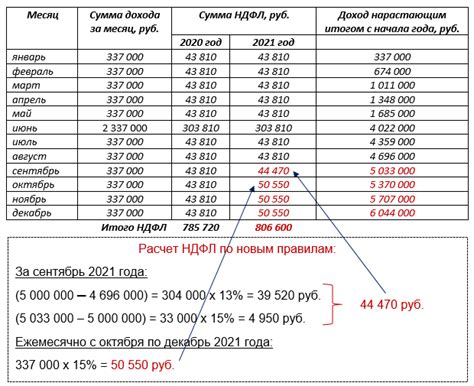

Примеры расчета вычета в 2 НДФЛ

Давайте рассмотрим несколько примеров расчета вычета второго налога на доходы физических лиц (2 НДФЛ).

Пример 1:

Предположим, что ваш доход за год составляет 1 000 000 рублей. Сумма налога, удерживаемая с вашего дохода, составляет 13%, то есть 130 000 рублей.

Предположим также, что вы являетесь держателем пенсионного счета и желаете использовать вычет в размере 52 000 рублей.

Чтобы расчитать сумму вычета в 2 НДФЛ, необходимо сначала определить сумму дохода, на которую уплачивается налог, вычитая из общего дохода сумму пенсионного вычета: 1 000 000 рублей - 52 000 рублей = 948 000 рублей.

Теперь, чтобы рассчитать сумму вычета в 2 НДФЛ, необходимо умножить полученную сумму на налоговую ставку: 948 000 рублей * 13% = 123 240 рублей.

Пример 2:

Предположим, что ваш доход за год составляет 500 000 рублей. Сумма налога, удерживаемая с вашего дохода, составляет 13%, то есть 65 000 рублей.

Предположим также, что вы являетесь владельцем сертификата на материнский (семейный) капитал и желаете использовать вычет в размере 500 000 рублей.

Чтобы расчитать сумму вычета в 2 НДФЛ, необходимо сначала определить сумму дохода, на которую уплачивается налог, вычитая из общего дохода сумму вычета на материнский капитал: 500 000 рублей - 500 000 рублей = 0 рублей.

Так как сумма налога с вашего дохода уже удержана, то сумма вычета в 2 НДФЛ составляет 0 рублей.

Это только два примера из множества возможных ситуаций, которые могут возникнуть при расчете вычета в 2 НДФЛ. Каждый случай требует индивидуального анализа и может иметь свои особенности.