Отчетность по налогу на доходы физических лиц (6-НДФЛ) является одной из самых важных и ответственных задач для любой компании. Ведь именно от правильно составленного и заполненного отчета зависит не только соблюдение законодательства, но и избежание непредвиденных штрафов и санкций. В данной статье мы рассмотрим процесс проверки отчета 6-НДФЛ в программе 1С 8.3 ЗУП 2022 и поделимся полезными инструкциями и советами.

Программа 1С 8.3 ЗУП 2022 предоставляет возможность автоматизированного формирования и отправки отчета 6-НДФЛ. Однако, необходимость проверки заполненного отчета остается актуальной. Ведь даже самая совершенная программа не может полностью гарантировать отсутствие ошибок и опечаток в предоставленных данных. Именно поэтому регулярная проверка отчетности является неотъемлемой частью работы бухгалтера или кадрового специалиста.

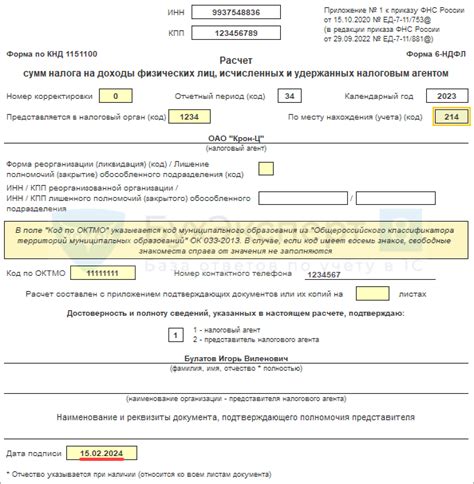

Проверка отчета 6-НДФЛ в программе 1С 8.3 ЗУП 2022 начинается с внимательного изучения каждого раздела отчета. Особое внимание следует уделить следующим моментам: правильности заполнения персональных данных налогоплательщика и получателя дохода, корректности указания сумм дохода, удержанных налогов, а также правильности заполнения разделов, связанных с нало

Раздел 1: Подготовка к проверке отчета 6-НДФЛ

Подготовка к проверке отчета 6-НДФЛ в программе 1С 8.3 ЗУП 2022 требует внимательного и систематического подхода. В этом разделе представлены инструкции и советы, которые помогут вам грамотно подготовиться к проверке отчета.

1. Обновите программу до последней версии.

Перед началом работы убедитесь, что у вас установлена последняя версия программы 1С 8.3 ЗУП 2022. Обновление программы может включать исправления ошибок, изменения формы отчета и другие улучшения, которые могут повлиять на правильность подготовки отчета.

2. Проверьте настройки программы.

Убедитесь, что все настройки программы 1С 8.3 ЗУП 2022 соответствуют требованиям для подготовки отчета 6-НДФЛ. Проверьте настройки налогового учета, учета персонала и других связанных модулей, чтобы убедиться, что они правильно настроены и актуальны для вашей организации.

3. Отметьте даты начала и окончания периода отчета.

Определите период, за который будет составлен отчет 6-НДФЛ. Укажите даты начала и окончания периода в соответствующих полях программы 1С 8.3 ЗУП 2022. Это позволит программе автоматически сформировать отчет за определенный период и исключить из него данные, не относящиеся к заданному периоду.

4. Проверьте свою базу данных.

Перед созданием отчета 6-НДФЛ убедитесь, что ваша база данных программы 1С 8.3 ЗУП 2022 содержит все необходимые данные. Проверьте правильность ввода данных сотрудников, сведений о выплате заработной платы, удержаний, вычетов и других сведений, которые будут включены в отчет.

5. Создайте резервную копию базы данных.

Прежде чем приступать к проверке отчета 6-НДФЛ, рекомендуется создать резервную копию базы данных программы 1С 8.3 ЗУП 2022. Это позволит вам восстановить базу данных в случае ее повреждения или потери данных в процессе работы.

Соблюдение этих рекомендаций позволит вам грамотно подготовиться к проверке отчета 6-НДФЛ в программе 1С 8.3 ЗУП 2022 и минимизировать возможные ошибки и проблемы при составлении отчета. Следующий раздел статьи будет посвящен созданию отчета и его проверке перед отправкой.

Раздел 2: Требования к отчету 6-НДФЛ в ЗУП 2022

Отчет 6-НДФЛ в ЗУП 2022 представляет собой декларацию налогоплательщика о доходах, налогах и социальных платежах по налогу на доходы физических лиц за отчетный период. При подготовке и представлении отчета необходимо учитывать следующие требования:

- Соблюдение сроков: Отчет должен быть представлен в Налоговую службу в установленные сроки. В ЗУП 2022 предусмотрен специальный механизм автоматической отправки отчетов во избежание просрочки.

- Правильное заполнение полей: Все необходимые поля отчета должны быть заполнены корректно и полно. Неправильное или неполное заполнение может привести к повышенной налоговой проверке или штрафам.

- Учет всех доходов: В отчете должны быть указаны все доходы налогоплательщика за отчетный период. Это включает зарплату, проценты по вкладам и депозитам, доходы от сдачи имущества и другие источники доходов.

- Сохранение и предоставление подтверждающих документов: Налогоплательщик должен сохранять все документы, подтверждающие доходы и расходы, указанные в отчете. В случае проверки, эти документы могут быть запрошены налоговыми органами.

- Соблюдение законодательства: Отчет должен соответствовать требованиям и нормам, установленным действующим законодательством. Налогоплательщик должен быть в курсе последних изменений в законодательстве и внести в отчет все необходимые изменения.

- Контроль и проверка отчета: Перед представлением отчета необходимо внимательно проверить его на правильность заполнения и соответствие требованиям. Для этого можно использовать специальные инструменты проверки, предоставляемые в 1С 8.3 ЗУП 2022.

Соблюдение требований к отчету 6-НДФЛ в ЗУП 2022 обеспечит правильное и своевременное представление отчета, а также минимизацию рисков налоговых проверок и штрафов. Ознакомьтесь детально с инструкцией по заполнению отчета и следуйте всем рекомендациям, чтобы успешно справиться с этой задачей.

Раздел 3: Как правильно заполнить отчет 6-НДФЛ в ЗУП 2022

1. Уточните сроки и порядок сдачи отчета

Перед началом заполнения отчета, обязательно убедитесь в том, что вы знаете сроки и порядок сдачи данного отчета. В некоторых случаях, сроки могут быть установлены законодательством, поэтому важно быть в курсе всех необходимых деталей.

2. Соберите необходимые документы и данные

Перед заполнением отчета, убедитесь в наличии всех необходимых документов и данных. Вам понадобится информация о сотрудниках, которым были начислены доходы в предыдущем году, а также сведения о каждом начислении.

Документы, которые могут потребоваться для заполнения отчета включают: табели учета рабочего времени, копии договоров о предоставлении услуг, акты выполненных работ и т.д.

3. Внимательно заполните каждое поле отчета

Отчет 6-НДФЛ имеет много полей, и каждое из них требует внимательного заполнения. Убедитесь в том, что вы правильно указали данные в каждом поле отчета, чтобы избежать ошибок и проблем в будущем.

Особое внимание обратите на следующие поля: данные о работнике, данные о двухгодичном периоде, начисления и удержания, вычеты и социальные налоги. Точность заполнения этих полей является особенно важной.

4. Проверьте отчет на наличие ошибок

После заполнения отчета, обязательно проведите его проверку на наличие ошибок. Внимательно перечитайте каждый пункт отчета и убедитесь в том, что данные указаны правильно и без опечаток.

Рекомендуется также просмотреть отчет на предмет логической связности и последовательности данных. Убедитесь в том, что все сведения корректно соответствуют предоставленным документам и фактам.

5. Отправьте отчет в установленные сроки

После завершения заполнения и проверки отчета, обязательно отправьте его в установленные сроки. Убедитесь в том, что вы соблюдаете все требования и процедуры для отправки отчета, чтобы избежать штрафов и проблем в будущем.

В случае необходимости, также рекомендуется сохранить копию отчета и связанных документов для дальнейшего использования и архивирования.

Следование указанным рекомендациям поможет вам правильно заполнить отчет 6-НДФЛ в ЗУП 2022 и избежать возможных ошибок.

Раздел 4: Проверка правильности расчета налога по 6-НДФЛ

Шаг 1: Загрузка отчета

Перед проведением проверки необходимо загрузить отчет в программу 1С 8.3 ЗУП 2022. Для этого откройте программу и выберите соответствующий отчет из списка доступных.

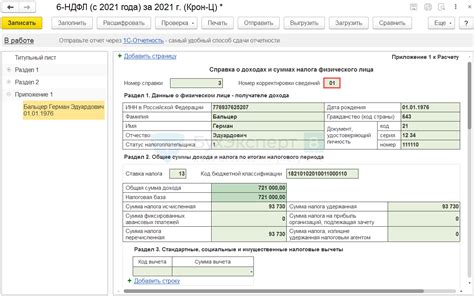

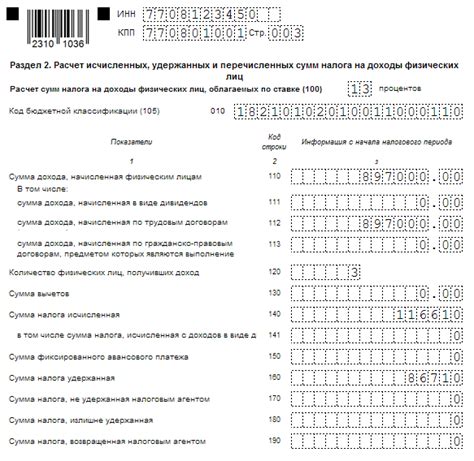

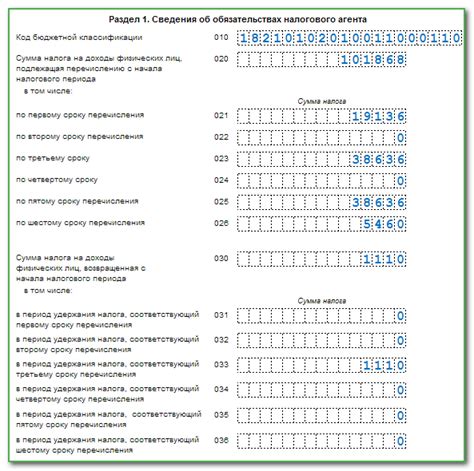

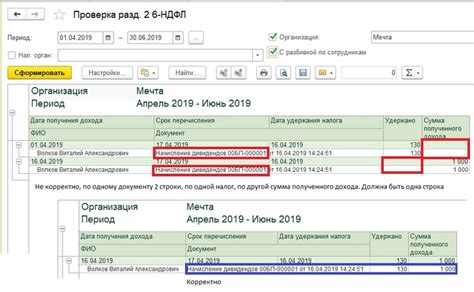

Шаг 2: Проверка сумм дохода и удержаний

Первым этапом проверки является сопоставление сумм дохода и удержаний, указанных в отчете, с данными, предоставленными работниками. Для этого сравните каждую строку отчета с данными в базе данных программы 1С.

Убедитесь, что суммы дохода и удержаний корректно рассчитаны и отражены в отчете. Обратите внимание на правильные коэффициенты учета и наличие всех необходимых документов.

Шаг 3: Проверка правильности налоговых вычетов

Следующим шагом является проверка правильности налоговых вычетов. Убедитесь, что все налоговые вычеты, применимые к работникам, правильно указаны и рассчитаны в отчете.

Проверьте, что все необходимые документы, подтверждающие право на налоговый вычет, предоставлены и внесены в базу данных программы 1С. Также убедитесь, что все вычеты корректно учитываются при расчете налога по 6-НДФЛ.

Шаг 4: Проверка правильности расчета налога

Последним шагом является проверка правильности расчета налога по 6-НДФЛ. Убедитесь, что налог правильно рассчитан для каждого работника и корректно отражен в отчете.

Сравните рассчитанный налог с данными, полученными из программы 1С. Проверьте правильность коэффициентов и примененных формул для расчета налога.

Заключение

Проверка правильности расчета налога по 6-НДФЛ в программе 1С 8.3 ЗУП 2022 является важным этапом перед подачей отчета. Следуя инструкциям и советам этого раздела, вы сможете провести эту проверку эффективно и точно.

Примечание: перед подачей отчета рекомендуется проконсультироваться с профессиональным бухгалтером или налоговым консультантом для проверки правильности отчета и соблюдения всех законодательных требований.

Раздел 5: Проверка соответствия данных в отчете и данных в программах ЗУП

1. Проверьте соответствие периода отчетности. Убедитесь, что данные в отчете о 6-НДФЛ соответствуют выбранному периоду деятельности предприятия в программе ЗУП. Это позволит избежать несоответствия отчетности и оплаты налогов.

2. Сверьте информацию о доходах физических лиц. Проанализируйте данные в отчете о 6-НДФЛ и сравните их с данными в программе ЗУП. Убедитесь, что все доходы, начисления и вычеты отражены правильно и соответствуют действительности.

3. Проверьте правильность расчета налога. Верный расчет налога по 6-НДФЛ является гарантией его правильной оплаты. Сравните данные в отчете и в программе ЗУП, убедитесь, что применяемая ставка и основа налогообложения согласуются.

4. Анализируйте различия и расхождения. В некоторых случаях могут возникать различия между данными в отчете о 6-НДФЛ и программой ЗУП. Определите причины таких расхождений и примите меры для их устранения.

| Пункт | Описание |

|---|---|

| 1 | Проверьте соответствие периода отчетности |

| 2 | Сверьте информацию о доходах физических лиц |

| 3 | Проверьте правильность расчета налога |

| 4 | Анализируйте различия и расхождения |

Раздел 6: Проверка правильности заполнения данных о доходах

1. Проверьте правильность указания кодов статей доходов. В отчете 6-НДФЛ существует определенный перечень кодов, которые соответствуют различным видам доходов. Убедитесь, что вы правильно указали коды для всех доходов, включенных в отчет.

2. Проверьте правильность указания сумм доходов. Указанные суммы должны соответствовать фактическим доходам, полученным за отчетный период. При этом необходимо учесть различные виды доходов, включая основную заработную плату, премии, премиальные выплаты, гонорары и прочие виды вознаграждений.

3. Проверьте правильность расчета налоговой базы и удержания налога. Для каждого дохода необходимо правильно рассчитать налоговую базу и соответствующую сумму удержания налога. Обратите внимание на различные налоговые льготы и особенности расчета налога в зависимости от видов доходов.

4. Проверьте правильность указания прочих данных о доходах. В отчете также необходимо указать дату начисления дохода, источник выплаты, а также другие данные, необходимые для правильной идентификации доходов в соответствии с требованиями налогового законодательства.

5. Проверьте соответствие заполнения данных о доходах с другими документами и информацией. Убедитесь, что данные о доходах, указанные в отчете, соответствуют данным из трудовых договоров, приказов о зачислении доходов и других источников информации.

При проверке правильности заполнения данных о доходах рекомендуется использовать встроенные средства и механизмы проверки в программе 1С 8.3 ЗУП 2022. Также необходимо быть внимательным и внимательно проверить все данные перед отправкой отчета.

Раздел 7: Проверка наличия и правильности заполнения деклараций

При проверке отчета 6-НДФЛ в 1С 8.3 ЗУП 2022 необходимо также убедиться, что все необходимые декларации заполнены и представлены правильно. Это важно для соблюдения требований налогового законодательства и предотвращения возможных налоговых ошибок.

В данном разделе рекомендуется проверить следующие аспекты:

| Аспект | Детали для проверки |

| Наличие деклараций | Убедитесь, что отчет 6-НДФЛ сопровождается необходимыми декларациями, такими как декларация 3-НДФЛ и декларация 4-НДФЛ. |

| Правильность заполнения деклараций | Проверьте, что все поля в декларациях заполнены корректно и соответствуют данным в отчете 6-НДФЛ. Особое внимание уделите полям суммы дохода и удержанного налога. |

| Соответствие сумм деклараций | Удостоверьтесь, что суммы доходов и удержанного налога в декларациях соответствуют суммам в отчете 6-НДФЛ и другим документам системы управления персоналом. |

| Соблюдение сроков представления | Проверьте, что декларации были представлены в установленные сроки. Обратите внимание на дату и реквизиты деклараций. |

Во время проверки рекомендуется сравнить заполненные декларации с учетными данными системы 1С 8.3 ЗУП и другими источниками информации. В случае обнаружения проблем или несоответствий следует устранить ошибки и представить правильно заполненные декларации в соответствующие налоговые органы.

Раздел 8: Проверка правильности применения льгот и вычетов

При заполнении отчета 6-НДФЛ в 1С 8.3 ЗУП 2022 необходимо уделить особое внимание проверке правильности применения льгот и вычетов.

В данном разделе следует проверить следующие пункты:

| Пункт | Описание |

|---|---|

| 8.1 | Проверка применения льгот по недееспособным и/или иждивенцам |

| 8.2 | Проверка наличия и правильности заполнения вычетов на детей и/или супруга |

| 8.3 | Проверка применения льгот для инвалидов и лиц с ограниченными возможностями |

| 8.4 | Проверка корректности применения вычетов на обучение |

Для выполнения этих проверок можно использовать стандартные функциональные возможности 1С 8.3 ЗУП 2022, такие как отчеты, сводные таблицы и фильтры. При обнаружении ошибок или несоответствий следует внимательно проверить источники данных, а также правильность настройки параметров системы.

Важно помнить, что правильное применение льгот и вычетов может повлиять на окончательную сумму налога к уплате или возврату. Поэтому рекомендуется провести проверку внимательно и внести необходимые корректировки перед отправкой отчета в налоговый орган.

Раздел 9: Проверка сроков и порядка подачи отчета 6-НДФЛ в ЗУП

Для правильного заполнения и подачи отчета 6-НДФЛ в ЗУП необходимо соблюдать определенные сроки и порядок действий. В этом разделе мы рассмотрим основные этапы и рекомендации для проверки сроков и правильного порядка подачи отчета.

- Сроки подачи отчета: В соответствии с законодательством, отчет 6-НДФЛ должен быть подан в налоговый орган не позднее 1 апреля следующего года после отчетного периода. Например, отчет за 2021 год должен быть подан не позднее 1 апреля 2022 года.

- Подготовка данных: Перед заполнением отчета необходимо собрать все необходимые данные о доходах, удержанных налогах и выплаченных вычетах за отчетный период.

- Заполнение отчета: В системе 1С 8.3 ЗУП необходимо открыть форму отчета 6-НДФЛ и внести все необходимые данные в соответствующие поля. При заполнении обратите внимание на правильность указания налоговой базы, ставки налога и прочих сведений.

- Проверка данных: После заполнения отчета необходимо внимательно проверить все введенные данные на ошибки и неточности. Особое внимание следует уделить правильности расчетов и соответствию сумм доходов и выплаченных налогов.

- Сохранение и подписание отчета: После проверки всех данных необходимо сохранить отчет и подписать его электронной подписью руководителя организации или уполномоченного лица. В системе 1С 8.3 ЗУП электронная подпись может быть приложена к отчету в соответствующем поле.

- Подача отчета: Отчет 6-НДФЛ в ЗУП можно подать в налоговый орган как в электронном, так и в бумажном виде. При подаче отчета в электронной форме необходимо использовать электронную подпись, а при подаче в бумажном виде – обратиться лично в налоговую инспекцию или отправить отчет почтовым отправлением с уведомлением.

Подготовка отчета 6-НДФЛ и его подача в ЗУП требует аккуратности и внимательности. Нарушение сроков или допущение ошибок в заполнении отчета может привести к административным штрафам и иным негативным последствиям. Следуя указанным рекомендациям и регулярно проверяя сроки подачи отчета, вы сможете избежать неприятностей и успешно справиться с этим процессом.

Раздел 10: Советы по исправлению ошибок в отчете 6-НДФЛ в ЗУП 2022

1. Внимательно проверьте заполнение всех необходимых полей:

Перед подачей отчета 6-НДФЛ в ЗУП 2022 необходимо убедиться, что все обязательные поля заполнены правильно. Особенное внимание следует уделить передаче данных о доходах и удержаниях по каждому сотруднику.

Совет: пересмотрите финансовую информацию для каждого сотрудника и убедитесь, что все данные внесены без ошибок.

2. Исправьте выявленные ошибки как можно раньше:

Если во время проверки отчета 6-НДФЛ в ЗУП 2022 были обнаружены ошибки, их следует исправить как можно скорее. Чем раньше будет внесена правка, тем меньше вероятность проблем при передаче отчета.

Совет: обратите внимание на обнаруженные ошибки и немедленно внесите соответствующие исправления.

3. Своевременно обновляйте программное обеспечение:

Разработчики 1С постоянно выпускают новые версии программы ЗУП, в которых вносятся изменения и исправляются ошибки. Убедитесь, что у вас установлена последняя версия программного обеспечения.

Совет: регулярно проверяйте наличие обновлений программного обеспечения и устанавливайте их своевременно, чтобы избежать возможных проблем с отчетом 6-НДФЛ.

4. Обратитесь за помощью к специалисту:

Если у вас возникли сложности или вы не уверены в правильности заполнения отчета 6-НДФЛ в ЗУП 2022, не стесняйтесь обратиться за помощью к компетентному специалисту.

Совет: консультация специалиста поможет избежать ошибок и убедиться в правильности заполнения отчета.