Доход в целях налогообложения – это важное понятие в сфере налогового права, указывающее на сумму денежных средств или эквивалента, который получает физическое или юридическое лицо в определенный период времени. Доход может возникать из различных источников, включая зарплаты, проценты от банковских вкладов, дивиденды от акций, арендные платежи, продажу недвижимости и прочие.

Определение дохода важно для налоговых органов и граждан, поскольку налоги обычно начисляются на основе дохода. Заработанный доход может быть облагаем налогами, и налоговая сумма может варьироваться в зависимости от степени дохода и применяемых налоговых ставок. Кроме того, доход также может влиять на получение социальных льгот или пособий.

Важно отметить, что не все полученные суммы относятся к доходу в целях налогообложения. Существуют различные исключения и ограничения, которые могут применяться. Например, определенные виды дохода могут быть освобождены от налогообложения в соответствии с действующим законодательством или двусторонними налоговыми соглашениями между двумя странами.

Доход в целях налогообложения: что это значит?

Доход – это совокупность денежных и материальных активов, которые человек получает в определенный период времени как результат своего труда, оказания услуг, инвестиций и других юридически значимых действий. Доходы могут быть получены как от физического лица, так и от юридического лица.

Для целей налогообложения, доходы обязательно подразделяются на два основных типа: налоговый доход и не налоговый доход.

К налоговому доходу относятся доходы, которые облагаются налогами, такими как доходы от предпринимательской деятельности (прибыль), зарплата, проценты по банковскому вкладу, авторские вознаграждения, доходы от продажи имущества и другие.

Не налоговый доход, в отличие от налогового, не подлежит налоговому обложению. Это доходы, полученные от определенных источников, освобожденные от налогообложения законом. Примерами таких доходов могут быть стипендии, детские пособия и пенсии.

Важно отметить, что правила определения и облагаемости дохода различаются в каждой стране и могут изменяться с течением времени. При возникновении вопросов и сомнений лучше проконсультироваться у налогового консультанта или обратиться в налоговую инспекцию.

Определение дохода

В целях налогообложения доходом является совокупность поступлений, облагаемых налогом в соответствии с законодательством.

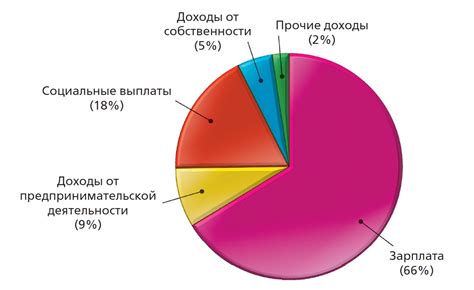

Основные источники дохода физических лиц включают заработную плату, пенсии, проценты от вкладов, дивиденды, арендную плату, доход от продажи имущества и прочие полученные суммы.

Для юридических лиц основными источниками дохода являются прибыль от производства и продажи товаров или услуг, проценты по займам, субсидии и гранты, а также иные денежные средства, полученные от осуществления предпринимательской деятельности.

Важно отметить, что доход может быть как налогооблагаемым, так и не налогооблагаемым в зависимости от законодательных норм и правил, действующих в конкретной стране.

Налогооблагаемые и не налогооблагаемые источники дохода

Для целей налогообложения доходы делятся на налогооблагаемые и не налогооблагаемые источники дохода. Налогооблагаемые источники дохода это те источники, с которых физические лица должны платить налоги на доходы. Не налогооблагаемые источники дохода, в свою очередь, не облагаются налогом на доходы.

Налогооблагаемые источники дохода включают в себя такие виды доходов, как заработная плата, рентные платежи, проценты по вкладам и прочие доходы. Все эти источники дохода облагаются налогом на доходы физических лиц.

Не налогооблагаемые источники дохода, наоборот, не подлежат налогообложению. К ним относятся такие доходы, как доли в наследстве, дивиденды от национальных акций, социальные пособия и прочие не подлежащие налогообложению виды доходов.

Определение того, является ли тот или иной источник дохода налогооблагаемым или не налогооблагаемым, осуществляется на основе действующих налоговых законов каждой страны. Это может варьироваться в зависимости от правил и установок налогообложения в каждой конкретной юрисдикции.

Роль дохода в налоговой системе

Доход играет важную роль в налоговой системе, поскольку налоговые обязательства часто основываются на уровне полученного дохода. Правительства многих стран используют налоги на доходы физических и юридических лиц для финансирования общегосударственных и социальных программ, а также для поддержания функционирования экономики.

Доходы, которые подлежат налогообложению, могут быть разных типов, включая заработную плату, проценты от инвестиций, дивиденды, доходы от недвижимости, доходы от предпринимательской деятельности и другие. Каждый тип дохода может иметь свои особенности налогообложения в зависимости от законодательства страны.

Налог на доходы может быть прогрессивным, пропорциональным или регрессивным. В случае прогрессивного налога, ставка налога возрастает по мере увеличения дохода. Пропорциональный налог, в свою очередь, имеет постоянную ставку налога, независимо от уровня дохода. А регрессивный налог предусматривает, что ставка налога снижается по мере возрастания дохода.

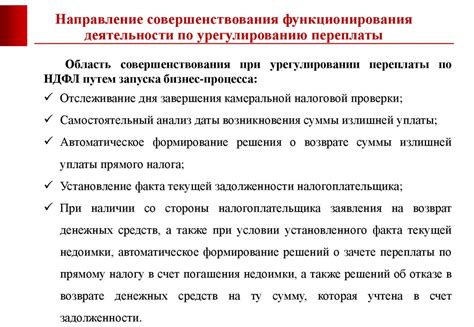

Определение и оценка дохода являются важными задачами для налоговых органов. Физические и юридические лица должны подавать декларации о доходах, в которых указывают свой доход за определенный период времени. Также существуют различные правила и формулы, определяющие, какой доход является налогооблагаемым, какие вычеты могут учитываться, и какие налоговые обязательства должны быть уплачены.

Для граждан доходы могут быть основным источником налоговых поступлений, и правильное понимание налогообложения дохода может помочь максимизировать свои финансовые ресурсы и избежать проблем с налоговыми органами. Для государств доходы от налогов могут быть важной составляющей бюджета, поэтому они стараются эффективно собирать налоги и предотвращать уклонение от уплаты.