Единый социальный налог для индивидуальных предпринимателей (ИП) – это упрощенная система налогообложения, которая действует в России. Эта программа позволяет ИП уплачивать все налоги в одном размере, исключая разделение налогов на разные виды и ставки.

ИП, подходящий под условия системы единого налога, имеет возможность платить налоги не от своего дохода, а от объема фактически проведенной деятельности. Этот налог распространяется на большинство видов обработки информации, деятельности в области науки и техники, консультирования, услуг в сфере культуры и досуга, в сфере здравоохранения и спорта. Это облегчает финансовую нагрузку на предпринимателя и способствует развитию малого и среднего бизнеса в стране.

Единый социальный налог для ИП имеет ряд преимуществ. Во-первых, эту систему налогообложения легче понять и применить, поскольку вся информация о налогах содержится в одном документе. Во-вторых, ИП, платящие единый налог, освобождаются от уплаты налога на добавленную стоимость (НДС) и налога на прибыль, что позволяет им снизить финансовую нагрузку и сохранить большую часть доходов от реализации товаров и услуг.

Единый социальный налог: основные аспекты и преимущества

ЕСН имеет ряд важных особенностей, которые делают его привлекательным для предпринимателей. Во-первых, ставка этого налога значительно ниже, чем ставки прибыльного налога и страховых взносов. В 2021 году ставка ЕСН для ИП составляет 4% от доходов, за исключением отдельных категорий ИП, для которых она может быть еще более низкой или находиться на уровне 6%. Это сравнительно невысокий налоговый барьер, который позволяет ИП сохранять большую часть своих заработанных средств.

Во-вторых, ЕСН позволяет ИП уплачивать налоги пропорционально своим доходам. Это означает, что налоговая нагрузка ИП будет меняться в зависимости от уровня доходов, что делает налогообложение более справедливым и адаптивным к экономическим условиям.

Кроме того, ЕСН освобождает ИП от необходимости уплачивать страховые взносы на фонды социального страхования, такие как пенсионный фонд, фонд обязательного медицинского страхования и фонд социального страхования. Это позволяет сэкономить ИП значительные средства и упрощает процедуру уплаты налогов.

Важно понимать, что ЕСН может быть не выгоден для всех предпринимателей. В ряде случаев, особенно для ИП с низкими доходами, другие формы налогообложения могут оказаться более выгодными. Поэтому рекомендуется обратиться к специалистам по налоговому праву для получения подробной консультации и оценки своей налоговой обязанности.

Роль и значение единого социального налога для ИП

Единый социальный налог выполняет важную роль в экономике страны и обеспечивает деловые и финансовые преимущества для ИП. Основные преимущества включают:

- Упрощенную систему налогообложения: ИП имеют возможность быстро и просто рассчитать и уплатить налоги, так как все обязательные платежи объединены в одну сумму.

- Снижение расходов: Единый социальный налог позволяет ИП сократить затраты на бухгалтерию и юридическое обслуживание, так как не требуется отдельное учетное ведение для каждого налога.

- Повышение конкурентоспособности: Более низкая сумма налога позволяет ИП снизить стоимость своих товаров и услуг, что делает их более привлекательными для потребителей.

- Предоставление социальных гарантий: Отчисления, включенные в единый социальный налог, позволяют ИП получать социальные выплаты, такие как отпускные, больничные и пенсионные, как обычные работники.

Таким образом, единый социальный налог имеет важное значение для ИП, обеспечивая удобство налогового учета, сокращение затрат и конкурентные преимущества, а также предоставляя социальные гарантии. Этот налоговый режим помогает развитию малого бизнеса и созданию благоприятной бизнес-среды в стране.

Как рассчитывается и уплачивается ЕСН

Единый социальный налог (ЕСН) взимается с индивидуальных предпринимателей (ИП) вместо уплаты страховых взносов по обязательному социальному страхованию. Размер НДФЛ определяется в зависимости от выручки ИП, что позволяет сделать процесс его расчета достаточно привлекательным для многих ИП.

Расчет суммы ЕСН производится на основании отчетности ИП, которая предоставляется в налоговый орган. Для этого необходимо вести учет всех доходов и расходов, связанных с индивидуальной предпринимательской деятельностью. ЕСН уплачивается ежемесячно, с учетом фактической выручки ИП за предыдущий месяц.

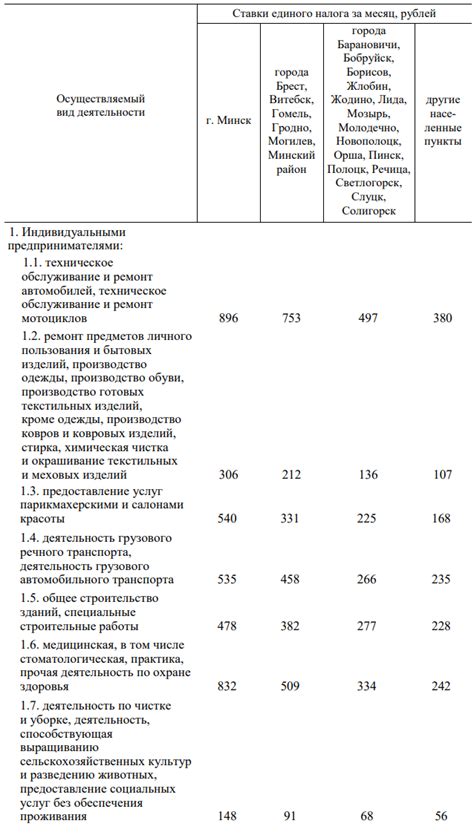

Сумма ЕСН рассчитывается следующим образом:

- ИП, которые не являются плательщиками НДС, умножают свою выручку на ставку ЕСН (1-ом процент).

- ИП, которые являются плательщиками НДС, умножают свою выручку на ставку ЕСН (5-ть процентов), а затем делят на коэффициент 6 (1 - 5/6).

В случае подачи неправильных или неполных данных, налоговый орган может начать проверку ИП, что может привести к предъявлению дополнительных сумм налога и штрафов.

Уплата ЕСН производится в налоговую службу или иным уполномоченным перевозчиком в соответствии с установленным налоговым кодексом и правилами налогового администрирования. Неуплата или задержка уплаты ЕСН может повлечь за собой наложение штрафа и других санкций.

Преимущества единого социального налога для индивидуальных предпринимателей

1. Упрощенное начисление и уплата налога. При использовании ЕСН ИП освобождаются от различных налогов и сборов, таких как налог на прибыль и налог на имущество. Вместо этого, ИП платит фиксированную сумму на основе своих доходов. Это существенно упрощает процесс начисления и уплаты налога.

2. Снижение административной нагрузки. ЕСН позволяет ИП избежать сложной налоговой отчетности. Они могут сэкономить значительное количество времени и ресурсов, так как им не нужно заполнять сложные налоговые декларации и проводить аудиты своих финансовых операций.

3. Повышение финансовой прозрачности. ИП, использующие ЕСН, несут ответственность только за уплату одного налога, что позволяет им более точно планировать свои финансовые обязательства. Это создает прозрачность в финансовых операциях и помогает предпринимателям контролировать свои расходы и доходы.

4. Стимулирование предпринимательства. ЕСН может стать мощным инструментом стимулирования бизнес-активности. Благодаря низким ставкам налогообложения, ИП могут получать больше доходов и иметь больше возможностей для инвестирования и развития своего бизнеса.

5. Больше социальных гарантий. ЕСН не только позволяет ИП упростить процесс уплаты налогов, но также предоставляет им ряд социальных гарантий. Например, предприниматели, уплачивающие ЕСН, имеют право на медицинское страхование и социальное обеспечение.

В целом, использование единого социального налога вместо обычной системы налогообложения может быть выгодным для индивидуальных предпринимателей. Он позволяет им сэкономить время и ресурсы, уменьшить налоговые обязательства и получить больше возможностей для развития своего бизнеса.

Ограничения и особенности единого социального налога для ИП

Однако, несмотря на то, что ЕСН предоставляет ряд преимуществ и упрощений для ИП, он также имеет свои ограничения и особенности.

Ограничения

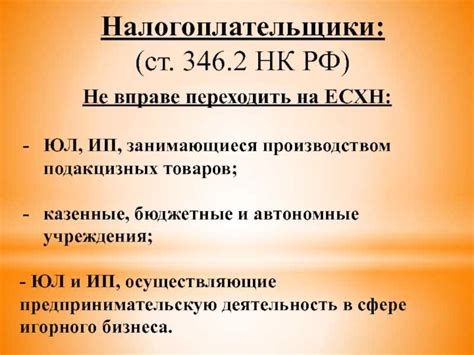

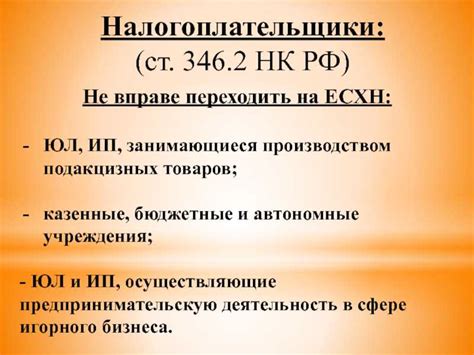

Одним из основных ограничений ЕСН для ИП является то, что его могут использовать только физические лица. Это означает, что юридические лица, такие как общества с ограниченной ответственностью (ООО) или акционерные общества (АО), не могут применять эту систему налогообложения.

Кроме того, имеются ограничения на типы деятельности, которые могут использовать ЕСН. Например, некоторые виды деятельности, такие как финансовые и страховые услуги, не могут воспользоваться этой системой налогообложения и должны платить налоги по общей системе.

Особенности

Одной из важных особенностей ЕСН является то, что при применении этой системы ИП освобождаются от уплаты налогов на прибыль и НДС. Вместо этого они должны уплачивать налог в размере определенного процента от своих доходов.

Также, стоит отметить, что ЕСН предоставляет ИП право на получение социальных выплат, таких как пенсия и медицинское страхование. Это делает систему более привлекательной для тех, кто хочет получать социальные гарантии и одновременно заниматься предпринимательской деятельностью.

Однако, стоит помнить, что ЕСН имеет свои ограничения и не подходит для всех видов деятельности. Перед выбором этой системы налогообложения ИП должны тщательно изучить все условия и ограничения, чтобы принять информированное решение.