Пеня или штраф по налогам – это одна из форм ответственности, применяемая к налогоплательщикам в случае нарушения законодательства об уплате налогов. Она влечет за собой дополнительные расходы для налогоплательщика и часто становится значительным фактором, влияющим на их финансовое положение. Поэтому важно понимать основные аспекты пеней и штрафов, а также их возможные последствия.

Пеня взыскивается в виде неустойки за просрочку или неполное исполнения налоговых обязательств, таких как несвоевременная уплата налогов или представление деклараций. Ее размер определяется законодательством и зависит от длительности просрочки и суммы налоговой задолженности. Кроме того, пеня начисляется с момента окончания срока исполнения обязательства до даты фактической уплаты или представления соответствующих документов.

Штраф является формой санкции за совершение серьезных налоговых правонарушений, таких как уклонение от уплаты налогов, предоставление заведомо ложных сведений или подделка документов. Размер штрафа зависит от степени вины налогоплательщика и суммы сокрытия дохода или неправомерно полученной выгоды. Кроме того, штраф может быть увеличен в случае повторного или систематического правонарушения.

Пени и штрафы по налогам: основные моменты

Пени начисляются при просрочке уплаты налогового платежа и рассчитываются в процентах от необходимой суммы. Размер пени зависит от установленной законом ставки и количества дней просрочки. Таким образом, чем больше просрочка, тем больше будет сумма пени.

Штрафы могут быть назначены в случае, если налогоплательщик нарушил налоговое законодательство. Нарушения могут состоять в неправильном учете доходов и расходов, непредставлении отчетности в установленные сроки и других административных правонарушениях. Размер штрафа также определяется законодательством и зависит от характера нарушения.

Имеется возможность уменьшить сумму пени и штрафа, если налогоплательщик самостоятельно исправит допущенные ошибки и подаст исправленную декларацию или отчетность в установленные сроки. Также можно обратиться в налоговый орган с просьбой о рассрочке или отсрочке платежей, однако данная мера предусмотрена не для всех случаев.

Важно отметить, что многие граждане и организации предпочитают избегать уплаты налогов и рассчитывать на то, что пени и штрафы не будут их коснуться. Однако это является неправильным решением, так как налоговые органы имеют полномочия проверять соблюдение налогового законодательства и применять меры ответственности в случае выявления нарушений.

В итоге, необходимо всегда помнить о своих налоговых обязательствах и на своевременно платить налоги. В случае возникновения пени или штрафов, рекомендуется обратиться в налоговый орган для получения консультации и выяснения возможных путей для снижения суммы пени и штрафа.

Налоговые обязанности и последствия

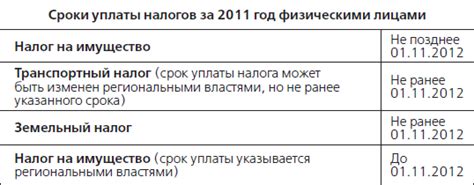

Основными видами налоговых обязанностей являются уплата налогов и предоставление налоговой отчетности. Граждане должны внимательно следить за сроками и правильно оформлять свою налоговую декларацию, чтобы избежать неприятностей со стороны налоговых органов.

В случае неуплаты налогов или непредоставления налоговой отчетности налоговые органы имеют право применить меры принуждения. Это может включать начисление пеней, штрафов, арест имущества и другие меры, направленные на взыскание задолженности.

Размер пеней и штрафов зависит от разных факторов, включая размер задолженности, сроки неуплаты, предыдущие нарушения и т.д. Налоговые органы стремятся к максимальному взысканию задолженности и поддержанию дисциплины в сфере уплаты налогов.

Однако, в случае налоговых ошибок или споров с налоговыми органами, граждане и предприниматели имеют право обратиться в суд или апелляционные органы для защиты своих интересов и оспаривания начисленных пеней или штрафов.

- Налоговые обязанности являются обязательными для всех граждан и предпринимателей.

- Налоговые органы имеют право применить меры принуждения в случае неуплаты налогов.

- Размер пеней и штрафов зависит от разных факторов и может быть существенным.

Важно помнить, что исполнение налоговых обязанностей является не только законным требованием, но и гражданской ответственностью перед государством и обществом. Правильное уплаты налогов помогает обеспечить устойчивое развитие экономики и социальную справедливость.

Основные виды налоговых пеней

При нарушении налогового законодательства предусмотрено наложение различных видов пеней. Вот самые распространенные из них:

1. Пени за несвоевременную уплату налогов. Каждый день задержки может быть облагаем штрафными санкциями. Размер пени зависит от величины задолженности и ставки, установленной налоговым законодательством.

2. Пени за несвоевременное представление налоговой отчетности. Если компания не представляет отчетность в установленные сроки, на нее может быть наложена плата в виде пени. Размер пени зависит от величины доходов и суммы налога, а также от длительности задержки.

3. Пени за неправильное заполнение налоговой декларации. Если учредитель или работники компании допускают ошибки или утаивают информацию при заполнении декларации, им может быть наложена плата в виде пени. Размер пени зависит от величины доходов и суммы налога, а также от характера нарушений.

4. Пени за непредставление документов налоговым органам по требованию. Если компания или ее учредитель не представляют требуемые документы, на них может быть наложена плата в виде пени. Размер пени зависит от характера и значимости требуемых документов.

5. Штрафы за уклонение от уплаты налогов. Если компания или ее учредитель совершают действия с целью уклонения от уплаты налогов, на них может быть наложена плата в виде штрафа. Размер штрафа зависит от величины уклоненной суммы налога и характера совершенного преступления.

Штрафы за несвоевременное представление отчетности

В соответствии с требованиями налогового законодательства, все предприятия и организации обязаны представлять свою отчетность в установленные сроки. Отчетность включает в себя различные документы, такие как налоговые декларации, бухгалтерскую отчетность и другие финансовые документы. Несвоевременное представление отчетности может повлечь за собой серьезные последствия, включая начисление пеней и налоговых штрафов.

Своевременное представление отчетности является обязанностью каждого налогоплательщика. В случае просрочки представления отчетности, налоговые органы имеют право начислить налоговые штрафы. Величина штрафа зависит от многих факторов, включая длительность просрочки и сумму налогового обязательства. Штрафы за несвоевременное представление отчетности могут быть значительными и достигать нескольких процентов от суммы задолженности.

Кроме того, налоговые органы могут начислять пени за каждый день просрочки представления отчетности. Пени являются процентными начислениями на сумму задолженности и устанавливаются в соответствии с действующим налоговым законодательством. Величина пени может быть разной в зависимости от налогового периода и применяемых налоговых ставок.

Несвоевременное представление отчетности может также снизить доверие налоговых органов к налогоплательщику, что может привести к проведению более тщательной проверки его деятельности и возможному привлечению к ответственности за другие налоговые нарушения.

Наконец, несвоевременное представление отчетности может также повлечь за собой негативные последствия для финансового состояния предприятия или организации. В случае начисления штрафов и пеней, необходимо будет уплатить значительные суммы дополнительных расходов, что может негативно отразиться на финансовой устойчивости компании.

Таким образом, своевременное представление отчетности является важным аспектом налогового учета и финансовой деятельности предприятия или организации. Несвоевременное представление отчетности может повлечь за собой серьезные штрафы и пени, а также негативно сказаться на репутации и финансовом состоянии налогоплательщика. Поэтому необходимо соблюдать установленные сроки представления отчетности и аккуратно планировать свои налоговые обязательства.

Штрафы за нарушение налогового законодательства

Сумма штрафа зависит от характера нарушения и степени его тяжести. Например, если налогоплательщик не подал декларацию или предоставил неполные данные, он может быть обязан заплатить штраф в размере 10% от упущенной налоговой суммы. Другими словами, штраф может составлять значительную долю налога.

Степень нарушения также может повлиять на сроки погашения штрафа. Если налогоплательщик совершил небольшое нарушение и незамедлительно его исправил, ему может быть предоставлено право уплатить штраф частями. Однако при особо тяжких нарушениях или многократных нарушениях может быть установлен срок для уплаты штрафа, который налогоплательщик должен соблюдать в строгом порядке.

Помимо штрафов, налогоплательщик также может быть обязан уплатить пени за просрочку уплаты налогов. Пени рассчитываются на основе действующей ставки и периода просрочки. Сумма пени может быть значительной и увеличиваться каждый день, пока налоги не будут оплачены.

Штрафы и пени по налогам представляют собой основные инструменты для обеспечения соблюдения налоговых обязательств и стимулирования своевременной уплаты налогов. Поэтому важно следить за соблюдением налогового законодательства и оправдать доверие налоговых органов.