Россия, как и многие другие страны, осуществляет сбор налогов с своего населения для обеспечения своих потребностей. Налоговая система России включает различные налоги, которые взимаются с физических лиц, в том числе с податного населения.

Одной из особенностей положения податного населения России является необходимость уплаты налогов на различные доходы и имущество. Физические лица обязаны уплачивать подоходный налог с доходов, получаемых как отработанным временем, так и от дивидендов, процентов и других источников. Кроме того, собственники недвижимости обязаны уплачивать налог на недвижимость, владельцы автомобилей - налог на транспортные средства, а также взимается ряд других налогов и сборов.

Однако, помимо обязанностей, податное население России также имеет определенные права и льготы. Государство предоставляет некоторым категориям населения возможность освобождения от уплаты определенных налогов или установления льготных тарифов. Это касается, например, пенсионеров, инвалидов, семей с детьми и других социально уязвимых групп.

Положение податного населения России является важным аспектом финансовой системы страны. Уплата налогов способствует формированию бюджета, обеспечивая осуществление государственных функций - социальной защиты, образования, медицинского обслуживания и других сфер жизни общества. Поэтому правильное взаимодействие государства и податного населения России является ключевым фактором развития и благополучия страны.

</p>

Положение податного населения России:

Податное население России сталкивается с рядом особенностей и вызовов при уплате налогов и сборов. Во-первых, часто возникают проблемы с налоговой нагрузкой, которая может быть высокой для многих граждан. Это может привести к ограничениям в расходах на другие важные потребности и услуги.

Во-вторых, налоговая система в России сложна и непрозрачна. Множество налоговых законов и нормативных актов создает путаницу и затрудняет понимание для налогоплательщиков. Без хорошего понимания системы налогообложения, гражданам трудно правильно оценить свои налоговые обязательства и произвести расчеты.

Кроме того, малый бизнес и предприниматели столкнутся с дополнительными сложностями, такими как ведение бухгалтерии и составление отчетности, а также понимание налогообложения в отношении своей деятельности.

В целом, положение податного населения в России требует более ясных и простых правил, более эффективной налоговой системы и большего понимания со стороны налогоплательщиков. Только тогда граждане смогут понять свои права и обязанности в отношении налогообложения и осуществлять их без излишних сложностей.

Государственные доходы и податные ставки

Один из основных источников государственных доходов - налоги. В России существует несколько видов налогов, включая налог на доходы физических лиц, налог на прибыль организаций, налог на имущество и другие. Каждый из этих налогов имеет свои особенности и правила расчета.

Податные ставки - это процентная ставка, которая применяется к налогооблагаемой базе для расчета суммы налогового платежа. Податные ставки могут различаться в зависимости от типа налога и дохода, который облагается налогом.

Например, налог на доходы физических лиц в России обычно имеет прогрессивную шкалу подоходного налога. Это означает, что чем выше доход физического лица, тем выше ставка налога он платит. Ставки могут варьироваться от 13% до 30%, в зависимости от суммы дохода.

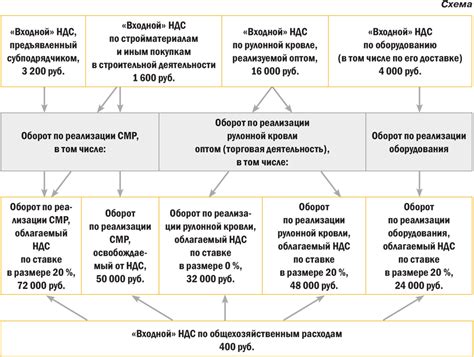

Другой важный аспект податных ставок - это налоговые льготы и возможности для налогового планирования. Налоговые льготы позволяют снизить налоговую нагрузку путем учета определенных расходов и вычетов из налогооблагаемой базы. Налоговое планирование, в свою очередь, позволяет организациям и физическим лицам оптимизировать свои налоговые обязательства, используя различные стратегии и схемы.

В целом, государственные доходы и податные ставки являются важными элементами налоговой системы России. Они определяют, сколько денег государство получает от населения и организаций и как эти деньги используются для финансирования различных нужд страны.

Распределение налоговых выплат

Российская система налогообложения определяет, какие налоги и в каких размерах выплачивают физические и юридические лица. Если говорить о налогах на физических лиц, то они включают налог на доходы физических лиц (НДФЛ), налог на имущество физических лиц и социальные налоги (пенсионный и медицинский).

Налог на доходы физических лиц является наиболее широко распространенным налогом среди граждан, так как он взимается с зарплат и доходов различного характера. Процентная ставка НДФЛ может различаться в зависимости от уровня дохода. Лица с низким уровнем дохода облагаются этим налогом по более низкой ставке или освобождают от его уплаты.

Налог на имущество физических лиц взимается собственниками недвижимости, автомобилей, яхт, самолетов и других материальных активов. Сумма налога зависит от стоимости имущества и его налоговой базы. Однако, в некоторых случаях налог может быть освобожден или уменьшен, например, если жилье является единственным местом проживания гражданина или имущество находится в зоне особо ценных природных территорий.

Социальные налоги - пенсионный и медицинский - взимаются со всех работающих граждан. Однако, размер этих налогов может меняться в зависимости от заработной платы. Например, пенсионные отчисления могут составлять определенный процент от заработной платы, а медицинский налог может быть фиксированной суммой или также зависеть от заработка.

В целом, распределение налоговых выплат в России осуществляется с учетом доходов и имущества физических лиц, а также с учетом социальных гарантий и обязательств государства. Каждый гражданин обязан выполнять свои налоговые обязательства в полном объеме, чтобы обеспечивать устойчивое функционирование финансовой системы и социальную поддержку населения.

Уровень налогового бремени

Основными источниками доходов государства в России являются налоги на доходы физических лиц, налоги на прибыль организаций, НДС, акцизы и другие специальные налоги. Правительство постоянно вносит изменения в налоговую систему страны, что может повлиять на уровень налогового бремени.

Особенностью положения податного населения в России является то, что уровень налогового бремени может сильно различаться в зависимости от доходов и состояния граждан. Налоговая система предусматривает разные ставки налогов для различных категорий населения, таких как налог на доходы физических лиц, которые исчисляются в зависимости от уровня дохода гражданина.

Кроме того, в России существуют различные налоговые льготы и льготные налоговые режимы для определенных категорий населения, таких как инвалиды, ветераны, малоимущие граждане и другие, что также может влиять на уровень налогового бремени для данных категорий.

Уровень налогового бремени в России может быть существенным фактором влияния на жизнь граждан и их экономическую активность. Высокие налоговые ставки могут сдерживать инвестиции, создание новых рабочих мест и развитие бизнеса. В то же время, низкий уровень налогового бремени может привести к ухудшению качества услуг и социальной инфраструктуры, а также нехватке средств для государственных программ и проектов.

- Уровень налогового бремени в России является важным экономическим показателем, который определяет финансовое положение граждан и государства в целом.

- В настоящее время правительство России предпринимает шаги по снижению налоговых ставок и упрощению налоговой системы, дабы привлечь инвестиции и стимулировать экономический рост.

- Тем не менее, российская налоговая система все еще требует дальнейшей модернизации, чтобы обеспечить более справедливое распределение налогового бремени и повысить эффективность налогового администрирования.

Декларирование доходов и налоговая отчетность

Процесс декларирования доходов начинается с заполнения налоговой декларации, в которой указываются все источники доходов, включая зарплату, доходы от предпринимательской деятельности, сдачи в аренду недвижимости и другие. После заполнения декларации она подается в налоговый орган, который проверяет ее правильность и корректность.

Если в процессе проверки выявлены какие-либо ошибки или неполадки, налоговый орган может запросить дополнительные документы или информацию у налогоплательщика. При обнаружении факта уклонения от уплаты налогов могут быть применены санкции в виде штрафов или уголовной ответственности.

Определение налоговой базы и расчет суммы налога осуществляется на основании данных, указанных в декларации. Также важно отметить, что граждане могут воспользоваться различными льготами и налоговыми вычетами, которые могут снизить сумму налога.

Декларирование доходов и налоговая отчетность являются неотъемлемой частью налоговой системы России. Соблюдение правил и требований по декларированию доходов является важным обязательством для каждого гражданина, способствующим развитию финансовой системы и укреплению государственных финансовых ресурсов.

Налоговые льготы и стимулирование

В России существуют различные налоговые льготы и механизмы стимулирования, предоставляемые государством для податного населения. Эти меры направлены на уменьшение финансовой нагрузки налогоплательщиков, создание условий для развития бизнеса и предоставление социальной поддержки.

Одной из основных форм налоговых льгот являются льготы по уплате налога на доходы физических лиц. В рамках таких льгот могут быть установлены освобождение от уплаты налога для определенных категорий населения, например, пенсионеров или ветеранов Великой Отечественной войны. Также могут быть предоставлены сниженные ставки налога для отдельных видов доходов, например, дивидендов или процентов по вкладам.

Кроме того, государство может предоставлять налоговые льготы для развития отдельных отраслей экономики, регионов или инвестиционных проектов. Например, предпринимателям, осуществляющим деятельность в особых экономических зонах, могут быть предоставлены освобождение от уплаты налогов на определенный срок или уменьшенные ставки налога.

Для стимулирования развития малого и среднего бизнеса могут быть предоставлены специальные налоговые меры, например, упрощенная система налогообложения или льготы по налогу на прибыль.

Кроме налоговых льгот, государство может стимулировать податное население через предоставление социальных льгот, например, субсидии на оплату жилья или льготы на оплату образовательных услуг. Такие меры направлены на поддержку наименее обеспеченных слоев населения и создание условий для улучшения их жизни.

В целом, налоговые льготы и стимулирование играют важную роль в российской налоговой системе и помогают снизить финансовую нагрузку на население, развивать экономику страны и обеспечивать социальную поддержку населению.

Борьба с налоговыми правонарушениями

Российская система налогообложения включает в себя различные налоги и обязательные платежи, которые должно уплачивать податное население страны. Однако не все граждане и организации соблюдают свои налоговые обязательства.

Власти России прикладывают значительные усилия для борьбы с налоговыми правонарушениями. Для этого они используют как административные, так и уголовные меры.

Административные меры включают в себя штрафы и иные наказания для налогоплательщиков, которые не соблюдают налоговое законодательство. Налоговые органы проводят ревизии и проверки, чтобы выявить нарушителей. Также существует система налоговых поощрений, которая стимулирует граждан и организации к исправному платежу налогов.

Уголовные меры применяются в случаях особо тяжких или систематических налоговых преступлений. За такие преступления могут быть предъявлены обвинения, а лица, совершившие налоговые преступления, могут быть привлечены к уголовной ответственности. Уголовные санкции могут включать штрафы, лишение свободы или другие виды наказаний.

Борьба с налоговыми правонарушениями является важной составляющей налоговой политики России. Она направлена на поддержание честности и справедливости в системе налогообложения, а также на обеспечение достаточного финансирования бюджета страны.

Влияние положения податного населения на социальную сферу

Положение податного населения России имеет значительное влияние на социальную сферу страны. От уровня налогообложения и способности населения уплачивать налоги зависит финансирование различных социальных программ и услуг.

Высокие налоги и отсутствие достаточных средств у населения могут привести к сокращению финансирования образования, здравоохранения, социальной защиты и других важных областей. Неравномерное распределение налогового бремени может также привести к увеличению социальных неравенств и неравенства доступа к государственным услугам.

Уровень жизни и благосостояния населения также тесно связан с положением податного населения. Высокие налоги и непрозрачная система налогообложения могут снизить уровень доходов и увеличить трудности в экономическом развитии граждан. Это может привести к увеличению числа нищих и безработных и ухудшению качества жизни населения.

Положение податного населения также может оказывать влияние на инвестиционный климат и экономическое развитие страны. Высокие налоговые ставки и сложная система налогообложения могут отпугивать инвесторов и затруднять развитие бизнеса. Это может привести к снижению экономического роста и созданию неблагоприятной среды для предпринимателей и инноваций.

Таким образом, положение податного населения в России играет важную роль в социальной и экономической сфере страны. Правильная организация налогообложения и учет интересов населения помогут обеспечить устойчивое экономическое развитие, благополучие населения и справедливое распределение социальных ресурсов.