Уплата налогов – неотъемлемая часть жизни каждого гражданина и предпринимателя. Каждый год мы заполняем налоговые декларации, расчитываем сумму налога и платим его в соответствии с установленными законодательством правилами. Однако, существует такая система оплаты налогов, как единый налоговый платеж, которая предлагает простой и удобный способ оплаты налогов, особенно для индивидуальных предпринимателей и небольших фирм.

Единый налоговый платеж – это специальный вид налогового платежа, который заменяет несколько налогов и взносов, включая налог на прибыль, налог на доходы физических лиц и налог на добавленную стоимость. Вместо расчета каждого налога отдельно, предпринимателю или фирме нужно оплатить только одну сумму – единый налоговый платеж.

Единый налоговый платеж предлагает ряд преимуществ. Во-первых, это упрощенная система оплаты налогов, которая позволяет сэкономить время и усилия, необходимые для заполнения и сдачи налоговых деклараций. Во-вторых, единый налоговый платеж часто имеет фиксированную ставку, что позволяет предсказать и планировать расходы налогооблагаемой организации или предпринимателя. Наконец, такая система налогообложения может быть более привлекательной для малых бизнесов или предпринимателей, у которых доходы ниже определенного порога.

Уплата налога единым налоговым платежом в России

Это означает, что предприниматель или организация могут уплатить все налоги одним платежом вместо того, чтобы заполнять и подавать отдельные декларации и платить разные суммы налогов.

EDAPS – электронная обработка в центральном банке, которая обрабатывает все данные платежа и делает автоматическую разноску платежа на нужные бюджеты.

Преимущества уплаты налогов единым платежом следующие:

- Уменьшение административной нагрузки на предпринимательскую деятельность, так как необходимо только одно заполнение документов для уплаты налогов.

- Уменьшение времени и усилий, затрачиваемых на оформление отдельных документов и подачу отдельных деклараций.

- Уровень рисков уплаты налога снижается, так как при сдаче одного платежа сложно допустить ошибки или забыть заплатить какой-либо налог.

Однако, следует помнить, что налоговая отчетность все равно должна быть собрана и представлена в налоговые органы в установленные сроки. Это включает в себя подготовку и представление отчетности о доходах, налоге на добавленную стоимость и прочих налогах, для которых не предусмотрена уплата единым налоговым платежом.

Таким образом, уплата налога единым налоговым платежом является удобным и эффективным способом уплаты налогов для предпринимателей и организаций в России, что позволяет сократить время и усилия, затрачиваемые на административные процедуры и снизить уровень риска при уплате налогов.

Что нужно знать о подаче единого налогового платежа

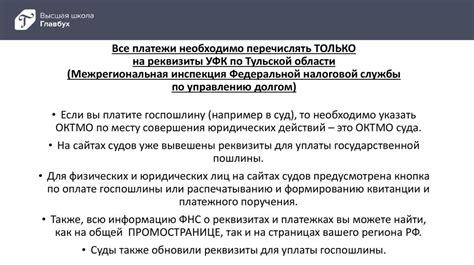

Подача единого налогового платежа происходит в электронной форме через специальную систему электронного документооборота, которая предоставляет возможность подачи деклараций и оплаты налогов в удобный для предпринимателя формат. Для этого необходимо зарегистрироваться в системе и получить соответствующий сертификат.

При подаче налоговой декларации необходимо указать все сведения о доходах за отчетный период, а также выполнить расчет и оплату налога. Единый налоговый платеж включает в себя несколько составляющих, которые могут варьироваться в зависимости от вида деятельности и места осуществления предпринимательской деятельности.

Однако, следует отметить, что через систему ЕНП предприниматель может обязаны уплатить и другие налоги, такие как налог на имущество и землю, если такая обязанность предусмотрена в соответствующих законодательных актах. Поэтому перед подачей налоговой декларации следует внимательно ознакомиться с действующим законодательством и установленными ставками налогов.

Единый налоговый платеж позволяет предпринимателям упростить процедуру уплаты налогов и избежать множества бумажных формальностей. Однако, необходимо помнить о своей налоговой ответственности и соблюдать все требования, установленные законодательством.

Преимущества платежа единым налоговым платежом

| Преимущество | Описание |

|---|---|

| Упрощенный расчет налогов | Предприниматели, выбравшие ЕНВД, могут рассчитывать на упрощенную систему налогообложения, что существенно упрощает процесс ведения бухгалтерии и расчета налогов. |

| Снижение административной нагрузки | ЕНВД позволяет снизить административные затраты на ведение бухгалтерии и отчетности. Предприниматели, платящие единый налоговый платеж, освобождаются от необходимости составления сложных налоговых деклараций и отчетов, что значительно сэкономит время и ресурсы. |

| Положительное влияние на конкурентоспособность | Выбор ЕНВД может повлиять на конкурентоспособность предпринимателя на рынке, так как этот налоговый режим предоставляет некоторые льготы и позволяет более гибко управлять затратами и ценами на товары или услуги. |

| Уменьшение налоговой нагрузки | В некоторых случаях ЕНВД может позволить предпринимателям снизить общую сумму налоговой нагрузки. Это может быть особенно привлекательно для новых предприятий или малых бизнесов, которые хотят снизить свои издержки и риски. |

В целом, платеж единым налоговым платежом предоставляет ряд преимуществ для предпринимателей, позволяя им упростить расчеты и снизить налоговую нагрузку. Однако перед тем, как выбрать этот налоговый режим, необходимо ознакомиться со всеми его особенностями и требованиями, чтобы избежать возможных проблем и налоговых санкций.

Как рассчитать сумму единого налогового платежа

Расчет суммы единого налогового платежа зависит от нескольких факторов, таких как вид деятельности, размер дохода и регион, в котором ведется предпринимательская деятельность.

Для начала необходимо определиться с видом деятельности. Список возможных видов деятельности может варьироваться в зависимости от региона, поэтому важно обратиться к законодательству, чтобы узнать, какие виды деятельности подпадают под систему единого налога.

После определения вида деятельности необходимо узнать размер дохода, полученного в течение календарного года. Сумма единого налогового платежа рассчитывается исходя из этого значения.

Расчет может быть проще для предпринимателей, чей доход фиксирован и не превышает установленные лимиты. В этом случае сумма единого налогового платежа рассчитывается путем умножения ставки единого налога на размер дохода.

В других случаях расчет может быть более сложным. Возможно применение различных коэффициентов и поправок, которые зависят от различных факторов, таких как численность работников, использование имущественных и земельных объектов и другие факторы.

Необходимо обратить внимание на границы, действующие для уплаты единого налогового платежа. Если размер дохода превышает установленные предельные значения, предприниматель может быть обязан перейти на обычную налогообложение систему и платить налог с прибыли.

Расчет суммы единого налогового платежа может быть сложным и регламентироваться различными нормативными актами. При необходимости лучше проконсультироваться с налоговым специалистом или обратиться в налоговую инспекцию для получения точной информации и рассчета суммы платежа.

Основные отличия уплаты налога единным платежом от других видов налогообложения

Уплата налога единым платежом представляет собой способ уплаты налогов, который отличается от других видов налогообложения такими ключевыми характеристиками:

| Категория | Уплата налога единным платежом | Другие виды налогообложения |

|---|---|---|

| Способ уплаты | Одним платежом на определенную дату | Частичными платежами на протяжении года |

| Частота уплаты | Один раз в год | Ежемесячно, ежеквартально или по иным срокам |

| Ставка налога | Фиксированная или расчитываемая в соответствии с определенными нормами | Может быть разной в зависимости от дохода или других факторов |

| Возможность налоговой оптимизации | Ограничена, так как налог уплачивается целиком | Имеется, позволяя умалчивать или снижать сумму налоговых обязательств |

Уплата налога единным платежом подразумевает, что налогоплательщик должен заплатить весь суммарный налоговый платеж до определенной даты, как правило, раз в год. В отличие от других видов налогообложения, где уплата осуществляется в частичной форме на протяжении года, уплата единным платежом позволяет уплатить налог целиком и одноразово.

Единственная ставка налога или ставки налога, применяемые при уплате единным платежом, могут быть фиксированными или рассчитываться в соответствии с определенными нормами. В то время как другие виды налогообложения, такие как налог на доходы или налог на прибыль, могут предусматривать разные ставки в зависимости от дохода или других факторов.

Уплата налога единным платежом также ограничивает возможность налоговой оптимизации, так как требует уплаты всей суммы налоговых обязательств без возможности умалчивания или снижения этой суммы. В то время как другие виды налогообложения могут предоставлять налогоплательщикам возможность проводить различные налоговые вычеты или применять специальные налоговые льготы с целью снижения итоговой суммы налогов.

Таким образом, уплата налога единным платежом отличается от других видов налогообложения своим способом уплаты, частотой уплаты, ставкой налога и возможностью налоговой оптимизации. Этот подход может быть применим для некоторых категорий налогоплательщиков и предоставлять им удобство в уплате налоговых обязательств.

Особенности уплаты налога единым налоговым платежом для разных категорий налогоплательщиков

Уплата налога единым налоговым платежом имеет свои особенности в зависимости от категории налогоплательщика.

Для индивидуальных предпринимателей, осуществляющих деятельность на основе патента, уплата налога единым налоговым платежом является обязательной. Размер единого налогового платежа зависит от вида деятельности и региональных коэффициентов. Индивидуальные предприниматели, выбравшие данную форму налогообложения, освобождаются от уплаты других налогов.

Для микропредприятий, уплата налога единым налоговым платежом также является обязательной. Размер платежа зависит от вида деятельности, количества сотрудников и выручки предприятия. В рамках данной формы налогообложения микропредприятия также освобождаются от уплаты других налогов, но могут быть обязаны уплачивать дополнительные сборы, например, на благотворительность, экологический налог и т.д.

Для самозанятых граждан, также известных как фрилансеры, уплата налога единым налоговым платежом является добровольной. Размер платежа определяется самозанятым гражданином на основе доходов, полученных от предоставления услуг. В рамках данной формы налогообложения самозанятые граждане не освобождаются от уплаты других налогов и обязаны подавать налоговую декларацию.

Важно отметить, что единый налоговый платеж является альтернативной формой налогообложения и предоставляет определенные преимущества для различных категорий налогоплательщиков. Однако перед выбором данной формы налогообложения рекомендуется проконсультироваться с налоговым консультантом или юристом, чтобы оценить все плюсы и минусы и выбрать наиболее оптимальный вариант.