Налог на прибыль является одним из основных налогов, связанных с деятельностью предприятий и организаций. Размер налога на прибыль определяется несколькими факторами, которые зависят от специфики деятельности организации и национального законодательства. От правильного расчета и оплаты налога на прибыль зависит финансовое состояние организации и ее репутация перед государством.

Основным фактором, влияющим на размер налога на прибыль, является величина прибыли организации. Чем выше прибыль, тем больше налог она должна уплатить. Чтобы снизить размер налога на прибыль, компании могут использовать различные льготы, предоставляемые государством или оптимизировать свою деятельность для уменьшения налогооблагаемой базы.

Другим важным фактором, влияющим на налог на прибыль, является налоговая ставка, которая устанавливается государством для разных видов деятельности и категорий организаций. Налоговая ставка может быть фиксированной или прогрессивной, то есть зависеть от величины прибыли. В некоторых странах налог на прибыль может устанавливаться на местном уровне, что также влияет на его размер.

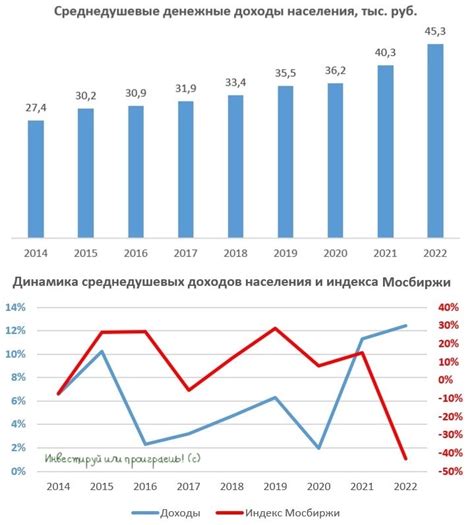

Уровень дохода организации

Чем больше доходы у организации, тем выше будет ставка налога на прибыль. Это связано с тем, что более крупные компании и предприятия имеют больший потенциал для получения прибыли и, соответственно, более высокого налогообложения.

Организации с низким уровнем дохода могут быть освобождены от уплаты налога на прибыль вообще или уплачивать его по более низким ставкам. Это сделано для поддержки и стимулирования небольших и новых предприятий, которые еще не достигли высокого уровня доходов и прибылей.

При определении уровня дохода организации учитываются все виды доходов, включая выручку от реализации товаров и услуг, а также любые дополнительные доходы, полученные от инвестиций, сдачи в аренду, продажи активов и других источников.

Важно помнить, что уровень дохода может меняться со временем, поэтому налоговые ставки и схемы могут вернуться к пересмотру при изменении финансового состояния и результатов деятельности организации.

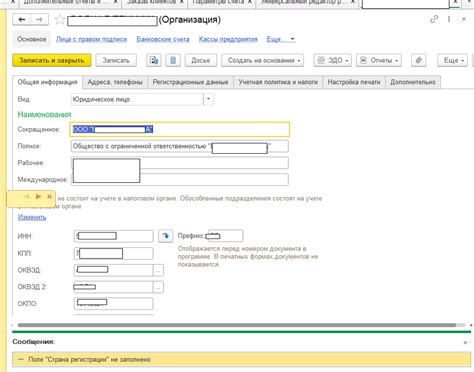

Страна регистрации организации

Некоторые страны предлагают низкие ставки налога на прибыль или даже полное освобождение от налогов для определенных типов бизнеса или инвестиций. Такие страны, которые создали бизнесоориентированную налоговую систему, привлекают иностранных инвесторов и предпринимателей, которые стремятся минимизировать свои налоговые обязательства.

Кроме того, страна регистрации организации также может влиять на возможности для международной деятельности и доступа к международным рынкам. Некоторые страны предлагают налоговые льготы для экспорта и ряд других преимуществ для организаций, зарегистрированных на их территории.

Однако, при выборе страны регистрации организации необходимо учитывать не только налоговые аспекты, но и другие факторы, такие как политическая стабильность, правовая система, бизнес-инфраструктура и доступ к талантливым специалистам. Эти факторы могут быть ключевыми для успешного развития бизнеса в долгосрочной перспективе.

Таким образом, страна регистрации организации играет важную роль в определении налогового бремени и бизнес-возможностей. При выборе страны для регистрации организации необходимо тщательно изучать налоговую политику и другие факторы, которые могут влиять на деятельность и развитие организации.

Вид деятельности организации

Например, в некоторых отраслях может быть предусмотрен особый налоговый режим, который предоставляет различные льготы или преимущества. Также, различные виды деятельности могут быть освобождены от уплаты налога на прибыль или платить его по более низкой ставке.

Однако, существуют и отрасли, в которых налог на прибыль может быть повышен. Например, если деятельность организации связана с добычей полезных ископаемых или является негативно влияющей на окружающую среду, налоговая ставка может быть повышена.

Также, вид деятельности может влиять на то, каким образом будет рассчитываться налоговая база. Например, в некоторых отраслях налоговая база может быть увеличена за счет учета определенных расходов или уменьшена за счет применения специальных методов учета или амортизации.

В целом, следует отметить, что для определения величины налога на прибыль организации необходимо учитывать не только вид ее деятельности, но и множество других факторов, таких как размер доходов и расходов, наличие льгот и преимуществ, а также законодательство страны, в которой она осуществляет свою деятельность.

Тип организации

Налог на прибыль организации в значительной степени зависит от ее типа.

В России существуют следующие виды организаций:

- Индивидуальный предприниматель (ИП) - физическое лицо, самостоятельно осуществляющее предпринимательскую деятельность. Налог на прибыль для ИП не взимается, вместо этого применяется система налогообложения по упрощенной системе или по упрощенной системе налогообложения для доходов.

- Общество с ограниченной ответственностью (ООО) - организационно-правовая форма, в которой участники общества отвечают по его долгам и обязательствам в пределах своих вкладов. Прибыль общества облагается налогом на прибыль по общей ставке.

- Акционерное общество (АО) - организационно-правовая форма, в которой участники общества имеют акции. Налог на прибыль для акционерных обществ также взимается по общей ставке.

- Государственные и муниципальные унитарные предприятия - организации, находящиеся полностью или частично в собственности государства или муниципалитетов. Они подчиняются особым правилам налогообложения на прибыль.

Знание типа организации является важным фактором для определения размера налога на прибыль. В зависимости от организационно-правовой формы, ставка налога на прибыль может варьироваться, а также могут быть предусмотрены налоговые льготы или особые условия налогообложения.

Источник доходов

Налогооблагаемые доходы:

Налогооблагаемыми считаются доходы, полученные организацией от основной деятельности, а также от вспомогательных и внешних операций. Основная деятельность организации связана с производством и реализацией товаров или услуг. Вспомогательные операции включают в себя доходы от сдачи в аренду имущества, аренды и платного использования нематериальных активов. Внешние операции включают доходы от продажи и обмена инвестиций, недвижимости и ценных бумаг.

Не налогооблагаемые доходы:

Не налогооблагаемыми считаются доходы организации, которые не включены в налогооблагаемую базу налога на прибыль. Как правило, это доходы от продажи акций, долей в уставных капиталах других организаций, полученных по сделкам, которые не относятся к основной деятельности организации.

Важно отметить, что источники доходов организации могут быть различными и зависят от ее направления деятельности, формы собственности и законодательства страны, в которой она зарегистрирована.

Налоговые ставки

Налоговые ставки налога на прибыль организации в России могут различаться в зависимости от определенных критериев. Они обычно регулируются на уровне федерального или регионального законодательства и могут изменяться со временем.

В России действует система двух налоговых ставок налога на прибыль организаций: общая и упрощенная.

Общая налоговая ставка применяется к организациям, которые ведут свою деятельность без применения упрощенной системы налогообложения. На общую ставку налога на прибыль организации влияет величина ее налоговой базы и составляет 20%.

Упрощенная система налогообложения предоставляет некоторым организациям возможность упростить процедуру уплаты налогов и применить сниженную налоговую ставку. Величина налоговой ставки определяется на основе вида деятельности организации и может составлять 6%, 15% или 20% от дохода организации.

Кроме того, налогообложение определенных видов деятельности может регулироваться специальными налоговыми ставками. Например, налоговая ставка для банковской деятельности может быть установлена на другом уровне, чем для производственных предприятий.

Также можно выделить налоговые льготы, которые могут снижать общую величину налога на прибыль организации для определенных категорий организаций. Налоговые льготы могут предоставляться как отдельным организациям, так и определенным видам деятельности.

Итак, налоговые ставки налога на прибыль организации зависят от ряда факторов, таких как размер дохода организации, применение упрощенной системы налогообложения, вид деятельности и возможные налоговые льготы.