В ходе налогового аудита компании иногда возникают ошибки в уведомлениях об исчисленных суммах налогов. Это может быть вызвано различными факторами, включая технические неполадки, неправильные расчеты или недостаточную информацию. Независимо от причин, исправление этих ошибок является важным шагом для обеспечения финансовой устойчивости и соблюдения налогового законодательства.

Одной из эффективных стратегий исправления уведомлений об исчисленных суммах налогов является своевременное обращение в налоговые органы. Для этого необходимо внимательно изучить полученное уведомление, выделить ошибки и подготовить все необходимые документы для обоснования исправлений. Важно помнить, что чем раньше будет принято решение о возможных ошибках, тем проще будет осуществить исправления и избежать штрафных санкций.

Второй важный шаг – это консультация с квалифицированным специалистом в области налогового права. При наличии сложностей или неуверенности в том, как правильно выполнить исправления, эксперты смогут предоставить необходимую информацию и руководство. Они помогут разработать стратегию исправления с учетом актуального налогового законодательства и предоставят советы по представлению информации в налоговые органы. Кроме того, у них есть опыт работы с подобными случаями и знания о лучших практиках в области исправления уведомлений об исчисленных суммах налогов.

В-третьих, необходимо правильно подавать исправленную информацию в налоговые органы. Для этого следует внимательно ознакомиться с требованиями и рекомендациями, предоставленными налоговыми органами, и точно следовать им при подаче исправленных документов. Это поможет избежать дополнительных запросов и ускорит процесс рассмотрения исправлений.

В конечном счете, исправление уведомлений об исчисленных суммах налогов является неотъемлемой частью финансовой стратегии любой компании. Это позволяет укрепить финансовую базу, избежать негативных последствий со стороны налоговых органов и сохранить доверие партнеров и клиентов. Следуя эффективным стратегиям исправления, компания сможет обезопасить себя от возможных налоговых проблем и снизить риски финансовых потерь.

Выбор наиболее эффективной стратегии исправления уведомлений об исчисленных суммах налогов

Одной из возможных стратегий исправления уведомлений об исчисленных суммах налогов является обращение в налоговую службу с просьбой о пересмотре ранее представленных сведений. Для этого необходимо подготовить подробную документацию, объясняющую причины ошибок и предоставляющую правильные расчеты. Данный подход может быть эффективным, если ошибки являются результатом неправильной интерпретации налогового законодательства или недостаточного понимания сложных налоговых правил.

Еще одной эффективной стратегией исправления уведомлений является проведение самостоятельной корректировки сумм налогов и представление исправленных данных налоговому органу. Этот подход может быть полезен, если ошибки являются результатом неправильного заполнения декларации или использования неправильных коэффициентов при расчете налогов. В этом случае необходимо тщательно проверить все расчеты и суммы налогов, чтобы исключить возможность повторных ошибок.

Однако, выбор наиболее эффективной стратегии исправления уведомлений зависит от конкретной ситуации и требует внимательного анализа. Важно учитывать сложность ошибок, суммы, которые необходимо исправить, и возможные последствия неправильного исправления. Также стоит обратить внимание на сроки, установленные налоговым органом для представления исправленных данных.

В целях минимизации ошибок и уведомлений об исчисленных суммах налогов, рекомендуется использовать современные программные решения, такие как налоговое ПО, которое автоматизирует расчеты и помогает предотвращать возможные ошибки. Также рекомендуется регулярно обновляться в области налогового законодательства и следить за изменениями правил и требований, связанных с расчетом налогов.

| Преимущества | Недостатки |

|---|---|

| Обращение в налоговую службу | Времязатратно |

| Самостоятельная корректировка | Риск повторной ошибки |

Анализ причин возникновения ошибок при исчислении сумм налогов

Одной из основных причин ошибок в исчислении сумм налогов является неправильное применение налогового законодательства. Налоговое законодательство может быть сложным и подвержено постоянным изменениям. Недостаточное знание законодательства или его неправильное применение может привести к ошибкам в расчетах.

Еще одной причиной ошибок является неправильное заполнение налоговых деклараций или других документов, необходимых для исчисления налогов. Недостаточная внимательность при заполнении декларации или неправильное указание данных может привести к неверным расчетам.

Также, ошибки могут возникать из-за неправильного учета доходов и расходов. Неверная классификация операций или неполное учет при проведении операций могут привести к ошибкам в расчетах налоговых обязательств.

Другой причиной ошибок может быть отсутствие системы контроля и учета налоговых расчетов. Отсутствие контроля и системы перепроверки может привести к незамеченным ошибкам или упущениям, которые позднее могут привести к проблемам с налоговыми органами.

Для предотвращения ошибок при исчислении сумм налогов, необходимо проводить регулярное обучение сотрудников налогового отдела или бухгалтерии по актуальным изменениям в законодательстве и внедрять системы контроля и учета налоговых расчетов. Также необходимо обеспечить правильное заполнение налоговых деклараций и корректное учет доходов и расходов.

Анализ причин возникновения ошибок при исчислении сумм налогов поможет предотвратить их возникновение и обеспечит более эффективное функционирование налоговой системы организации.

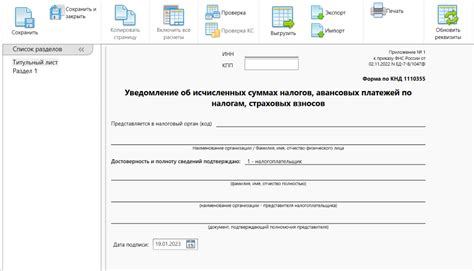

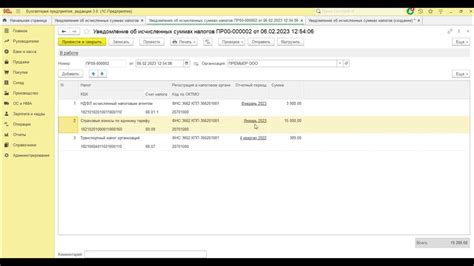

Использование автоматизированных систем для обработки уведомлений об исчисленных суммах налогов

Современные технологии позволяют существенно упростить и ускорить процесс обработки уведомлений об исчисленных суммах налогов. Использование автоматизированных систем становится все более популярным в данной области.

Автоматизированные системы позволяют упростить процедуру проверки и исправления уведомлений, осуществлять автоматический анализ данных и определять возможные ошибки или несоответствия. Благодаря этому, экономится время и сокращается вероятность допущения ошибок в процессе исправления уведомлений о налогах.

Кроме того, автоматизированные системы могут обеспечить более надежную защиту данных и сохранность информации. Алгоритмы автоматизированных систем позволяют обеспечить конфиденциальность и целостность данных, а также контролировать доступ к ним.

Одним из преимуществ использования автоматизированных систем является также возможность автоматической генерации отчетов и документов. Автоматизация процесса исправления уведомлений позволяет сгенерировать необходимые документы, такие как исправленные уведомления или отчеты об изменениях. Это сильно упрощает и ускоряет процесс работы с уведомлениями о налогах.

Таким образом, использование автоматизированных систем для обработки уведомлений об исчисленных суммах налогов позволяет существенно улучшить эффективность и точность работы, а также уменьшить количество ошибок и упростить процедуру исправления уведомлений.

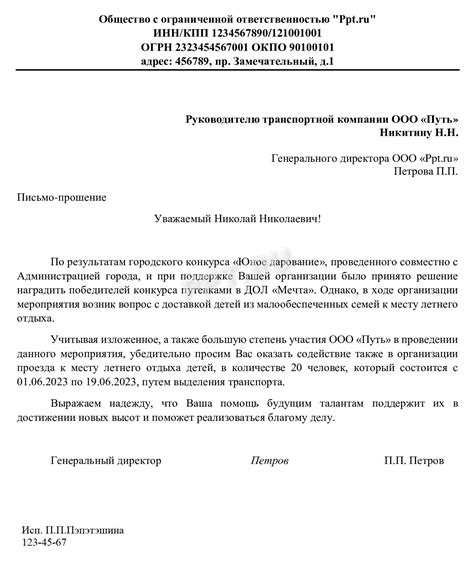

Обращение в налоговые органы с запросом на пересмотр уведомлений

Если у вас возникли сомнения или обоснованные основания полагать, что уведомление об исчисленных суммах налогов содержит ошибку, вы можете обратиться в налоговые органы с запросом на пересмотр данного уведомления. Это может быть необходимо в случае неправильного расчета налогов, ошибочного учета доходов или других подобных ситуаций.

Ознакомьтесь с уведомлением и выясните, какие именно данные вызывают у вас сомнения. Составьте письменное обращение и укажите в нем конкретные причины, по которым вы считаете, что уведомление содержит ошибку. Не забудьте приложить копии всех необходимых документов, которые подтверждают ваши аргументы.

При обращении в налоговые органы будьте готовы к тому, что вам потребуется предоставить дополнительные доказательства и объяснения. Ваш запрос будет рассмотрен специалистами, и вам будет дано письменное уведомление о результатах рассмотрения.

Помимо обращения в налоговые органы, вы также можете обратиться за юридической консультацией и помощью к специалистам по налоговому праву. Они помогут вам правильно сформулировать обращение и предоставить все необходимые доказательства, а также предложат эффективные стратегии для исправления уведомления об исчисленных суммах налогов.

Проведение своего собственного анализа исчисленных сумм налогов

Исправление уведомлений об исчисленных суммах налогов может быть сложным и трудоемким процессом. Часто, чтобы убедиться в правильности расчетов, необходимо провести свой собственный анализ исчисленных сумм налогов. Это позволяет выявить возможные ошибки и несоответствия, которые могут привести к неправильным налоговым платежам.

Для проведения анализа исчисленных сумм налогов, важно иметь доступ к необходимой документации, включающей уведомления об исчисленных суммах налогов, налоговые декларации, отчеты и другие соответствующие документы. Также следует ознакомиться с налоговыми ставками и правилами, которые применяются к конкретному виду налога.

Первым шагом в проведении анализа является проверка правильности математических расчетов. Необходимо проверить правильность применения налоговых ставок, правильность учета доходов и вычетов, а также корректность заполнения налоговых деклараций. Для этого можно использовать специальные программы для налогового анализа или обратиться за помощью к налоговому консультанту.

Важным аспектом анализа является также сравнение расчетов с предыдущими периодами и с использованием данных других компаний или отраслей, если такая информация доступна. Это позволяет выявить аномалии или необычные тренды в исчисленных суммах налогов и своевременно исправить их.

Кроме того, следует обратить внимание на возможные изменения в налоговом законодательстве, которые могут повлиять на исчисление налогов. В случае выявления таких изменений, необходимо своевременно обновить налоговые стратегии и уведомления об исчисленных суммах налогов.

Важно также осуществить проверку полноты и точности предоставленной информации. Необходимо убедиться в наличии всех необходимых документов и правильности их заполнения. В случае отсутствия или неполноты информации, следует связаться с налоговыми органами для уточнения требований и предоставления дополнительных документов.

Итак, проведение своего собственного анализа исчисленных сумм налогов является важной стратегией для обеспечения правильности налоговых платежей. Этот процесс позволяет выявить возможные ошибки и несоответствия, а также своевременно обновить налоговые стратегии в соответствии с изменениями в законодательстве. Такой анализ может быть ресурсоемким, поэтому рекомендуется обратиться за помощью к налоговым консультантам или использовать специальные программы для налогового анализа.

Консультация с профессиональным юристом для составления аргументированного запроса на исправление уведомлений об исчисленных суммах налогов

В случае получения уведомления об исчисленных суммах налогов, которое содержит ошибки или недостоверные данные, важно немедленно обратиться за консультацией к профессиональному юристу, специализирующемуся в налоговом праве. Юрист сможет оценить ситуацию, провести анализ документов и помочь в составлении аргументированного запроса на исправление уведомлений.

Сначала необходимо предоставить юристу копию уведомления об исчисленных суммах налогов, а также все сопроводительные документы, которые вы получили от налоговых органов. Юрист проведет подробный анализ этой информации и выявит все ошибки и недочеты, на основе которых можно составить аргументированный запрос на исправление уведомлений.

Составление запроса требует профессионального подхода и особых навыков. Юрист сможет помочь в составлении правильной структуры запроса и аргументированного изложения, используя законодательные акты и судебную практику. Также юрист поможет подготовить дополнительные доказательства в подтверждение ваших аргументов, например, справки с работы или бухгалтерскую отчетность.

Важно отметить, что консультация с профессиональным юристом рекомендуется даже в тех случаях, когда ошибки в уведомлениях кажутся вам очевидными и безусловно должны быть исправлены. Юрист сможет представить вашу позицию в налоговом органе, объяснить все нюансы и обеспечить максимальную защиту ваших прав и интересов.

Сотрудничество с профессиональным юристом также поможет вам избежать ненужных временных и финансовых затрат, связанных с самостоятельным рассмотрением и исправлением уведомлений об исчисленных суммах налогов. Юрист будет работать на вашу сторону, оспаривая неправомерные требования и обеспечивая возможность решить вопрос в вашу пользу.

В результате консультации с профессиональным юристом вы будете иметь грамотно составленный запрос на исправление уведомлений, который будет содержать все необходимые аргументы и доказательства. Это значительно увеличит вероятность получения положительного решения и восстановления ваших налоговых прав.