Определение наиболее эффективного и выгодного способа снижения налоговых обязательств является одной из главных задач для многих юридических и физических лиц. Уменьшение налога по расчету позволяет сэкономить значительные суммы денег, а также способствует повышению конкурентоспособности и росту бизнеса.

Значение уменьшения налога по расчету состоит в том, что это позволяет организациям и частным лицам снизить общую сумму налоговых платежей, которые они должны заплатить государству. Это особенно актуально в условиях высоких налоговых ставок и сложной экономической ситуации.

Существует несколько способов уменьшения налога по расчету. Один из них - использование льгот и налоговых вычетов, предусмотренных законодательством. Это могут быть вычеты на детей, на обучение, на приобретение жилья и другие. Второй способ - правильное оформление договоров и сделок, таким образом, снижая налогооблагаемую базу.

Важно понимать, что уменьшение налога по расчету должно происходить в рамках законодательства. Использование незаконных методов и схем может привести к штрафам и уголовной ответственности. Поэтому важно проконсультироваться с опытными специалистами в области налогового права, чтобы подобрать оптимальный способ снижения налоговых обязательств с учетом всех законодательных норм и требований.

В итоге, уменьшение налога по расчету - это не только возможность сэкономить деньги, но и показатель грамотного ведения бизнеса или личных финансов. Это требует систематического анализа и планирования, чтобы принять наилучшее решение и добиться максимально эффективного результат.

Уменьшение налога по расчету: значение и способы

Уменьшение налога по расчету является одним из способов сокращения налоговой нагрузки. Это процесс применения различных легальных методов для снижения налогооблагаемой базы и, следовательно, суммы налога, которую необходимо заплатить. Однако важно отметить, что уменьшение налога по расчету не должно быть путаницей с незаконными схемами, такими как налоговые уклонения или уклонение от уплаты налогов.

Существуют различные способы уменьшения налога по расчету, которые могут быть использованы в зависимости от индивидуальной ситуации и типа деятельности.

1. Использование налоговых льгот и стимулов. В различных отраслях и регионах могут существовать налоговые льготы и стимулы, предоставляемые государством для определенных видов деятельности. Например, предприятия, занимающиеся экологически чистыми технологиями или инновационными проектами, могут иметь право на налоговые льготы или субсидии.

2. Использование налоговых вычетов. Налоговые вычеты - это определенные суммы, которые могут быть вычтены из налоговой базы. К таким вычетам относятся расходы на образование, медицинские услуги, благотворительные взносы и другие расходы, которые подлежат включению в налоговую декларацию.

3. Оптимизация налогооблагаемой базы. Оптимизация налогооблагаемой базы включает использование различных легальных методов для снижения доходов или увеличения расходов, которые учитываются при рассчете налога. Это может включать в себя использование налоговых льгот, амортизации, предоставление бизнес-расходов, распределение доходов между различными юридическими структурами и другие методы.

4. Использование оптимальных структур владения и управления. Оптимальная структура владения и управления может помочь снизить налогооблагаемую базу и налоговую нагрузку. Это может включать использование юридических лиц, оффшорных компаний, установление долевого участия или других методов организации бизнеса, которые позволяют оптимизировать налогооблагаемую базу.

Важно отметить, что уменьшение налога по расчету должно быть осуществлено в рамках закона и быть надлежаще декларированным. Злоупотребление налоговыми льготами или использование незаконных схем может привести к серьезным юридическим последствиям и утрате репутации.

Использование различных способов уменьшения налога по расчету позволяет физическим лицам и предпринимателям снизить общую налоговую нагрузку и сохранить больше денежных средств, которые можно использовать для развития деятельности или инвестирования в другие области.

Основы уменьшения налога

Одним из основных способов уменьшения налога является использование налоговых льгот и вычетов. Налоговые льготы это особые правила, определяющие суммы или проценты, которые можно вычесть из налогооблагаемой базы. Например, семейный налоговый вычет предоставляет возможность уменьшить налоговую базу на определенную сумму за каждого иждивенца.

Также, компании могут использовать различные стратегии по уменьшению налога. Например, они могут инвестировать в развивающиеся регионы, где предусмотрены налоговые льготы для привлечения инвестиций. Компании также могут использовать такие инструменты, как амортизация и текущие затраты, чтобы уменьшить налогооблагаемую прибыль.

Еще одним популярным способом уменьшения налога является создание юридических структур, таких как фонды или общества с ограниченной ответственностью. Эти структуры позволяют оптимизировать налогооблагаемую прибыль и снизить налоговую нагрузку.

Необходимо отметить, что уменьшение налога является законным и важным инструментом финансового планирования. В то же время, необходимо соблюдать законодательство и учитывать возможные риски и последствия от использования определенных налоговых стратегий. Поэтому рекомендуется обратиться к профессиональным налоговым консультантам или бухгалтерам для разработки оптимальной стратегии уменьшения налогооблагаемой базы и снижения налоговых платежей.

| Основные понятия | Примеры |

|---|---|

| Налоговые льготы | Семейный налоговый вычет |

| Инвестиции в развивающиеся регионы | Инвестиции в производство в Сибирском федеральном округе |

| Амортизация и текущие затраты | Амортизация предметов основных средств |

| Юридические структуры | Создание фонда для управления активами |

Имущественные налоговые вычеты

Примером имущественного налогового вычета может служить вычет на обучение. Граждане, получающие образование по очной или заочной форме обучения, имеют право на списание определенной суммы налога на доход от учебы. Это позволяет снизить налоговую обязанность и уменьшить размер налоговых платежей.

Другим примером может быть вычет на приобретение жилой недвижимости. Граждане, покупающие квартиру или дом для собственного проживания, могут списать определенную сумму налога на доход от продажи недвижимости. Это позволяет снизить налогооблагаемую базу и сэкономить на уплате налогов.

Имущественные налоговые вычеты могут предоставляться как на уровне федерального законодательства, так и на уровне регионального. Условия и размеры вычетов могут различаться в зависимости от конкретных правил и требований. Поэтому для получения имущественного налогового вычета необходимо ознакомиться с соответствующими законодательными актами и правилами, действующими в конкретном регионе.

Имущественные налоговые вычеты являются эффективным способом снижения налоговой нагрузки. Они позволяют не только сэкономить на уплате налогов, но и получить дополнительные стимулы для осуществления определенных действий или расходов. Поэтому, при планировании своих финансовых потоков, необходимо учитывать возможность получения имущественных налоговых вычетов и использовать их в своих интересах.

Профессиональные налоговые вычеты

Очень важно отметить, что профессиональные налоговые вычеты могут быть применены только к расходам, связанным с осуществлением профессионального деятельности. Такие расходы могут включать в себя обучение и повышение квалификации, приобретение необходимого инструмента или оборудования, а также затраты на профессиональную лицензию или сертификаты.

Важно отметить, что для того чтобы воспользоваться профессиональными налоговыми вычетами, необходимо иметь подтверждающие документы, такие как чеки, счета, справки и другие документы, подтверждающие факт затрат на профессиональную деятельность.

Профессиональные налоговые вычеты являются очень полезным инструментом для уменьшения налоговых платежей и стимулирования профессионального роста. Они позволяют людям вкладывать в свою карьеру, получать новые знания и навыки, а также обновлять необходимое оборудование и инструменты для профессиональной деятельности.

В целом, профессиональные налоговые вычеты являются выгодным и эффективным способом уменьшения налоговых платежей, который позволяет людям использовать свои профессиональные затраты в качестве легальной основы для снижения налогооблагаемой базы. Это отличный способ поддержать и стимулировать развитие профессиональной деятельности каждого человека.

Структурирование доходов

Существуют различные способы структурирования доходов, включая:

- Использование налоговых льгот и отсрочек - путем корректного применения налоговых вычетов, возможно уменьшить базу налогообложения и снизить сумму налогов.

- Распределение доходов по различным источникам и категориям - это позволяет уровнять доходы и избежать попадания в более высокие налоговые ставки, которые применяются к более высоким доходам.

- Использование права собственности и управления - разделение доходов между супругами или бизнесом и семейными членами может позволить более эффективно использовать налоговые льготы и уменьшить налоговую нагрузку.

- Международное структурирование доходов - при наличии возможности перемещения доходов за рубеж, можно воспользоваться налоговыми преимуществами и снизить общую сумму налоговых выплат.

Важно отметить, что структурирование доходов должно осуществляться в соответствии с законодательством и не должно нарушать налоговые правила и требования. Перед принятием решения о структурировании доходов рекомендуется проконсультироваться с квалифицированным налоговым консультантом или юристом.

Использование налоговых льгот

Применение налоговых льгот позволяет существенно снизить налоговую нагрузку и увеличить доходы предприятия или физического лица. Льготы могут касаться различных налоговых видов, таких как налог на прибыль, НДС, налог на имущество и другие.

Для использования налоговых льгот необходимо выполнить определенные условия, указанные в налоговом законодательстве. Нередко требуется предоставить дополнительную отчетность, подтверждающую право на льготу. Также важно быть внимательным при составлении налоговой декларации и учесть все возможности использования льгот, чтобы не упустить возможность снизить налоги.

Использование налоговых льгот может быть выгодным не только для предприятий, но и для отдельных категорий налогоплательщиков. Например, индивидуальные предприниматели могут получать льготы при определенных условиях, например, при осуществлении ипотечной деятельности или продажи товаров социального назначения.

Получение налоговых льгот является законным способом уменьшения налоговых платежей по расчету. Однако необходимо ознакомиться с требованиями законодательства и правильно применить льготу, чтобы избежать негативных последствий в будущем. При возникновении вопросов или сомнений важно обратиться к специалистам, чтобы правильно использовать налоговые льготы и избежать ошибок.

Исключение двойного налогообложения

Для решения этой проблемы многие страны заключают двусторонние или многосторонние соглашения об избежании двойного налогообложения. В рамках этих соглашений устанавливаются правила и порядок распределения налоговых прав между различными юрисдикциями.

В основе данных соглашений лежат два основных принципа: принцип исключительности запрета двойного налогообложения и принцип прогрессивности.

Согласно принципу исключительности запрета двойного налогообложения, доход, подпадающий под налогообложение в одной стране, должен быть освобожден от налогообложения во второй стране.

Принцип прогрессивности предполагает, что если доход подпадает под налогообложение в обеих странах, то налог должен взиматься только в той стране, где доход получен, но с учетом доходов и налогов, уплаченных в другой стране.

Использование соглашений об избежании двойного налогообложения позволяет предприятиям и индивидуальным лицам уменьшить налоговую нагрузку и обеспечить более справедливое распределение налоговых платежей.

Консультация с экспертом

При планировании уменьшения налога по расчету рекомендуется обратиться за консультацией к квалифицированному эксперту.

Эксперт поможет рассмотреть вашу конкретную ситуацию, оценить налоговые возможности и предложить оптимальные способы уменьшения налога.

Он проведет анализ ваших доходов и расходов, оценит возможность использования льгот и вычетов, а также подскажет, как избежать налоговых рисков и соблюсти требования законодательства.

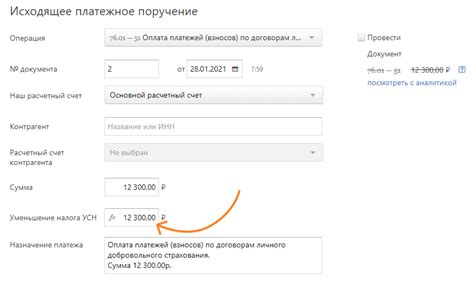

С экспертом можно обсудить различные стратегии минимизации налога: от выбора оптимальной системы налогообложения до использования специальных режимов, таких как упрощенная система налогообложения или налоговый режим патента. Он также предложит советы по оптимизации бухгалтерии и правильному ведению налогового учета.

Кроме того, консультация с экспертом может помочь вам избежать ошибок и неправильных действий, которые могут привести к дополнительным налоговым платежам или штрафам.

Не стоит экономить на услугах профессионала, ведь правильно проведенная налоговая оптимизация может принести вам значительные выгоды в виде снижения налоговой нагрузки и повышения вашей финансовой стабильности.

Обратитесь к эксперту уже сегодня и получите квалифицированную помощь по уменьшению налога по расчету в соответствии с законодательством!