Декларация НДС – это документ, который необходимо заполнить и представить в налоговую службу для учета и уплаты налога на добавленную стоимость. Для многих предпринимателей процесс заполнения декларации может показаться сложным и запутанным. Однако, следуя определенным инструкциям и советам, заполнение декларации НДС может быть проще, чем кажется.

Первый шаг в заполнении декларации НДС – правильное сбор и анализ данных. Перед тем, как приступить к заполнению декларации, необходимо учесть все операции, связанные с НДС, которые были выполнены за отчетный период. Важно предоставить полную и точную информацию о приходе и расходе товаров или услуг, а также учесть все налоговые базы и ставки.

Одним из ключевых моментов в заполнении декларации НДС является правильный выбор формы декларации. В зависимости от особенностей вашей деятельности, вы можете выбрать одну из нескольких предложенных форм декларации. Каждая форма имеет свои особенности и требования, поэтому перед выбором необходимо ознакомиться с инструкцией и обратиться за консультацией к специалистам.

Обзор декларации НДС

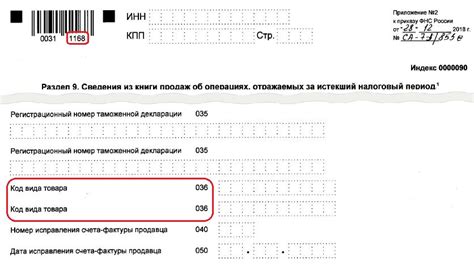

Декларация НДС состоит из нескольких разделов, каждый из которых содержит определенную информацию:

- Информация о налогоплательщике – в этом разделе указываются данные о налоговом номере, наименовании и адресе организации.

- Сведения о доходах – в этом разделе указываются суммы доходов налогоплательщика, полученные от реализации товаров, выполнения работ или оказания услуг.

- Сведения о расходах – в этом разделе указываются суммы расходов налогоплательщика, связанные с осуществлением деятельности.

- Сведения о налоговых счетах – в этом разделе указывается информация о налоговых счетах налогоплательщика в банковской системе.

- Сведения о налоговых агентах – в этом разделе указывается информация о налоговых агентах, работающих с налогоплательщиком.

- Раздел "Исправления" – в этом разделе указываются исправления, которые вносятся в декларацию НДС.

Заполнение декларации НДС требует от налогоплательщика тщательного анализа и учета всех необходимых данных. При заполнении необходимо обратить внимание на правильность указания сумм, аккуратно заполнить все поля и приложить необходимые документы.

Обязательно следует ознакомиться с инструкцией по заполнению декларации НДС, чтобы избежать ошибок и сократить время на решение возникающих вопросов.

Заполнение декларации НДС является серьезным обязательством перед налоговой службой, поэтому следует быть внимательным и ответственным при его выполнении.

Понятие и назначение

Целью заполнения декларации НДС является контроль и учет всех операций по НДС, в которых участвует налогоплательщик. Декларация предоставляет возможность оценить размер налоговых обязательств и уплаченных сумм для более точного расчета предстоящих платежей.

Важно отметить, что заполнение декларации НДС требует аккуратности и внимательности, так как ошибки в расчетах и заполнении могут повлечь за собой штрафные санкции со стороны налогового органа. Поэтому необходимо внимательно изучить инструкцию по заполнению декларации и применять ее на практике при составлении документа.

Сроки подачи и штрафы

Сроки подачи декларации НДС составляют 20 дней с момента истечения календарного квартала.

Давайте рассмотрим основные сроки подачи декларации НДС, в зависимости от отчетного периода:

- За 1-ый квартал – до 20 апреля;

- За 1 полугодие – до 20 июля;

- За 9 месяцев – до 20 октября;

- За год – до 20 января следующего года.

Если вы не подали декларацию НДС в установленные сроки, вам грозит выплата штрафа. Размер штрафа зависит от количества дней просрочки и может составлять от 5% до 30% от суммы налога, указанной в декларации.

Важно помнить, что штрафы за просрочку могут быть увеличены в случае повторных нарушений или если вы не исправили ошибку в декларации в течение 10 дней с момента получения предписания налогового органа.

Подведя итог, обратите внимание на сроки подачи декларации НДС и старайтесь не нарушать установленные сроки, чтобы избежать неприятных санкций в виде штрафов.

| Документ | Описание |

|---|---|

| Счет-фактура | Вам необходимо получить от продавца оригинальные счета-фактуры или их копии. Они должны содержать информацию о всех товарах или услугах, которые были переданы или оказаны вам с тем, чтобы они были использованы для осуществления вашей предпринимательской деятельности. |

| *Акт выполненных работ/оказанных услуг/договор | В некоторых случаях, помимо счета-фактуры, вам может потребоваться предоставить акт выполненных работ или документ, подтверждающий услуги или договоры. Этот документ обычно содержит информацию о выполненных работах или оказанных услугах, а также о сумме вознаграждения. |

| Реестр полученных счетов-фактур | Вы должны вести реестр полученных счетов-фактур и его предоставить налоговым органам при проверке. В реестре необходимо указать следующую информацию: дата получения, номер исходного документа, наименование продавца, сумма НДС и сумма по счету-фактуре. |

| Книга покупок | Это основной документ, в котором вы учитываете все приобретенные товары и услуги, на которые начислен НДС. В книге покупок вы указываете следующую информацию: номер документа, дата приобретения, наименование и адрес продавца, сумма без НДС, сумма НДС, сумма с НДС. |

| Договор поставки | Если имеются договоры поставки или приобретения товаров или услуг, то их необходимо приложить к декларации НДС. Они могут служить основанием для исчисления НДС на эти операции и подтверждением факта их проведения. |

| Банковские выписки | Вам необходимо предоставить банковские выписки за предыдущий налоговый период, в которых отражены все операции с НДС. Выписки помогут подтвердить исчисленные и уплаченные суммы НДС. |

Необходимая информация

Для правильного заполнения декларации НДС необходимо иметь следующую информацию:

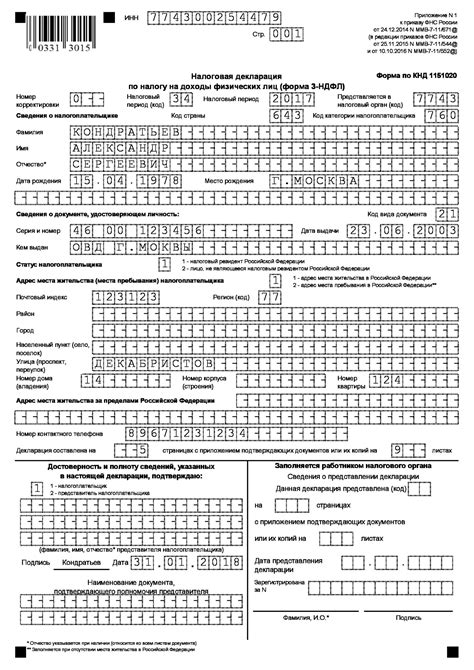

1. Полные данные о компании

Убедитесь, что у вас есть полная информация о вашей компании, включая название, ИНН (индивидуальный налоговый номер), КПП (код причины постановки на учет) и адрес регистрации.

2. Данные о полученных и уплаченных НДС

Необходимо иметь полную информацию о суммах полученного и уплаченного НДС за отчетный период. Эти данные могут быть предоставлены в виде предыдущей декларации НДС или в виде реестра операций по НДС.

3. Правильный выбор формы декларации

Убедитесь, что вы выбрали правильную форму декларации, в зависимости от рода деятельности вашей компании и особенностей вашего отчетного периода.

4. Документы, подтверждающие получение и уплату НДС

Вам может потребоваться предоставить дополнительные документы, подтверждающие получение и уплату НДС, такие как счета-фактуры, акты выполненных работ или оказанных услуг.

Учтите, что все эти данные должны быть точными и актуальными, чтобы избежать возможных проблем и задержек при заполнении и подаче декларации НДС.

Составление декларации

Для правильного заполнения декларации НДС необходимо следовать определенной последовательности шагов. Ниже приведены основные инструкции и советы, которые помогут вам составить декларацию:

1. Получите необходимую информацию. Убедитесь, что у вас есть все необходимые документы и данные, такие как кассовые чеки, счета-фактуры, книги покупок и продаж, реестры полученных и выставленных НДС и т.д. Это поможет вам собрать все необходимые сведения для заполнения декларации.

2. Заполните основные сведения. На первой странице декларации вам потребуется указать основные сведения о вашей организации, такие как название, ИНН, КПП, банковские реквизиты и т.д. Внимательно проверьте правильность введенной информации.

3. Определите налоговый период. В декларации нужно указать налоговый период, за который вы подаете декларацию. Обычно налоговый период составляет один месяц.

4. Заполните разделы декларации. В декларации предусмотрены разделы для указания сумм НДС по разным категориям, таким как оплата товаров, оплата услуг, импорт товаров и т.д. Внимательно прочитайте инструкцию к каждому разделу и заполните его соответствующим образом.

5. Проверьте правильность заполнения. После заполнения декларации важно внимательно проверить правильность введенной информации и расчетов. Ошибки в декларации могут привести к негативным последствиям, таким как штрафы или дополнительные проверки со стороны налоговых органов.

Помните, что правила заполнения декларации НДС могут отличаться в зависимости от страны и законодательства. Если вам сложно разобраться в процессе заполнения декларации, рекомендуется обратиться за консультацией к специалисту или юристу, специализирующемуся на налоговом праве.

Заполнение декларации

Для успешного заполнения декларации НДС необходимо следовать определенному порядку действий и правильно заполнить все необходимые поля. В этом разделе представлены полезные инструкции и советы по заполнению декларации.

1. Определите режим налогообложения. Для заполнения декларации НДС необходимо определиться с режимом налогообложения: общая или упрощенная система налогообложения. В зависимости от выбранного режима, некоторые поля декларации могут иметь различную смысловую нагрузку и требования к заполнению.

2. Укажите период, за который подается декларация. В декларации НДС необходимо указать временной период, за который подается декларация. Обычно это квартал (три месяца), но в некоторых случаях может быть иной период, например, месяц или год. Убедитесь, что правильно указали все даты начала и окончания периода.

3. Заполните раздел "Общая информация". В этом разделе декларации НДС необходимо указать информацию о вашей организации: название, адрес, ИНН, КПП и контактные данные. Убедитесь, что все данные указаны без опечаток, чтобы избежать ошибок при обработке декларации.

4. Заполните раздел "Продажи (выручка)". В этом разделе необходимо указать информацию о продажах вашей организации за указанный период. Поле "Выручка без НДС" отражает сумму всех продаж без учета НДС, а поле "НДС 18%" - сумму налога, который необходимо уплатить. Убедитесь, что правильно рассчитали эти суммы и заполнили соответствующие поля.

5. Заполните раздел "Закупки". В этом разделе необходимо указать информацию о закупках вашей организации за указанный период. Поле "Сумма расходов без НДС" отражает сумму всех закупок без учета НДС, а поле "НДС 18%" - сумму налога, который вы можете вернуть. Убедитесь, что правильно рассчитали эти суммы и заполнили соответствующие поля.

6. Проверьте правильность заполнения. После заполнения всех полей декларации НДС важно проверить правильность заполнения. Убедитесь, что указали все необходимые данные без опечаток и ошибок. Внимательно проверьте суммы, чтобы избежать ошибок в уплате или возврате налога.

7. Подпишите и отправьте декларацию. После проверки правильности заполнения декларации, подпишите ее и отправьте в налоговый орган. Убедитесь, что соблюдены сроки подачи декларации, чтобы избежать штрафов и проблем с налоговой.

Следуя этим полезным инструкциям и советам, вы сможете успешно заполнить декларацию НДС и избежать ошибок при ее заполнении.