Сдача налоговой декларации – важная процедура, которую необходимо выполнить каждому гражданину, получающему доходы. Это обязательное условие законодательства, и невыполнение этого требования может привести к серьезным последствиям. Какой бы сложной и запутанной ни казалась эта процедура, когда вы внимательно изучите требования и подготовитесь заранее, вы без труда сможете справиться с ней.

Перед тем, как приступить к заполнению декларации, вам необходимо быть вооруженным определенными документами и знаниями. Во-первых, вам понадобится копия паспорта, идентификационный номер налогоплательщика (ИНН), а также сведения о количестве и составе членов семьи. Изобретайте дополнительных документов, например, трудовой договор, иные договора и акты, подтверждающие доходы.

Также важно выяснить, какая форма декларации соответствует вашей конкретной ситуации и какие доходы должны быть указаны в ней. Если у вас имеются доходы, полученные за пределами вашей страны, не забудьте узнать об особенностях и порядке их обложения налогом. Постарайтесь собрать все необходимые документы и информацию заранее, это поможет вам избежать проблем и задержек при подаче декларации.

Обязательные документы для сдачи декларации в налоговую

Для того чтобы сдать декларацию в налоговую службу, необходимо иметь определенные документы при себе. Вот список наиболее важных обязательных документов:

- Паспорт гражданина Российской Федерации;

- ИНН (индивидуальный налоговый номер);

- Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя (если применимо);

- Выписка из банковского счета (при наличии);

- Справка об имуществе и доходах (при наличии);

- Договоры, контракты и другие документы, подтверждающие получение дохода;

- Свидетельство о браке/разводе (при наличии);

- Документы, относящиеся к налоговым вычетам.

Это лишь базовый список документов, которые необходимы для сдачи декларации в налоговую службу. В зависимости от вашей конкретной ситуации, могут потребоваться дополнительные документы. Поэтому перед подачей декларации рекомендуется ознакомиться с требованиями налоговой службы и получить консультацию специалиста, чтобы избежать ошибок и проблем.

Паспорт и ИНН

Для сдачи декларации в налоговую необходимо иметь паспорт и ИНН.

Паспорт является основным документом, удостоверяющим личность налогоплательщика. В нем указаны фамилия, имя, отчество, дата рождения и прочая информация о гражданине.

ИНН (индивидуальный налоговый номер) выдается налоговыми органами и является уникальным номером, по которому физическое лицо идентифицируется перед налоговой службой. ИНН необходимо указывать в декларации для правильного начисления и уплаты налогов.

Если у вас еще нет ИНН, его можно получить в налоговой инспекции по месту жительства. Для этого необходимо предоставить паспорт и заполнить соответствующую заявку.

Важно сохранять паспорт и ИНН в надежном месте и не передавать их третьим лицам, чтобы избежать возможных случаев мошенничества.

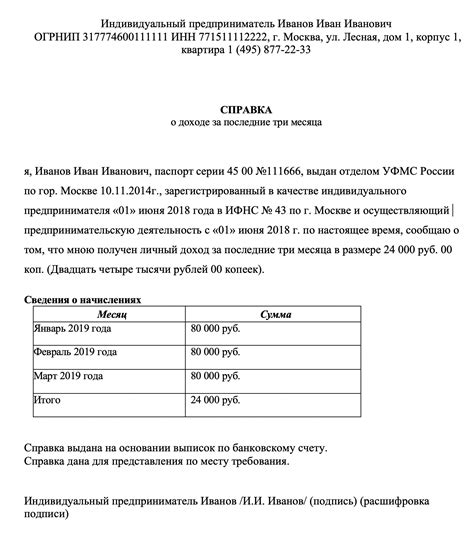

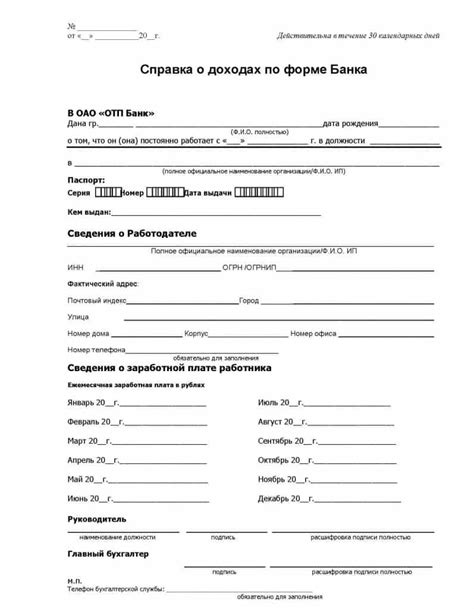

Справка о доходах

Справка о доходах содержит информацию о всех видов доходов, которые физическое лицо получило за отчетный период. Это могут быть доходы от предоставления услуг, доходы от продажи имущества, проценты по вкладам, полученные дивиденды и другие виды доходов.

Для получения справки о доходах необходимо предоставить соответствующую заявку в налоговую службу, указав период, за который требуется справка. Обычно справка о доходах выдается за год, но также может быть получена за другие периоды.

Справка о доходах используется при подаче налоговой декларации и в случае проведения налоговой проверки органами государственного контроля.

Важно отметить, что подтверждение доходов является обязательным требованием при сдаче налоговой декларации, и непредоставление справки о доходах может привести к наложению штрафных санкций.

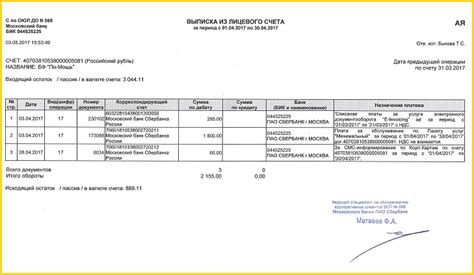

Выписки из банковских счетов

Для включения выписок из банковских счетов в налоговую декларацию, вам необходимо следовать нескольким шагам:

- Скачайте выписку из вашего банка. Чаще всего эта функция доступна через интернет-банкинг.

- Проверьте, что выписка содержит всю необходимую информацию. Обратите внимание на дату выписки, номер счета и финансовые операции, совершенные за указанный период времени.

- Распечатайте выписку или сохраните ее в электронном виде. Убедитесь, что информация читаема и не искажена.

- Проконтролируйте соответствие выписки декларируемой сумме. Убедитесь, что все доходы и расходы указаны верно.

Выписки из банковских счетов служат важным доказательством в случае аудита. Поэтому сохраняйте их в безопасном месте в течение нескольких лет после сдачи налоговой декларации.

Важно: Ваша налоговая декларация должна отражать всю правдивую информацию о вашем доходе и расходе. Ложные сведения могут повлечь за собой неприятные последствия и наказание со стороны налоговой службы.

Будьте ответственными налогоплательщиками и следуйте всем требованиям закона при сдаче налоговой декларации, включая предоставление выписок из банковских счетов!

Документы о доходах от сдачи в аренду

Для успешной сдачи декларации в налоговую службу необходимо предоставить документы, свидетельствующие о доходах от сдачи в аренду. В этом разделе мы рассмотрим, какие конкретно документы требуются.

1. Договор аренды. Это основной документ, удостоверяющий факт аренды. В нем должны быть указаны стороны договора, срок аренды, стоимость и все условия, касающиеся платежей.

2. Квитанции об оплате. Необходимо предоставить квитанции, подтверждающие получение платежей от арендатора. Квитанции должны содержать информацию о сумме оплаты, дате и подпись арендодателя.

3. Бухгалтерская отчетность. В случае, если вы являетесь индивидуальным предпринимателем или юридическим лицом, вам необходимо предоставить бухгалтерскую отчетность, которая подтверждает доходы от аренды. В отчетности должны быть отражены все поступления и расходы, связанные с данной арендой.

4. Документы об уплаченных налогах. Если вы уже уплатили налоги с полученного дохода от аренды, необходимо предоставить документы, подтверждающие факт уплаты. Это могут быть квитанции об уплате налога на доходы физических лиц или налога на прибыль организаций.

5. Прочие документы. При необходимости могут потребоваться и другие документы, связанные с арендой, например, акты приема-передачи, документы о ремонте или модернизации арендуемого имущества и т.д. Все эти документы могут быть полезными при подтверждении факта аренды и доказательстве фактической полученной прибыли.

Важно иметь все необходимые документы в наличии и предоставить их налоговой службе при сдаче декларации. Это поможет вам избежать неприятных ситуаций и проверок со стороны налоговых органов. Также рекомендуется хранить все документы о доходах от сдачи в аренду в течение определенного периода времени, чтобы в случае необходимости иметь возможность предъявить их в будущем.

Служебные командировки

Для того чтобы учесть расходы, связанные со служебными командировками, необходимо правильно заполнить налоговую декларацию. В декларации следует указать все расходы, связанные с проездом, проживанием, питанием, а также другими необходимыми расходами.

Важно помнить, что для признания расходов на служебные командировки в декларации необходимо предоставить соответствующие документы, такие как билеты на поездку, чеки и счета на оплату отелей, ресторанов и других услуг, а также служебные поручения и другие подтверждающие документы.

Служебные командировки могут быть как внутренними (в пределах страны), так и международными. Для международных командировок также могут потребоваться дополнительные документы, такие как загранпаспорт и тоимости визы.

В случае если расходы на служебные командировки превышают доходы, полученные за этот период, возникает возможность учесть эти расходы и получить налоговый вычет. Для этого необходимо обратиться в налоговую службу с соответствующими документами и заполнить соответствующую форму.

Служебные командировки позволяют сотрудникам организации выполнять свои обязанности за пределами офиса или места постоянной работы. Однако, для того чтобы рассматривать такие командировки как официальные и получать вычеты на налоги, необходимо правильно заполнять налоговую декларацию и предоставлять все необходимые документы.

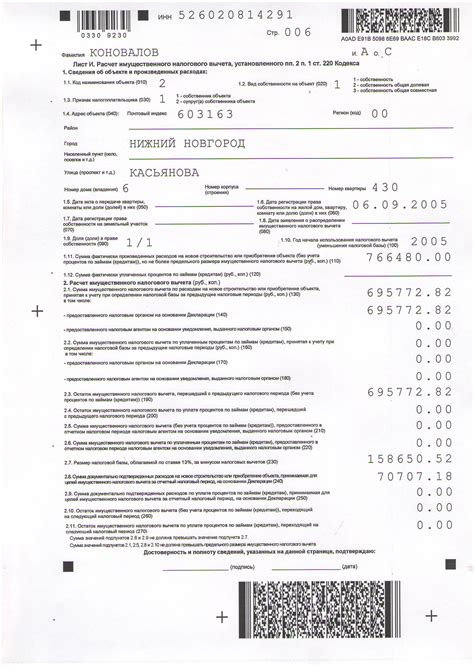

Документы о налоговых вычетах

Для сдачи декларации в налоговую и претендования на получение налоговых вычетов необходимо предоставить следующие документы:

| № | Наименование документа | Необходимые копии |

|---|---|---|

| 1 | Справка 2-НДФЛ | Оригинал |

| 2 | Документы, подтверждающие наличие налоговых вычетов | Копии |

| 3 | Договор аренды нежилого помещения (при наличии) | Копии |

| 4 | Документы о пенсионных отчислениях | Копии |

| 5 | Справка о доходах, полученных за год, для получения вычетов по ипотечным кредитам | Копии |

Необходимо предоставить оригиналы или копии этих документов в налоговую организацию вместе с заполненной декларацией.