Налог на доходы физических лиц (НДФЛ) является одним из обязательных платежей, которые должны быть учтены в кадровом учете каждой компании. Для расчета НДФЛ необходимо правильно настроить систему управления персоналом (ЗУП), чтобы избежать ошибок и штрафов со стороны налоговых органов. В данной статье мы рассмотрим основные инструкции и дадим полезные советы по настройке ЗУП для расчета НДФЛ.

Первым шагом при настройке ЗУП для расчета НДФЛ является внесение соответствующих изменений в систему. Важно учесть, что законы и правила в области налогообложения могут меняться, поэтому рекомендуется регулярно обновлять программное обеспечение ЗУП. Для этого необходимо обратиться к разработчикам системы или поставщику услуг и получить актуальную версию программы.

Вторым шагом является правильная конфигурация системы ЗУП для расчета НДФЛ. Необходимо убедиться, что система корректно учитывает все доходы работников, включая основную заработную плату, премии, дополнительные выплаты и прочие доходы. Также следует установить необходимые ставки и льготы, которые применимы при расчете налога.

Дополнительно, для корректного расчета НДФЛ нужно прописать все необходимые формулы и алгоритмы в системе ЗУП. Важно убедиться, что все данные в программе являются актуальными и не содержат ошибок. Для этого рекомендуется проводить периодическую проверку настройки ЗУП и соответствующие аудиты персональных данных сотрудников.

Подготовка к настройке ЗУП для расчета НДФЛ

Настройка зарплатной и управленческой бухгалтерии (ЗУП) для расчета НДФЛ требует определенной подготовки и внимания к деталям. Эта статья предоставит инструкции и советы по правильной настройке ЗУП для расчета налога на доходы физических лиц (НДФЛ).

Шаг 1: Проверка соответствия программного обеспечения

Перед началом настройки ЗУП для расчета НДФЛ, убедитесь, что ваше программное обеспечение соответствует требованиям журнала ФНС. Проверьте, что у вас установлена последняя версия программы и все необходимые обновления.

Шаг 2: Правильное заполнение справочников ЗУП

Для корректного расчета НДФЛ необходимо правильно заполнить справочники ЗУП. Убедитесь, что информация о сотрудниках, их доходах и вычетах указана верно и полностью. Особое внимание уделите налоговым ставкам, лимитам на вычеты и другим параметрам, которые влияют на расчет НДФЛ.

Шаг 3: Настройка параметров расчета

Перейдите в настройки ЗУП и установите необходимые параметры для расчета НДФЛ. Убедитесь, что выбран правильный налоговый период и метод начисления налога. Укажите также необходимые документы для представления в налоговые органы.

Шаг 4: Проверка расчета НДФЛ

После завершения настройки ЗУП для расчета НДФЛ, проверьте правильность расчета налога. Сравните результаты расчетов с текущей законодательством и убедитесь, что все данные указаны корректно.

| Проверьте данные | Заполните правильно |

|---|---|

| Информация о сотрудниках | ФИО, ИНН, дата рождения и другая информация |

| Доходы сотрудников | Укажите все доходы сотрудников за налоговый период |

| Вычеты | Установите все необходимые вычеты и уточните их ограничения |

Если вы обнаружите ошибки или расхождения в расчете НДФЛ, откорректируйте настройки и данные ЗУП, чтобы получить верный результат.

Шаг 5: Обновление и контроль

Регулярно обновляйте программное обеспечение и следите за изменениями в законодательстве, связанными с расчетом НДФЛ. Контролируйте все изменения и уведомления от налоговых органов, чтобы быть в полном соответствии с требованиями.

Соблюдение всех этих шагов поможет вам настроить ЗУП для расчета НДФЛ и избежать ошибок и нарушений при подаче декларации. Надлежащая подготовка и внимание к деталям являются ключевыми факторами для успешной работы с ЗУП.

Создание учетных записей в ЗУП для расчета НДФЛ

Для правильного расчета и учета НДФЛ в ЗУП необходимо создать учетные записи для сотрудников и отдельных категорий работников. Это позволит системе правильно определить и применить правила расчета налога в зависимости от конкретной ситуации.

Процесс создания учетной записи в ЗУП для расчета НДФЛ включает следующие шаги:

- Зайти в программу ЗУП и выбрать раздел "Учетные записи".

- Нажать кнопку "Добавить новую запись".

- Ввести необходимую информацию о сотруднике, включая ФИО, идентификационный номер, сведения о его месте работы и заработной плате.

- Указать категорию работника в соответствии с его статусом (например, работник временной или посменной работы).

- Установить необходимые параметры для расчета НДФЛ, такие как налоговый вычет, процентная ставка и т. д.

- Сохранить созданную учетную запись, нажав кнопку "Сохранить".

После создания учетной записи система ЗУП будет автоматически применять указанные правила расчета НДФЛ при формировании заработной платы сотрудника. При необходимости можно внести изменения в уже созданные учетные записи или добавить новые для других категорий работников.

Важно следить за актуальностью информации в учетных записях и обновлять их при изменении условий работы сотрудников или изменении законодательства, регулирующего расчет НДФЛ.

Настройка налоговых параметров в ЗУП для расчета НДФЛ

Для правильного расчета НДФЛ необходимо корректно настроить налоговые параметры в системе ЗУП. В данной статье мы рассмотрим основные шаги, которые необходимо выполнить для настройки расчета НДФЛ в ЗУП.

- Установите последнюю версию программного обеспечения ЗУП на своем компьютере.

- Откройте программу ЗУП и войдите в настройки.

- Перейдите в раздел "Налоговые параметры" или аналогичный раздел, содержащий информацию о налоговых параметрах.

- Укажите ставку налога на доходы физических лиц (НДФЛ), установленную действующим законодательством. Обычно эта ставка составляет 13%.

- Укажите размеры льгот, если это необходимо. Льготы могут учитываться при расчете НДФЛ в зависимости от определенных условий (например, наличия неработающего ребенка, инвалидности и т.д.).

- Установите сроки уплаты налога в соответствии с требованиями налогового кодекса. Обычно налог подлежит уплате до 15-го числа месяца, следующего за отчетным.

- Настройте систему ЗУП для автоматического расчета и удержания НДФЛ из заработной платы. Укажите, какие выплаты подлежат обложению налогом: оклад, премии, вознаграждения и т.д.

- Проверьте правильность настроек и сохраните изменения.

После выполнения указанных настроек система ЗУП будет автоматически рассчитывать и удерживать НДФЛ из заработной платы сотрудников. Также система будет формировать соответствующие отчеты и выгрузки для налоговых органов.

Важно помнить, что настройка налоговых параметров в ЗУП требует актуальных знаний законодательства и требований налоговых органов. Поэтому рекомендуется обращаться за консультацией к специалистам в области налогообложения и управления персоналом.

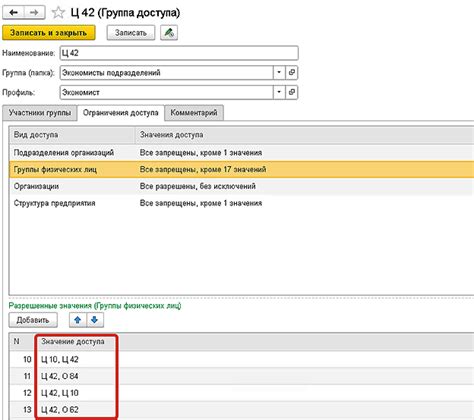

Установка прав доступа в ЗУП для расчета НДФЛ

Для корректного расчета НДФЛ необходимо правильно настроить права доступа в программе ЗУП. Это позволит указать, кто и какие операции может выполнять при работе с данными о работниках и их доходах. В этом разделе мы расскажем, как правильно установить права доступа в ЗУП для расчета НДФЛ.

1. Зайдите в программу ЗУП и откройте раздел "Настройки" или "Управление доступом".

2. В разделе "Пользователи" или "Группы пользователей" создайте нового пользователя или выберите уже существующего.

3. Установите следующие права доступа для пользователя:

- Чтение - позволяет просматривать информацию о работниках и их доходах;

- Добавление - позволяет добавлять новых работников и их доходы;

- Редактирование - позволяет изменять информацию о работниках и их доходах;

- Удаление - позволяет удалять работников и их доходы;

- Расчет НДФЛ - позволяет проводить расчет НДФЛ на основе имеющихся данных.

4. Сохраните изменения и закройте раздел настроек. Теперь у пользователя будут права доступа, необходимые для расчета НДФЛ.

Обратите внимание, что права доступа в ЗУП могут отличаться в зависимости от используемой версии программы. Поэтому руководствуйтесь инструкциями, предоставленными разработчиком ЗУП или системным администратором вашей организации.

Установка прав доступа в ЗУП для расчета НДФЛ - важный шаг, который позволяет обеспечить безопасность данных и корректный расчет налога. Правильно настройте права доступа, чтобы избежать ошибок и проблем при работе с программой ЗУП.

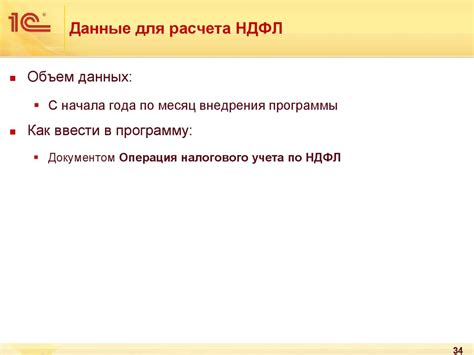

Импорт данных в ЗУП для расчета НДФЛ

Чтобы эффективно использовать ЗУП для расчета НДФЛ, необходимо импортировать данные, необходимые для расчетов. В зависимости от конкретных требований и используемого ПО, процесс импорта может варьироваться. Однако, в целом, процедура импорта включает следующие шаги:

1. Подготовьте данные для импорта

Прежде чем импортировать данные, необходимо подготовить их в определенном формате. Обычно это файл в формате Excel, CSV или XML. В этом файле должны присутствовать все необходимые поля, такие как ФИО сотрудника, его идентификационный номер, сумма дохода и другие релевантные параметры.

2. Откройте ЗУП и найдите функцию импорта данных

Вам необходимо открыть ЗУП и найти функцию, которая позволяет импортировать данные. Обычно существуют кнопки или ссылки, позволяющие выполнить импорт. При необходимости обратитесь к документации или обратитесь к поставщику программного обеспечения для получения инструкций по импорту данных.

3. Выберите файл с данными для импорта

Далее вам необходимо указать путь к файлу с данными, который вы подготовили на первом шаге. Обычно это делается путем выбора файла с помощью диалогового окна или указанием пути к файлу вручную.

4. Настройте параметры импорта

После выбора файла с данными, вы можете настроить различные параметры импорта. Например, вы можете указать, какие поля из файла соответствуют определенным полям в ЗУП, какие данные представляют собой числа, а какие – текст и так далее. Обычно эти параметры настраиваются с помощью интерфейса пользователя ЗУП.

5. Верифицируйте и выполните импорт

После настройки параметров импорта вам следует проверить ваши данные и убедиться, что они верны. В случае необходимости вы можете внести изменения или вспомнить настройки. После проверки и подтверждения точности данных, выполните импорт. ЗУП должна обработать данные и внести их в свою базу данных для дальнейших расчетов.

Импорт данных в ЗУП для расчета НДФЛ может быть сложным и требовать внимательности. Однако форматы файлов и параметры импорта могут различаться в разных системах ЗУП, поэтому рекомендуется обратиться к документации или технической поддержке для получения подробных инструкций и помощи.

Расчет налоговых обязательств в ЗУП для расчета НДФЛ

ЗУП (зарплата и управление персоналом) представляет собой программное решение, которое используется предприятиями для автоматизации учета зарплаты и налоговых вычетов сотрудников. В рамках ЗУП можно настроить расчет НДФЛ, чтобы упростить процесс начисления и уплаты налоговых обязательств.

Для настройки расчета НДФЛ в ЗУП необходимо выполнить следующие шаги:

- Установить программное обеспечение ЗУП на компьютер или сервер предприятия.

- Зарегистрировать работников в системе ЗУП, указав необходимые персональные данные, включая информацию о доходах и вычетах.

- Настроить правила расчета НДФЛ в соответствии с действующими законодательными требованиями и правилами налогообложения.

- Провести расчет налоговых обязательств для каждого сотрудника в зависимости от его доходов и вычетов.

- Сформировать отчеты о начисленных и уплаченных суммах НДФЛ для отчетности перед налоговыми органами.

В процессе настройки ЗУП для расчета НДФЛ необходимо учесть следующие моменты:

- Правильно классифицировать виды доходов и вычетов в соответствии с требованиями налогового законодательства.

- Установить правильные ставки налога и суммы вычетов в зависимости от категории налогоплательщика и его доходов.

- Учесть налоговые льготы и особенности налогового режима, если применимо для определенной категории сотрудников.

- Регулярно обновлять программное обеспечение ЗУП и отслеживать изменения законодательства в сфере налогообложения.

Корректная настройка ЗУП для расчета НДФЛ позволит предприятию автоматизировать процесс начисления и уплаты налоговых обязательств, снизить вероятность ошибок и упустить сроки отчетности перед налоговыми органами. Основываясь на текущих настройках ЗУП, можно генерировать отчеты и показатели для внутреннего анализа и оптимизации затрат на персонал.

| Наименование дохода | Ставка налога, % | Сумма вычета, руб. |

|---|---|---|

| Заработная плата | 13 | 0 |

| Доходы от предоставления имущества в аренду | 30 | 10000 |

| Прочие доходы | 35 | 0 |

Таким образом, правильная настройка ЗУП для расчета НДФЛ является важным шагом для обеспечения корректного начисления и уплаты налоговых обязательств. При выполнении всех необходимых настроек и учете действующего законодательства предприятие сможет существенно сократить время и усилия, затрачиваемые на ручной расчет НДФЛ, и минимизировать возможность ошибок.

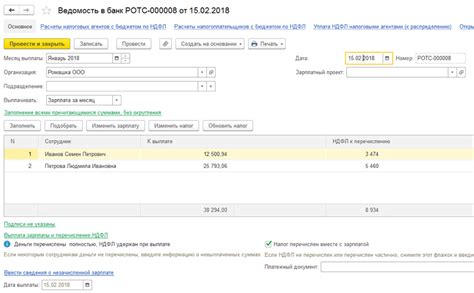

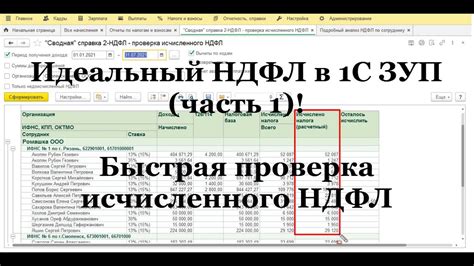

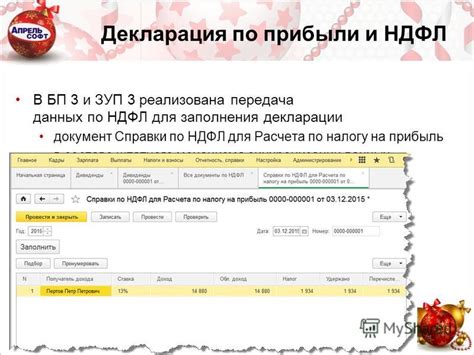

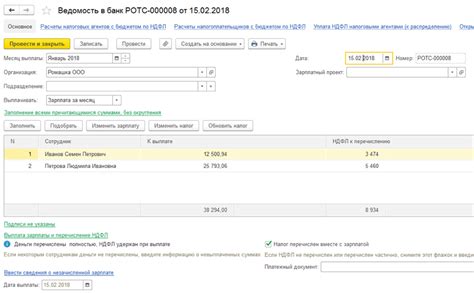

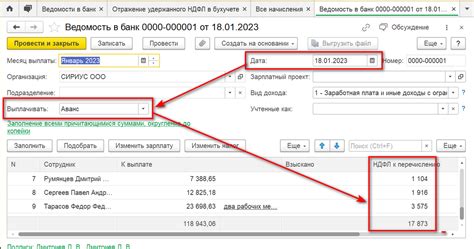

Генерация отчетов по НДФЛ в ЗУП

Генерация отчетов по НДФЛ в ЗУП происходит в несколько этапов. Вначале необходимо настроить параметры отчета, указав требуемые периоды и дополнительные настройки. Затем программа автоматически производит расчет и формирует отчет в соответствии с заданными параметрами.

Сгенерированный отчет по НДФЛ может содержать информацию о доходах сотрудников, налоговых вычетах, начисленных суммах налога и других важных данных. Отчет представляется в удобном формате, который можно легко просмотреть, распечатать или сохранить в необходимом формате.

Генерация отчетов по НДФЛ в ЗУП позволяет эффективно управлять налоговыми обязательствами и обеспечивает точный и надежный расчет налоговых платежей. Удобный интерфейс программы и интуитивно понятные настройки помогут быстро освоить процесс генерации отчетов и снизить возможность ошибок.

Важно помнить, что генерация отчетов по НДФЛ в ЗУП должна производиться в соответствии с действующим законодательством и регламентированными правилами. Также следует учитывать, что отчетность по НДФЛ подлежит проверке со стороны налоговых органов, поэтому необходимо обеспечить правильность и достоверность предоставляемой информации.

Советы и рекомендации при настройке ЗУП для расчета НДФЛ

- Изучите законодательство и инструкции. Прежде чем приступить к настройке ЗУП, основное внимание уделите изучению действующего законодательства, а также инструкциям, предоставленным налоговыми органами. Это поможет вам понять основные принципы расчета НДФЛ и правильно настроить ЗУП.

- Определите систему налогообложения. При настройке ЗУП необходимо определить систему налогообложения для каждого сотрудника. Существуют две системы: общая и упрощенная. В зависимости от системы налогообложения будут различаться ставки и порядок расчета НДФЛ.

- Учтите все доходы сотрудников. При расчете НДФЛ необходимо учесть все доходы сотрудников, включая основную заработную плату, премии, вознаграждения, надбавки и другие выплаты. Учтите также возможные льготы и вычеты, которые могут снизить сумму подлежащего уплате НДФЛ.

- Настройте правильное округление. При расчете НДФЛ необходимо учесть правила округления. Выберите правильное округление в зависимости от требований законодательства и налоговых органов.

- Обновляйте программное обеспечение. Для эффективной работы с ЗУП рекомендуется регулярно обновлять программное обеспечение. Это поможет избежать ошибок в расчете НДФЛ и использовать последние изменения в законодательстве.

Соблюдение этих советов и рекомендаций поможет вам правильно настроить ЗУП для расчета НДФЛ и избежать ошибок. Помните, что корректный расчет НДФЛ является важным фактором для сотрудников и требует аккуратности и внимания к деталям.