НДС – налог на добавленную стоимость, который уплачивается при покупке товаров и услуг в России. Компаниям и предпринимателям, осуществляющим свою деятельность на территории РФ, может понадобиться вернуть уплаченный НДС обратно. В этой статье мы расскажем, как осуществить процедуру возврата НДС, дадим полезные советы и предоставим пошаговую инструкцию.

Шаг 1: Подготовка и сбор необходимых документов. Прежде чем начать процесс возврата НДС, вам необходимо подготовить все необходимые документы. Это включает в себя налоговые накладные, акты выполненных работ или оказанных услуг, счета-фактуры и другие документы, которые подтверждают ваше право на возврат НДС.

Шаг 2: Подача заявления в налоговый орган. После того как все документы собраны, вы должны подать заявление на возврат НДС в налоговый орган. В заявлении необходимо указать все подробности, связанные с вашей деятельностью, а также предоставить все необходимые документы. Заявление можно подать в электронном виде через специальную систему или лично в налоговую инспекцию.

Шаг 3: Ожидание и проверка заявления. После подачи заявления на возврат НДС необходимо ожидать его рассмотрения налоговым органом. Обычно этот процесс занимает некоторое время, и может потребоваться дополнительная проверка ваших документов. Важно внимательно следить за статусом заявления и предоставлять дополнительные документы, если это потребуется.

Вернуть НДС к возмещению может быть сложным и трудоемким процессом, но с правильной подготовкой и следованием инструкции, вы можете успешно получить свои деньги обратно. Не забывайте сохранять все документы и тщательно заполнять все необходимые формы. Будьте терпеливы и внимательны, и возврат НДС станет реальностью для вас и вашего бизнеса.

Инструкция по возмещению НДС: полезные советы и рекомендации

1. Ведите документооборот аккуратно.

Для возмещения НДС необходимо иметь четко оформленную отчетность, правильно заполненные документы и акты. Ведите бухгалтерию аккуратно и своевременно, чтобы избежать ошибок и проблем при подаче заявки.

2. Отслеживайте изменения в законодательстве.

Законодательство о возмещении НДС может меняться, поэтому важно быть в курсе всех изменений. Подписывайтесь на информационные бюллетени, следите за обновлениями на официальных сайтах налоговой службы и консультируйтесь у специализированных юристов или бухгалтеров.

3. Не забывайте о сроках.

Для возмещения НДС есть определенные сроки подачи заявок. Узнайте о них заранее и строго придерживайтесь графика. Запаздывание может привести к отказу в возмещении.

4. Не забывайте о документальном подтверждении.

Для возмещения НДС необходимо предоставить налоговой службе все необходимые документы, подтверждающие факт и сумму совершенных операций. Составьте все необходимые акты и счета-фактуры, проверьте их корректность и сохраните копии.

5. Обратитесь за помощью к специалистам.

Если возмещение НДС вызывает у вас затруднения или вопросы, обратитесь за помощью к профессиональным юристам или бухгалтерам. Они помогут вам разобраться с нюансами и правильно оформить документы.

6. Проверяйте статус вашей заявки.

После подачи заявки на возмещение НДС не останавливайтесь на этом. Регулярно проверяйте статус вашей заявки, чтобы быть в курсе ее обработки. Если возникнут задержки или проблемы, своевременное участие поможет решить их быстрее.

7. Подготовьтеся к возможным проверкам.

При подаче заявки на возмещение НДС может потребоваться проведение налоговых проверок. Подготовьтесь заранее, оформите все документы аккуратно, предоставьте все необходимые данные и отвечайте на вопросы честно.

Следуя этим полезным советам и рекомендациям, вы сможете успешно вернуть НДС к возмещению и избежать проблем при этом процессе.

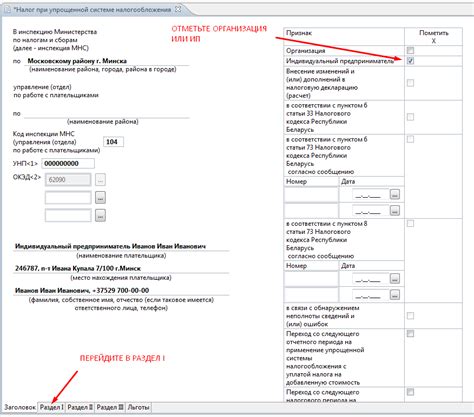

Шаг 1: Заполнение декларации

Во-первых, перед началом заполнения декларации вам необходимо убедиться, что вы обладаете всей необходимой документацией, такой как квитанции, накладные и другие документы, подтверждающие право на возврат НДС.

Затем следует аккуратно заполнить все секции декларации, не допуская ошибок или незаполненных полей. При заполнении убедитесь, что вы внимательно прочитали и поняли все требования и инструкции, указанные в декларации.

Также стоит отметить, что декларация должна быть заполнена четко и читаемо. Используйте печатные буквы или пишите блок-буквами, чтобы убедиться, что информацию можно будет прочитать без труда. Если вы сомневаетесь в правильности заполнения, лучше обратиться за помощью к специалистам или консультироваться с налоговым советником.

Когда декларация будет готова, не забудьте подписать ее и приложить все необходимые документы, как указано в инструкции. После этого вы можете отправить декларацию налоговой службе для рассмотрения и начала процесса возврата НДС.

Шаг 2: Подготовка необходимых документов

Чтобы вернуть НДС к возмещению, вам потребуется подготовить определенные документы. Обратите внимание на следующие шаги:

- Получите оригиналы кассовых чеков, счетов и других документов, подтверждающих совершенные покупки и услуги.

- Убедитесь, что все документы правильно и четко оформлены. Проверьте наличие даты, наименования товара или услуги, стоимости, печати продавца и других необходимых данных.

- Составьте список документов, включающий полные сведения о каждом чеке или счете. Укажите дату, сумму, вид товара или услуги, наименование продавца и другую информацию.

- Организуйте документы в хронологическом порядке для удобства последующей проверки и аудита.

- Создайте копии всех документов для вашего личного архива. Это может понадобиться в случае утери или повреждения оригиналов.

- Убедитесь, что все подписи и печати на документах являются законными и действительными.

Подготовка необходимых документов является важным шагом, который необходимо выполнить перед подачей заявления. Это поможет избежать задержек и проблем при возврате НДС.

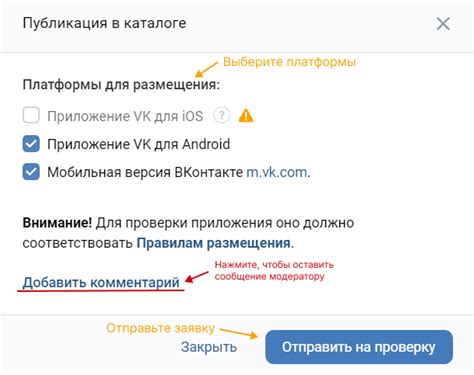

Шаг 3: Проверка и отправка заявки

После того, как вы заполнили все необходимые поля в заявке на возмещение НДС, необходимо провести проверку данных перед отправкой формы. Убедитесь, что все поля заполнены корректно и точно указаны суммы, даты и реквизиты.

Перед отправкой заявки рекомендуется проверить следующую информацию:

- Наличие всех необходимых документов: убедитесь, что вам доступны все документы, подтверждающие право на возмещение НДС, такие как счета-фактуры, акты выполненных работ или оказанных услуг.

- Точность реквизитов: проверьте правильность указания наименования вашей компании, ИНН, КПП и банковских реквизитов. Отправление заявки с неправильными реквизитами может привести к задержке или отказу в возмещении.

- Суммы и даты: убедитесь, что все указанные суммы НДС и даты совпадают с документами. Проверьте, что вы указали все необходимые периоды, за которые претендуете на возмещение.

- Правильность расчетов: перепроверьте правильность расчетов и общую сумму НДС, которую вы хотите вернуть к возмещению.

После того как вы убедились, что всё заполнено корректно, вы можете отправить заявку на возмещение НДС. Для этого обычно доступна кнопка "Отправить" или "Подтвердить". Нажмите на нее и дождитесь подтверждения отправки.

Важно помнить, что регламенты и процедуры возмещения НДС могут различаться в зависимости от страны или региона, поэтому перед отправкой заявки рекомендуется ознакомиться с требованиями и рекомендациями соответствующих налоговых органов.