Налоговая проверка – насущная необходимость для государства, поскольку только достаточное и своевременное уплатное налогов и сборов обеспечивает стабильное развитие экономики. Информация о налоговых задолженностях и результаты проверки являются важными элементами взаимодействия между ИП и налоговыми органами. В этой статье мы рассмотрим, как узнать о проведении налоговой проверки и предоставим инструкцию по дальнейшим действиям.

Первым шагом для узнавания о ИП в налоговой проверке является проверка календарного плана налоговых проверок, который публикуется на официальном сайте налоговой службы. Пользуясь разделами, содержащими информацию о проверках, вы можете найти свое ИП и узнать о наличии намерения провести проверку. Эта информация будет полезной для того, чтобы быть готовым к проверке и предоставить все необходимые документы и отчеты.

Если вы обнаружили информацию о налоговой проверке своего ИП, необходимо приступить к подготовке. Важно сделать все возможное, чтобы проверка прошла максимально гладко и без последствий. Для этого следует отзывать все документы и данные, которые могут быть потребованы налоговым органом. Однако не стоит забывать, что в процессе проверки у вас есть право на конфиденциальность и защиту информации, поэтому стоит обратиться к юристу или налоговому консультанту для получения профессиональной помощи и поддержки.

Понимание необходимости налоговой проверки ИП

Для индивидуальных предпринимателей (ИП) налоговые проверки являются важным и неотъемлемым элементом налоговой системы. Они позволяют налоговым органам проверить правильность расчета и уплаты налогов ИП, а также установить соответствие декларируемой информации с фактическими данными.

Проведение налоговой проверки ИП осуществляется в рамках законодательства и в основном направлено на:

- Выявление фактов сокрытия или умалчивания об обязательствах перед бюджетом;

- Проверку правильности учета доходов и расходов;

- Оценку соответствия предоставленных документов налоговым требованиям;

- Разрешение споров и разъяснение законодательства;

- Предотвращение и выявление случаев налогового мошенничества.

Понимание необходимости налоговой проверки ИП важно для предпринимателя, поскольку позволяет избегать непредвиденных штрафов и санкций, возникающих в результате выявления налоговых нарушений. Кроме того, налоговая проверка дает возможность проверить правильность ведения бухгалтерии и декларирования налогов, что способствует улучшению финансовой дисциплины и сохранению репутации ИП.

Важно помнить: налоговые проверки ИП проводятся в соответствии с установленными сроками и процедурами, которые регламентируются налоговым кодексом. ИП обязан предоставить налоговым органам все необходимые документы и информацию в установленные сроки, а также сотрудничать с проверяющими органами и предоставлять ответы на все подозрения и требования.

Важно отметить, что налоговая проверка ИП может быть запланированной или незапланированной и проводится как на основе заявления, так и по решению налогового органа.

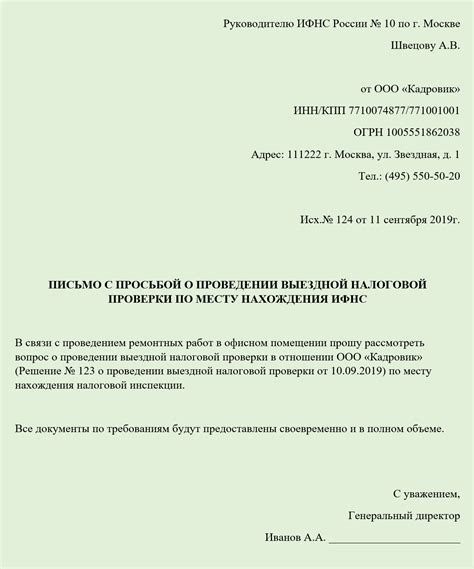

Шаги по уведомлению ИП о налоговой проверке

При налоговой проверке ИП обязано уведомить официальные органы о проведении данной проверки. Ниже представлены шаги, которые следует выполнить для уведомления ИП о налоговой проверке.

| Шаг | Описание |

|---|---|

| Шаг 1 | Создайте уведомление о налоговой проверке, указав все необходимые сведения. |

| Шаг 2 | Укажите адрес налоговой инспекции и контактные данные, куда необходимо направить уведомление. |

| Шаг 3 | Определите способ отправки уведомления. Вы можете отправить его по почте с уведомлением о вручении или лично доставить в налоговую инспекцию. |

| Шаг 4 | Сделайте копию уведомления и сохраните ее для себя. Это позволит иметь доказательство отправки уведомления в случае возникновения споров или необходимости предоставления подтверждающих документов. |

| Шаг 5 | Отправьте уведомление в налоговую инспекцию в установленные сроки. |

| Шаг 6 | Дождитесь подтверждения получения уведомления от налоговой инспекции. |

| Шаг 7 | В случае необходимости, предоставьте запрашиваемые налоговыми органами дополнительные документы или информацию. |

| Шаг 8 | Внимательно следите за процессом налоговой проверки и сотрудничайте с налоговыми органами для предоставления всех требуемых документов и информации. |

Выполнение всех указанных шагов позволит ИП официально уведомить налоговые органы о проведении налоговой проверки и обеспечить соблюдение требуемой процедуры.

Важные детали проведения налоговой проверки ИП

- Налоговая служба – проводит проверку в соответствии с установленной процедурой, имеет право требовать предоставления необходимых документов и информации, а также осуществлять выездные проверки на месте осуществления предпринимательской деятельности ИП.

- ИП – обязан предоставить все требуемые документы и информацию, а также сотрудничать с налоговой службой в ходе проверки.

- Правовые консультанты – могут оказать юридическую помощь ИП во время проведения налоговой проверки, а также представлять интересы ИП в случае обнаружения нарушений правил.

В ходе налоговой проверки ИП проводится анализ финансовой отчетности, проверка правильности начисления и уплаты налогов, а также проверка правомерности получения льгот, субсидий и других видов государственной поддержки. От учета многочисленных тонкостей ведения бухгалтерии ИП и соблюдения налогового законодательства зависит успешное прохождение проверки.

ИП обязан предоставить налоговой службе следующие документы:

- Копии платежных документов, подтверждающих уплату налогов и сборов.

- Выписки со счетов в банках за период, подлежащий проверке.

- Договоры и иные юридически значимые документы, которые могут повлиять на возникновение обязательств ИП перед государством.

- Справки о доходах и расходах, акт сверки.

Важно помнить, что ИП должен действовать по принципу деловой аккуратности и подготовиться к налоговой проверке заранее. Регулярный учет финансовой деятельности и соблюдение налогового законодательства помогут избежать проблем во время проверки и минимизировать возможные риски.

Ответственность ИП в случае выявления налоговых нарушений

В случае выявления налоговых нарушений при проверке деятельности индивидуального предпринимателя (ИП), ему может грозить наказание и ответственность со стороны налоговых органов.

Основными видами налоговых нарушений, за которые ИП могут быть привлечены к ответственности, являются следующие:

| Виды налоговых нарушений | Ответственность |

|---|---|

| Непредставление декларации в установленный срок | Наложение штрафа в размере от 5% до 30% от суммы налога, невыплаченной в срок |

| Неплатежеспособность | Штраф в размере от 5% до 30% от суммы налоговых платежей, которые не были внесены в срок |

| Уклонение от уплаты налогов | Штраф в размере от 20% до 100% от суммы уклоненных налогов |

Кроме штрафов, индивидуальный предприниматель также может столкнуться с другими санкциями, например:

- Прекращение деятельности ИП в связи с выявленными нарушениями;

- Арест средств на банковских счетах ИП для погашения задолженности;

- Привлечение к уголовной ответственности в случае совершения уголовного преступления в сфере налогообложения.

Чтобы избежать неприятных последствий и ответственности, индивидуальные предприниматели должны своевременно и правильно выполнять все свои налоговые обязанности, внимательно вести учет и соблюдать требования законодательства о налогообложении.

Защита интересов ИП при налоговой проверке

Ниже приведены несколько важных шагов и рекомендаций, которые могут помочь обеспечить эффективную защиту интересов ИП при налоговой проверке:

- Подготовка документов. Предоставление полной и точной информации о деятельности ИП может упростить процесс проверки и предотвратить возможные недоразумения. Важно составить и поддерживать аккуратную и понятную бухгалтерскую отчетность, а также хранить все необходимые документы и доказательства операций.

- Сотрудничество с налоговым инспектором. Во время проверки важно поддерживать доброжелательную и конструктивную атмосферу с налоговым инспектором. Ответы на вопросы должны быть точными и правдивыми, но без предоставления излишней информации.

- Правовая поддержка. Часто стоит обратиться к юристу специализирующемуся на налоговом праве для получения консультации и защиты. Юрист может помочь разработать стратегию защиты интересов ИП при налоговой проверке и грамотно вести переговоры с налоговым органом.

- Контроль за процессом проверки. Важно иметь полное понимание процесса налоговой проверки и знать свои права и обязанности. Следует активно участвовать в проверке, задавать вопросы и запрашивать дополнительные документы, когда это необходимо. Необходимо также обратить внимание на соблюдение процедур и сроков, чтобы избежать ошибок со стороны налогового органа.

- Соблюдение законодательства. ИП должны строго соблюдать все налоговые законы и нормы, чтобы избежать претензий со стороны налоговой службы. Внимательно следите за актуальными изменениями в законодательстве и регулярно обновляйте свои знания в области налогов.

Следуя этим рекомендациям, индивидуальные предприниматели смогут максимально защитить свои интересы и избежать возможных санкций при налоговой проверке.