Налоговая и бухгалтерская отчетность - это важные документы, которые помогают организациям и предпринимателям вести учет своей финансовой деятельности и осуществлять налоговую отчетность перед государственными органами.

В налоговую отчетность входят такие документы, как баланс, отчет о прибылях и убытках, отчет о движении денежных средств и другие. Вся эта информация позволяет оценить финансовое состояние организации, ее рентабельность и ликвидность.

Бухгалтерская отчетность включает в себя отчеты о финансовых результатах, состоянии активов и обязательств, движении денежных средств. Эта информация помогает оценить эффективность работы организации, а также использование ее ресурсов.

Таким образом, налоговая и бухгалтерская отчетность являются неотъемлемой частью деятельности каждой организации и предпринимателя.

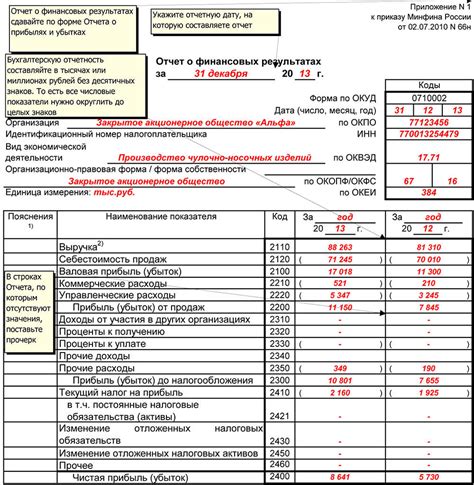

Отчет о финансовых результатах

Отчет о финансовых результатах включает следующие основные показатели:

- Выручка от реализации товаров, работ, услуг;

- Себестоимость реализованных товаров, работ, услуг;

- Валовая прибыль (разница между выручкой и себестоимостью);

- Прибыль (убыток) от продаж;

- Прочие доходы и расходы;

- Операционные расходы;

- Финансовые доходы и расходы;

- Чистая прибыль (убыток) компании.

В отчете о финансовых результатах также могут быть представлены другие показатели, в зависимости от специфики деятельности предприятия. Например, оборотные активы и оборотные обязательства, показатели рентабельности, амортизация и т.д.

Отчет о финансовых результатах имеет важное значение для оценки финансового состояния предприятия. Он позволяет анализировать эффективность деятельности компании, выявлять факторы, влияющие на прибыльность и рентабельность, и принимать обоснованные финансовые решения.

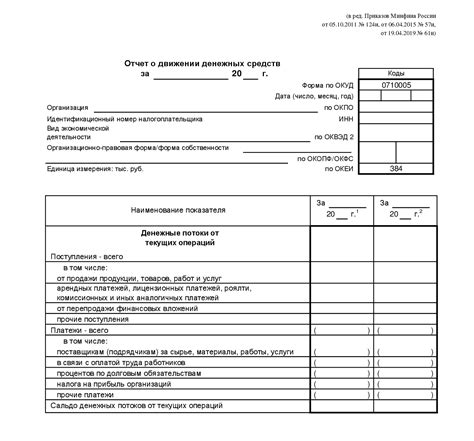

Отчет о движении денежных средств

В отчете о движении денежных средств обычно указываются три основные категории денежных движений:

- Денежные средства от операционной деятельности - это деньги, полученные или потраченные компанией в процессе ее основной деятельности, например, от продажи товаров или услуг.

- Денежные средства от инвестиционной деятельности - это деньги, полученные или потраченные компанией при покупке или продаже активов, таких как недвижимость, оборудование или ценные бумаги.

- Денежные средства от финансовой деятельности - это деньги, полученные или потраченные компанией при привлечении или погашении займов, выплате дивидендов или покупке и продаже собственных акций.

Отчет о движении денежных средств позволяет анализировать финансовое состояние компании и эффективность ее денежных потоков. Этот отчет может быть полезен для управления финансами компании и принятия стратегических решений.

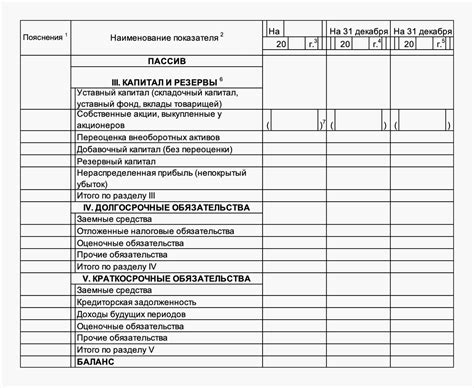

Бухгалтерский баланс

Активы представляют собой совокупность имущества и средств, которые принадлежат организации и могут быть использованы для осуществления ее деятельности. В активы включаются денежные средства, здания, оборудование, автотранспорт, инвентарь, товары на складе и др.

Пассивы, в свою очередь, отражают источники формирования активов. Это собственный капитал, заемные средства, обязательства перед кредиторами, накопленная прибыль и др. Пассивы позволяют определить источники средств, которые были использованы для создания активов и финансирования хозяйственной деятельности организации.

Бухгалтерский баланс составляется на определенную дату и должен быть составлен в соответствии с установленными нормами и правилами бухгалтерского учета. Он отражает реальное положение дел в компании и помогает ее руководству принимать осмысленные решения.

Активы и пассивы баланса должны быть равны между собой, что и является основным принципом бухгалтерии – принципом двойной записи. Это означает, что каждое движение в одной стороне баланса должно быть компенсировано движением в другой стороне.

Бухгалтерский баланс является основным источником информации о финансовом положении компании и используется для анализа ее деятельности, принятия решений о финансовых инвестициях, определении финансовой устойчивости и привлечении инвесторов.

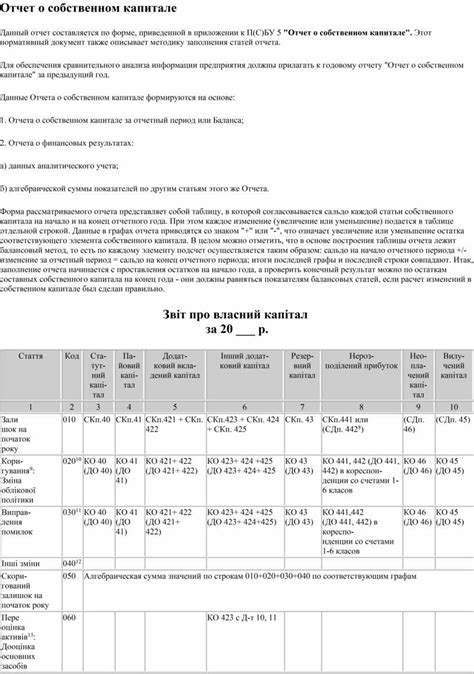

Отчет о собственном капитале

В отчете о собственном капитале указываются все факторы, влияющие на изменение собственного капитала организации: прибыль или убыток от деятельности, выплаченные дивиденды, изменения стоимости активов и обязательств и прочие непрямые изменения.

Состав отчета о собственном капитале:

- Начальное значение собственного капитала - сумма, с которой начинается отчетный период.

- Прибыль или убыток от деятельности - чистая прибыль или убытки, полученные организацией в течение отчетного периода.

- Выплаченные дивиденды - часть прибыли, которая выплачивается акционерам в виде дивидендов.

- Изменения в стоимости активов и обязательств - изменения стоимости всех активов и обязательств, произошедшие в течение отчетного периода.

- Прочие непрямые изменения - другие факторы, влияющие на изменение собственного капитала, такие как изменение капитала, связанное с внедрением новых стандартов бухгалтерской отчетности или переоценка активов и обязательств.

- Итоговое значение собственного капитала - сумма, с которой заканчивается отчетный период и которая становится начальным значением для следующего периода.

Отчет о собственном капитале предоставляет информацию об изменениях в финансовом положении организации, помогает управляющим принимать решения, а также предоставляет инвесторам и другим заинтересованным сторонам полную картину о финансовой устойчивости и результативности организации.

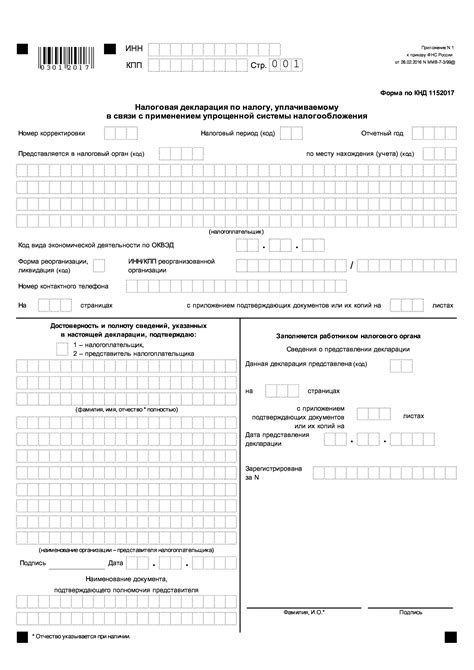

Налоговая декларация

В налоговой декларации указываются различные виды дохода, включая заработную плату, проценты от вкладов, дивиденды, арендные платежи, доходы от продажи недвижимости и т.д. Она также включает информацию о расходах, таких как налоговые вычеты, пожертвования, медицинские расходы и прочие.

Налоговая декларация предоставляет налоговому органу возможность контролировать правильность расчета налогов и проверить, правильно ли налогоплательщик выполняет свои обязанности перед государством. Отсутствие или неправильное заполнение налоговой декларации может повлечь за собой штрафы и негативные последствия для налогоплательщика.

Некоторые налоговые декларации могут быть сложными и требовать дополнительной документации, такой как выписки из банковских счетов, договоры аренды, квитанции об оплате налогов и другие документы. Правильное заполнение налоговой декларации требует внимательности и знаний о налоговом законодательстве.

Важно отметить, что заполнение налоговой декларации является обязательным для большинства налогоплательщиков. Налоговые органы проводят регулярные проверки для выявления неправильно заполненных или несоответствующих деклараций. Поэтому важно правильно заполнять декларацию и быть готовым предоставить дополнительные документы при необходимости.

Отчет о налоговых расчетах

Отчет о налоговых расчетах состоит из нескольких разделов, каждый из которых содержит информацию, необходимую для правильного расчета налоговой базы и определения налоговых платежей. Один из основных разделов отчета – это информация о доходах и расходах компании. В этом разделе указываются все поступления и затраты за отчетный период, включая выручку от продаж, стоимость закупленных материалов, зарплаты сотрудников и другие расходы, связанные с деятельностью компании. Эта информация используется для определения налоговой базы, на которую распространяются налоговые ставки.

Другой важный раздел отчета о налоговых расчетах – это информация о налоговых льготах и скидках, которые компания может применить для уменьшения налогооблагаемой базы или суммы налоговых платежей. В этом разделе указываются все возможные льготы и скидки, предоставляемые законодательством, и их влияние на налоговые расчеты компании. Это позволяет компании оптимизировать свои налоговые платежи и снизить общий уровень налоговых обязательств.

Отчет о налоговых расчетах также включает информацию о налоговых ставках и особенностях расчета налогов. В этом разделе указываются все применимые налоговые ставки и способы расчета налогов для компании. Это включает в себя базовые ставки налоговых сборов, а также специальные ставки, действующие для определенных видов деятельности или регионов. Знание этих ставок и способов расчета налогов позволяет компании правильно оценивать свои налоговые обязательства и избегать ошибок при их расчете.

В целом, отчет о налоговых расчетах является важным инструментом для контроля налоговых обязательств и позволяет компаниям правильно расчеть и уплатить налоги в соответствии с требованиями законодательства. Детальное и точное заполнение отчета обеспечивает соответствие компании налоговым нормам и снижает риск возникновения налоговых споров и штрафов со стороны налоговых органов.

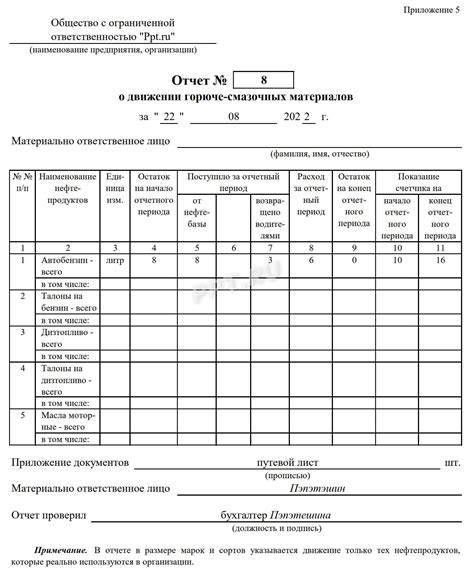

Отчет о расходах

В отчете о расходах должны быть указаны все затраты, которые были понесены компанией за отчетный период. Затраты могут быть различного характера, например, оплаты услуг, аренды помещений, закупка товаров и материалов, зарплата сотрудников и прочее.

Отчет о расходах отражает общую сумму затрат, а также их детализацию по категориям. Это позволяет управляющим и инвесторам получить представление о том, на что именно были потрачены ресурсы компании.

Отчет о расходах также необходим для расчета налоговых обязательств компании. По данным отчета налоговая служба определяет сумму налога, который должна уплатить компания.

Отчет о расходах должен быть составлен в соответствии с принятыми стандартами бухгалтерского учета. В нем должны быть указаны все необходимые документы, подтверждающие проведенные расходы, такие как счета, квитанции, договоры и т.д.

Правильное и своевременное составление отчета о расходах является важным условием для поддержания прозрачности и надежности бухгалтерской отчетности компании.