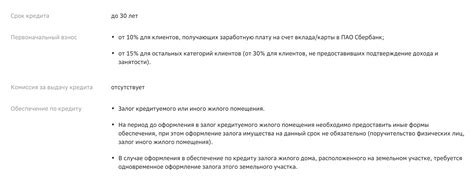

НДС или налог на добавленную стоимость – это один из основных налогов, которыми облагается товар или услуга в России. Он взимается с каждого этапа производства и реализации товара и является одним из ключевых источников государственных доходов.

НДС включается в стоимость товаров и услуг и уплачивается покупателем при их приобретении. Этот налог является косвенным, то есть его размер определяется как процент от стоимости товара или услуги исходя из установленных законодательством ставок.

Однако, если вы являетесь предпринимателем, может возникнуть ситуация, когда вам нужно вернуть уплаченное налоговое начисление. Например, если вы вывозите товары за пределы России или продаёте их области рынка, которые освобождены от НДС. В этом случае, существуют процедуры и механизмы, позволяющие вернуть уплаченный НДС.

Определение НДС и его суть

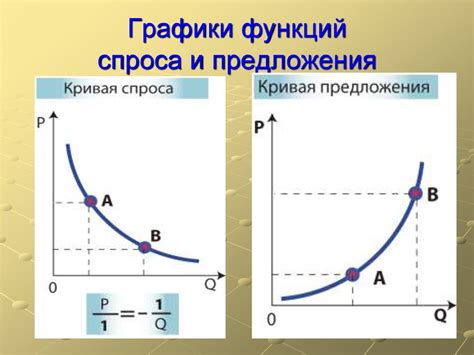

Суть НДС заключается в том, что налоговая нагрузка несется не только производителями и посредниками, но и конечным потребителем. НДС начисляется на каждом этапе производства и реализации товаров или услуг, и каждый участник цепочки добавляет его к стоимости товара или услуги.

НДС является косвенным налогом, который взимается путем добавления его к цене товара или услуги. Приобретатель или потребитель оплачивает НДС вместе с ценой товара или услуги, а продавец или поставщик передает его в бюджет государства.

Одно из главных назначений НДС состоит в финансировании бюджета государства и обеспечении взаимовыгодных условий для всех экономических субъектов. Данный налог позволяет государству получать дополнительные средства для развития инфраструктуры, социальных программ и обеспечения экономической стабильности.

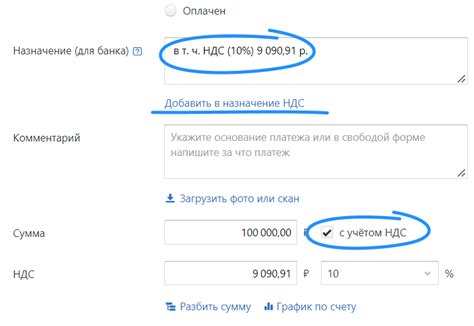

Важно отметить, что ставка НДС может различаться в зависимости от категории товаров или услуг. Для некоторых товаров или услуг действует льготная ставка, для других - повышенная.

Основная задача предпринимателей и организаций связана с корректным возвратом НДС. Правильный расчет и учет НДС позволяют сэкономить средства и получить возможность его возврата по окончании отчетного периода.

Разбор понятия НДС и его основы

Ставка НДС в России составляет 20%, но существуют некоторые исключения, где ставка может быть снижена до 0% или повышена до 10%. Организации обязаны уплачивать НДС на проданные товары и услуги, а в свою очередь получатели товаров и услуг имеют право на вычет НДС, если они формируют цену своей деятельности.

Процесс возврата НДС предполагает возврат организациям или индивидуальным предпринимателям уже уплаченного НДС на приобретенные товары и услуги. Зачастую, возможность возврата НДС дает зарубежным организациям иностранных граждан, приобретающим товары и услуги на территории России. Возврат НДС выполняется через специальные операторы, которые осуществляют контроль и учет всех операций с НДС.

Основной документ, подтверждающий право на возврат НДС, – это таможенная декларация, которую каждый турист должен заполнить при выезде из России. При этом, для полного возврата НДС, необходимо внести условные суммы по определенным категориям товаров и получить отметку таможенной службы на декларации.

Важно отметить, что процедура возврата НДС может быть довольно сложной и различаться в разных странах, поэтому рекомендуется обратиться за консультацией к специалистам в данной области.

Итак, НДС – это налог, который взимается с продажи товаров и услуг в России. Организации уплачивают НДС на проданные товары, а получатели товаров имеют право на его вычет. Возврат НДС осуществляется через специальные операторы, а основным документом, подтверждающим право на возврат, является таможенная декларация.

Назначение НДС в России

НДС начисляется на все этапы производства и оборота товаров и услуг по определенным ставкам. Первоначально, налог уплачивается поставщиком товаров или услуг, а затем передается потребителю в виде включения стоимости налога в цену товара или услуги.

Роль НДС в экономике заключается не только в обеспечении доходов бюджета, но и в создании равноправных условий для предпринимателей. За счет включения налога в цену, предприятия, осуществляющие внешнеторговую деятельность, имеют возможность конкурировать с предприятиями из других стран. Это позволяет защищать отечественных производителей и создает равные условия для экспорта и импорта товаров и услуг.

Однако, НДС также оказывает некоторое давление на предпринимателей, особенно на малые и средние предприятия. В связи с этим, действует механизм возврата НДС, который позволяет предпринимателям вернуть уплаченный налог в определенных случаях. Возврат НДС осуществляется через налоговую декларацию и является важной составляющей налоговой политики государства.

Обзор основных функций НДС в экономике

Основная функция НДС заключается во взимании налога на каждом этапе товарного процесса. Он начисляется на добавленную стоимость товаров или услуг и включается в их цену. При этом, на каждом этапе предприниматель оказывает услуги или производит товары, увеличивая их стоимость и уплачивая налог в бюджет.

Одной из важных характеристик НДС является принцип его невозмещаемости. Это значит, что предприниматель, уплачивая НДС при покупке товаров или услуг, не может вернуть себе эту сумму, а только передать ее как "добавленную стоимость" следующему участнику товарного процесса и уплатить соответствующий налог на эту сумму.

Взимание НДС позволяет государству получать значительные доходы, которые далее используются для финансирования общегосударственных программ, социальных нужд и развития инфраструктуры. Благодаря этому налогу государство может обеспечить стабильность в экономике и улучшить жизнь своих граждан.

НДС также является одним из основных инструментов экономической регуляции. Путем изменения ставок налога по которым начисляется НДС, государство может влиять на различные секторы экономики. Высокая ставка НДС на товары роскоши или ненужные товары может стимулировать экономию средств граждан и направлять их на более важные цели, например, на инвестиции в производство или социальные программы.

Таким образом, НДС играет существенную роль в экономике государства. Взимание налога на добавленную стоимость позволяет регулировать финансовые потоки, справедливо распределять налоговую нагрузку и стимулировать экономическое развитие. Это важный инструмент для обеспечения стабильности и благополучия в обществе.

Процесс возврата НДС

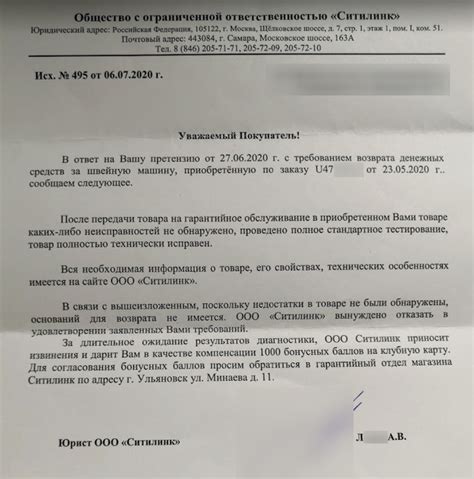

Для того чтобы получить возмещение НДС, необходимо ознакомиться с требованиями и предоставить нужные документы. В первую очередь, вам понадобится счет-фактура на получение товаров или услуг, в которой должны быть указаны все реквизиты организации и сведения о товаре/услуге.

Для иностранных граждан дополнительно требуется негашенная таможенная декларация или товарная накладная, а также паспорт с визой и печатью прибытия и отъезда из России.

После сбора всех необходимых документов, следует обратиться в компетентный налоговый орган по месту нахождения предприятия или по месту регистрации ИП. Там вам предоставят необходимые образцы заявлений и расчетов для заполнения.

Заявление о возврате НДС должно быть оформлено на двух языках - на русском и на английском, и подписано руководителем организации или ИП. Далее, вам понадобится предоставить все необходимые документы и счета-фактуры.

Обратите внимание, что рассмотрение заявления может занимать от нескольких недель до нескольких месяцев с момента подачи документов. Если заявление будет принято к исполнению, полученные средства могут быть перечислены на банковский счет вашей организации или на счет ИП.

Таким образом, процесс возврата НДС может быть весьма времязатратным, но вернуть этот налог можно, следуя правилам и предоставляя все необходимые документы.

Подробный рассказ о том, как осуществить возврат НДС

Для осуществления возврата НДС необходимо собрать все необходимые документы и заполнить специальную форму. Главными документами, необходимыми для возврата НДС, являются:

| Документ | Разъяснение |

|---|---|

| Счет-фактура | Это основной документ, подтверждающий факт покупки товаров или услуг и указывающий на сумму НДС, уплаченную покупателем. |

| Таможенные документы | Если вам необходимо вернуть НДС, уплаченный при импорте товаров, вам потребуются все необходимые таможенные документы (таможенная декларация, накладная и т.д.). |

| Другие документы | В некоторых случаях также могут потребоваться другие документы, такие как договоры, акты выполненных работ, счёт на оплату и другие. |

После того, как все документы собраны, необходимо заполнить специальную форму для возврата НДС. Она включает в себя такие сведения, как наименование компании, реквизиты счета-фактуры, сумму НДС и другую информацию, необходимую для проведения процедуры возврата.

Затем форму нужно отправить в налоговый орган, который будет заниматься возвратом НДС. Процесс возврата может занимать от нескольких недель до нескольких месяцев, в зависимости от сложности процедуры и объема документации.

Важно учитывать, что для осуществления возврата НДС необходимо соблюдать все требования налогового законодательства и не допускать ошибок при заполнении документов. Поэтому рекомендуется обратиться к специалистам, знакомым с процедурой возврата НДС, для получения надежной консультации и помощи в организации процесса.

В процессе возврата НДС могут возникать различные сложности и непредвиденные ситуации. Поэтому всегда полезно иметь некоторое представление о процедуре и основных требованиях, чтобы быть готовым к возможным испытаниям и обезопасить себя от проблем в будущем.

Необходимая документация

Для возврата НДС необходимо предоставить следующую документацию:

- Оригинальные счета-фактуры, выписанные на ваше имя. В счете-фактуре должна быть указана информация о поставщике товаров или услуг, а также ваш ИНН.

- Паспорт или иной документ, удостоверяющий личность.

- Доверенность или иной документ, подтверждающий ваше право на представительство организации (если возврат осуществляется от имени юридического лица).

- Подтверждающие документы, такие как кассовые чеки, акты приема-передачи товаров или услуг, грузовые накладные и т.д., в зависимости от характера предоставленных услуг или товаров.

- Заявление на возврат НДС, заполненное и подписанное в соответствии с требованиями налоговых органов.

Пожалуйста, убедитесь, что все документы заполнены правильно и полностью. В случае неполной или некорректной документации налоговый орган может отказать в возврате НДС.

Список документов, нужных для успешного возврата НДС

Для того чтобы успешно вернуть НДС, необходимо предоставить определенный набор документов. В этой таблице перечислены основные документы, которые могут потребоваться для процесса возврата НДС:

| № | Наименование документа |

|---|---|

| 1 | Оригинальный кассовый чек |

| 2 | Счет-фактура/Товарная накладная |

| 3 | Договор купли-продажи |

| 4 | Паспорт или иной документ, удостоверяющий личность |

| 5 | Выписка по расчетному счету |

| 6 | Акт выполненных работ/услуг |

| 7 | Декларация по НДС |

Это лишь примерный список документов, который может потребоваться. В некоторых случаях могут быть дополнительные требования, указанные в законодательстве. Перед началом процесса возврата НДС, рекомендуется обратиться к специалистам или официальным источникам информации, чтобы узнать полный перечень необходимых документов и требования для возврата НДС в вашей стране.

Сроки возврата НДС

Сроки возврата НДС зависят от ряда факторов. Во-первых, возврат НДС возможен только после окончания отчетного налогового периода. Это может быть квартал, полугодие или год, в зависимости от размера оборота предприятия.

Возврат НДС осуществляется путем подачи налоговой декларации. Срок подачи декларации также может различаться в зависимости от юридического статуса предприятия. Обычно, для обычных предприятий срок подачи налоговой декларации составляет 25-ый день после окончания отчетного периода.

Однако, следует отметить, что для некоторых категорий налогоплательщиков сроки возврата НДС могут быть увеличены или сокращены. Так, например, для субъектов малого и среднего бизнеса срок подачи налоговой декларации может быть сокращен до 15-го дня после окончания отчетного периода.

В случае просрочки подачи налоговой декларации предусмотрены штрафные санкции. Поэтому важно соблюдать установленные сроки для возврата НДС.

| Категория налогоплательщика | Срок подачи налоговой декларации |

|---|---|

| Обычные предприятия | 25-ый день после окончания отчетного периода |

| Субъекты малого и среднего бизнеса | 15-ый день после окончания отчетного периода |