Бухгалтер – одна из наиболее востребованных профессий в современном бизнесе. Работники данной сферы отвечают за ведение финансовой учетности и помогают предприятию вести бухгалтерскую документацию. Однако, чтобы преуспеть в этой профессии и получить работу мечты, необходимо успешно пройти интервью с работодателем. В этой статье мы рассмотрим некоторые из самых часто задаваемых вопросов на собеседовании для бухгалтеров, чтобы помочь вам подготовиться к ним и повысить свои шансы на успех.

1. Расскажите о своем опыте работы бухгалтером. На это вопрос часто обращают внимание работодатели, чтобы оценить ваш опыт работы в данной сфере и узнать о ваших навыках. Подготовьтесь заранее к этому вопросу, перечислив свои предыдущие места работы, описание своих обязанностей и достижений. Особое внимание стоит обратить на то, как вы использовали свои навыки и знания, чтобы помочь компании.

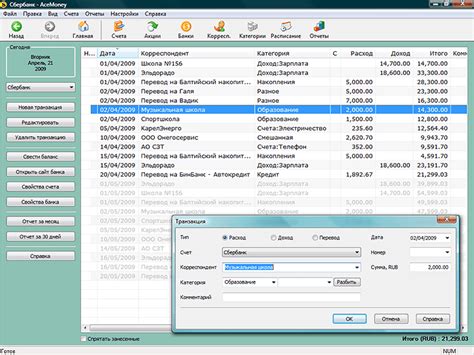

2. Расскажите о своих навыках в использовании бухгалтерских программ. В современном мире бухгалтеры тесно работают с различными программами для учета и анализа данных. Работодатели могут задать вопросы о ваших навыках в работе с такими программами, чтобы убедиться, что вы владеете необходимыми навыками и сможете эффективно выполнять свои обязанности. Подготовьтесь к этому вопросу, перечислив программы, с которыми вы имели дело ранее, и опишите, какие задачи вы выполняли с их помощью.

3. Какие налоговые процедуры вы знакомы? Вопросы о налоговых процедурах являются обязательными на собеседовании для бухгалтеров. Работодатели хотят убедиться, что вы обладаете достаточными знаниями о законодательстве и налоговых обязательствах, чтобы эффективно выполнять свои обязанности и представлять интересы компании перед налоговыми органами. Подготовьтесь к этому вопросу, изучив актуальные налоговые законы и процедуры, и расскажите о своем опыте в этой области.

Список вопросов на собеседовании для бухгалтеров

1. Расскажите о своем опыте работы в бухгалтерии. |

2. Какие бухгалтерские программы вы использовали на предыдущих местах работы? |

3. Какими навыками и знаниями вы обладаете в области налогообложения? |

4. Как вы работаете с кассовыми операциями и банковскими счетами? |

5. Каким образом вы обеспечиваете точность и своевременность финансовой отчетности? |

6. Расскажите о процессе составления и представления налоговых деклараций. |

7. Как проверяете правильность проведения регистрации и анализа бухгалтерских данных? |

8. Каким образом вы организуете учет и контроль за движением материальных ценностей? |

9. Как работаете с дебиторской и кредиторской задолженностью? |

10. Какие бухгалтерские документы вы обрабатываете в рамках вашей работы? |

Какие документы требуются для ведения бухгалтерии?

Ведение бухгалтерии требует соответствующей документации, которая основывается на правилах и стандартах финансового учета. Чтобы осуществлять полноценную бухгалтерскую деятельность, компания должна подготавливать и хранить следующие документы:

Платежные документы: квитанции, чеки, выписки из банковского счета и другие документы, подтверждающие принятые и осуществленные платежи.

Договоры: копии заключенных договоров, а также дополнительные соглашения и протоколы об изменениях в условиях сотрудничества.

Акты: акты выполненных работ или оказанных услуг, которые подтверждают факт выполнения обязательств перед клиентами или поставщиками.

Бухгалтерская отчетность: баланс, отчет о прибылях и убытках, отчет о движении средств и другие финансовые отчеты, отражающие финансовое положение компании на определенную дату или за определенный период.

Налоговые декларации: документы, которые предоставляются налоговым органам для расчета и уплаты налогов.

Трудовые документы: трудовые договоры, личные карточки сотрудников, приказы о назначении или увольнении, табели учета рабочего времени и другие документы, связанные с трудовыми отношениями.

Это лишь некоторые из основных документов, которые могут потребоваться для ведения бухгалтерии. В зависимости от характера деятельности и требований налогового и правового законодательства, список документов может быть более обширным и специфичным для каждой организации.

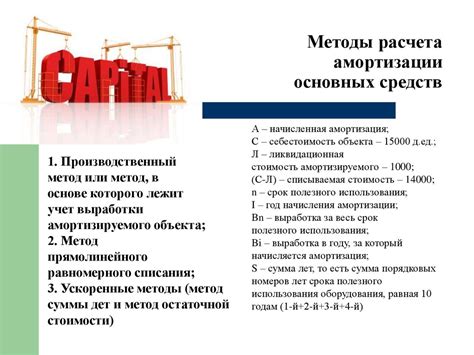

Какие методы амортизации вы знаете?

1. Линейный метод - самый простой и распространенный метод амортизации. При этом методе амортизационная стоимость равномерно распределяется на протяжении срока службы актива.

2. Метод уменьшающегося баланса - при этом методе амортизационная стоимость распределяется нелинейно, причем большая часть расходов приходится на первые годы использования актива. Этот метод позволяет учитывать более высокую степень износа и устаревания активов в начальный период и экономить налоги.

3. Единовременная амортизация - используется для учета расходов на приобретение активов, которые не будут использоваться в коммерческих целях на протяжении времени.

4. Метод суммы годов - в этом методе амортизационная стоимость распределяется по принципу арифметической прогрессии. Расходы на амортизацию сначала увеличиваются, а затем уменьшаются к концу срока службы актива.

При выборе метода амортизации необходимо учитывать характер активов, их срок службы, инфляцию и налоговые преимущества. Каждый метод имеет свои преимущества и недостатки, и их использование зависит от конкретной ситуации и целей компании.

Чем отличается бухгалтерский и налоговый учет?

Налоговый учет – это специальный вид учета, который необходим для исполнения налоговых обязательств организаций перед налоговыми органами. Правила и принципы налогового учета определяются законодательством страны и включают в себя особый перечень счетов и документов, а также расчеты с налоговыми органами.

Основное отличие между бухгалтерским и налоговым учетом заключается в целях и задачах, которые они решают. Бухгалтерский учет является универсальным и позволяет управлять финансовыми ресурсами организации, оптимизировать процессы и принимать управленческие решения на основе надежной информации. Налоговый учет же ориентирован на учет налоговых обязательств и предоставление документов для налогового контроля.

Поэтому бухгалтерский учет является широким понятием и включает в себя все финансовые операции организации, в то время как налоговый учет узкоспециализирован и включает только те счета и операции, которые необходимы для соблюдения законодательства и подачи налоговой отчетности.

Как вы проводите инвентаризацию?

- Подготовительные мероприятия: обеспечиваю соответствующие материалы и инструменты для проведения инвентаризации, составляю расписание и назначаю ответственных сотрудников.

- Организация инвентаризации: составляю команду сотрудников, проводящую инвентаризацию, и организую их работу.

- Идентификация активов: обозначаю каждый актив уникальным идентификационным номером и проверяю его наличие и качество.

- Фиксация результатов: записываю результаты инвентаризации в специальный журнал или электронную таблицу, отмечая дату и время проверки, идентификационные номера активов и их стоимость.

- Анализ результатов: анализирую полученные данные и сравниваю их с данными, содержащимися в бухгалтерских записях компании.

- Устранение расхождений: если обнаружены расхождения между реальным наличием активов и данными в бухгалтерии, принимаю меры для их устранения и коррекции бухгалтерских записей.

- Подготовка отчетов: составляю отчет о результатах инвентаризации, включающий выявленные расхождения и предложения по их решению.

- Аудит и подтверждение: передаю отчет руководству компании или аудиторам для проверки и подтверждения.

Эти шаги помогают обеспечить точность и достоверность информации о наличии и стоимости активов компании, что имеет важное значение для правильной финансовой отчетности и учета.

Каким образом вы контролируете потоки денежных средств в организации?

1. Бюджет и прогнозирование:

Я разрабатываю бюджеты на основе целей и планов организации, а также анализирую и прогнозирую потоки денежных средств на основе данных о прошлых периодах. Это позволяет мне оценить финансовое положение организации и определить потенциальные риски.

2. Учет и анализ:

Я аккуратно веду учет всех операций, связанных с деньгами, используя соответствующие финансовые инструменты и программы. Регулярно анализирую финансовые отчеты и выявляю любые отклонения или несоответствия. Это помогает мне обнаружить возможные ошибки или мошенничество и принять соответствующие меры.

3. Внутренний контроль:

Я создаю и поддерживаю систему внутреннего контроля, чтобы предотвратить ошибки и мошенничество в организации. Эта система включает в себя установление четких правил и процедур, разделение ответственностей, регулярную проверку и привлечение независимых аудиторов при необходимости.

4. Расчет и управление рисками:

Я оцениваю финансовые риски, связанные с различными видами операций, и разрабатываю стратегии для их управления. Мой подход заключается в минимизации рисков и защите интересов организации.

5. Взаимодействие с другими отделами:

Я активно сотрудничаю с другими отделами, такими как отдел закупок, производства и продаж, чтобы эффективно планировать и контролировать потоки денежных средств. Я также предоставляю им необходимую финансовую информацию для принятия важных решений.

Все эти методы позволяют мне надежно контролировать потоки денежных средств в организации и обеспечивать ее финансовую устойчивость и успех.

Какие налоговые отчисления существуют в вашей стране?

В России существует несколько основных налоговых отчислений, которые должны быть уплачены организациями и индивидуальными предпринимателями:

- Налог на прибыль. Этот налог взимается с предприятий на основе их доходов за определенный период. Ставка налога на прибыль может различаться в зависимости от размера дохода и вида предпринимательской деятельности.

- Налог на добавленную стоимость (НДС). НДС взимается с товаров и услуг на каждом этапе производственно-технологического процесса. Ставка НДС составляет 20% для большинства товаров и услуг.

- Единый социальный налог. Данный налог применяется для индивидуальных предпринимателей и некоторых категорий самозанятых лиц. Ставка единого социального налога зависит от вида деятельности и может быть фиксированной или прогрессивной.

- Налог на имущество организаций. Данный налог взимается с организаций на основе стоимости их имущества. Ставка налога на имущество зависит от региона и может быть различной.

- Налог на транспортные средства. Этот налог взимается с владельцев автомобилей и других транспортных средств. Ставка налога на транспортные средства также зависит от региона и характеристик транспортного средства.

Все эти налоговые отчисления обязательны для уплаты и требуют от бухгалтеров хорошего знания налогового законодательства и профессионального подхода к своей работе.