Вопрос налогообложения зарплат является важным и актуальным для каждого работника. Каждый месяц мы уделяем значительную часть нашей заработной платы налогам, что влияет на размер нашего чистого дохода. Однако не все составляющие зарплаты подлежат налогообложению, и их можно использовать для увеличения своей чистой зарплаты.

Одной из основных составляющих, которая не облагается налогом, является индексация зарплаты. Индексация - это увеличение зарплаты с учетом инфляции. Некоторые компании периодически проводят индексацию зарплаты своих сотрудников, чтобы компенсировать рост цен на товары и услуги в стране. Индексированная часть зарплаты не подлежит налогообложению и может быть использована в полном объеме для дополнительных расходов.

Также стоит отметить, что при начислении зарплаты не облагается налогом выплата компенсаций и надбавок, которые работодатель осуществляет в соответствии с трудовым договором или коллективным договором. К таким компенсациям и надбавкам, как правило, относятся надбавки за выполнение дополнительных обязанностей, компенсации за работу в ночное время, заработная плата в связи с премией и другие дополнительные формы оплаты труда.

Что не облагается налогом

Когда начисляется зарплата, есть определенные составляющие, которые не облагаются налогом. Это позволяет работникам получать больше денег на руки и снижает общую сумму налоговых платежей.

Список составляющих зарплаты, не облагаемых налогом, может варьироваться в разных странах и зависит от законодательства. Вот некоторые общие элементы, которые могут быть освобождены от налогообложения:

| Составляющая | Описание |

|---|---|

| Начисления на социальное страхование | Сумма, удерживаемая с зарплаты работника и которая направляется на социальное страхование (например, пенсионный фонд или медицинскую страховку). |

| Дополнительные выплаты | Различные доплаты, выплачиваемые работникам сверх основной заработной платы, такие как премии, дополнительные часы работы или вознаграждения. |

| Расходы по проезду | Расходы, связанные с проездом на работу и обратно, могут быть также освобождены от налогообложения. |

| Некоторые выплаты по страховкам | Взносы на страховку жизни или медицинскую страховку могут быть освобождены от налогообложения. |

| Расходы на профессиональное обучение | Некоторые расходы, связанные с профессиональной подготовкой или повышением квалификации, также могут быть освобождены от налогов. |

| Возврат налога | В случае переплаты налогов или других обстоятельств, работник может получить возврат определенной суммы налога. |

Важно отметить, что эти освобождения от налогов могут меняться со временем и требуют соблюдения определенных условий. Поэтому всегда рекомендуется обратиться к специалисту или налоговому консультанту для получения точной информации о текущих правилах и требованиях в вашей стране.

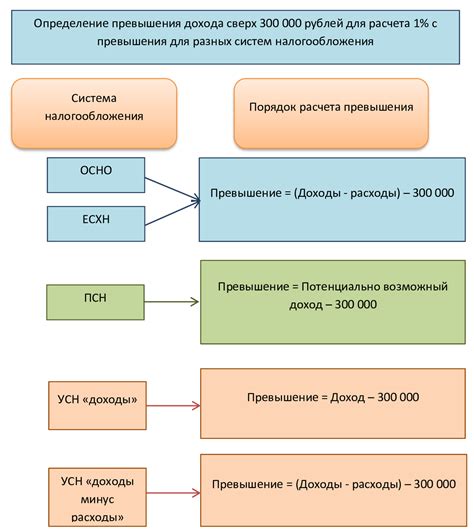

Налоговые вычеты

Возможность получить налоговый вычет в России предоставляется гражданам в определенных случаях. Налоговые вычеты позволяют снизить сумму налога, подлежащего уплате государству, и увеличить размер чистой заработной платы.

Наиболее распространенные виды налоговых вычетов включают:

| Вид налогового вычета | Описание |

|---|---|

| Вычет на ребенка | Предоставляется родителям или опекунам, имеющим детей в возрасте до 18 лет. Размер вычета зависит от количества детей. |

| Вычет на обучение | Предоставляется налогоплательщикам, которые финансируют свое образование или образование своих детей. Вычет может быть получен за обучение в высших учебных заведениях или организациях дополнительного образования. |

| Вычет на ипотеку | Предоставляется гражданам, которые выплачивают кредиты на приобретение жилья. Размер вычета зависит от суммы выплаченного кредита и длительности его погашения. |

| Вычет на лечение | Предоставляется налогоплательщикам, которые понесли расходы на лечение себя или своих близких. Вычет может быть получен как за лечение в медицинских учреждениях, так и за покупку лекарств и медицинских изделий. |

Кроме вышеуказанных видов вычетов, существует еще ряд налоговых льгот и особенностей налогообложения, которые могут влиять на итоговую сумму налога. Все налоговые вычеты должны быть правильно оформлены и подтверждены соответствующей документацией.

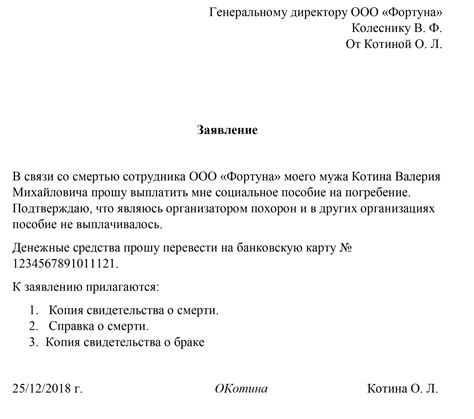

Материальная помощь

| Вид помощи | Описание |

|---|---|

| Одноразовая материальная помощь | Это помощь, предоставляемая работникам в виде одноразовой выплаты, которая не облагается налогом при начислении зарплаты. Она может быть предоставлена в случае премирования, юбилеев, свадеб, рождения ребенка и других случаях, предусмотренных внутренними положениями компании. |

| Материальная помощь на детей | Работники могут получать материальную помощь на своих детей, которая также не облагается налогом. Это могут быть выплаты на детские товары, медицинские услуги, кружки и секции, а также другие нужды детей. |

| Медицинская помощь | Медицинская помощь в виде оплаты медицинских услуг, лекарств, лечения и прочего также не облагается налогом при начислении зарплаты. |

Следует отметить, что данные виды помощи должны быть документально подтверждены и соответствовать требованиям налогового законодательства.

Дополнительные выплаты

В процессе начисления зарплаты существуют различные дополнительные выплаты, которые обычно не облагаются налогом. Они могут включать в себя:

- Премии и бонусы - суммы, которые выплачиваются сотруднику в качестве дополнительного вознаграждения за достижение определенных результатов или выполнение особых задач.

- Начисления на питание - суммы, предназначенные для покрытия расходов на питание работника во время рабочего дня.

- Компенсации за вредные условия труда - доплаты, выплачиваемые работнику, занятому в условиях, которые могут негативно повлиять на его здоровье или безопасность.

- Авансовые выплаты - суммы, выделяемые сотруднику на основе предварительных расчетов и будущих начислений.

- Социальные выплаты - дополнительное вознаграждение, предназначенное для поддержки работников и их семейных членов в случае болезни, инвалидности или в процессе отпуска.

При начислении зарплаты необходимо учитывать эти дополнительные выплаты и правильно рассчитывать налогооблагаемую сумму, исходя из соответствующих законодательных требований.

Социальные выплаты

Одной из самых распространенных социальных выплат является ежемесячное пособие на детей. Оно выплачивается семьям, которые имеют детей до 18 лет и охватывает их сверх основного заработка.

Пособие по безработице – это выплата, предназначенная для граждан, оставшихся без работы и временно не имеющих стабильного дохода. Сумма такой выплаты зависит от прежнего заработка и стажа работы.

Пособие по инвалидности – это выплата, предназначенная для людей, столкнувшихся с трудностями в обращении и самообслуживании. Сумма такого пособия зависит от степени инвалидности и прежнего заработка.

Указанные социальные выплаты не облагаются налогом, и их сумма не включается в доход при начислении зарплаты.

Страховые взносы

- Пенсионный взнос - это страховой взнос, который работодатель выплачивает в государственный пенсионный фонд. Пенсионный взнос идет на формирование пенсионного капитала работников, которые будут иметь возможность получать пенсию после достижения пенсионного возраста.

- Медицинский взнос - это страховой взнос, который работодатель выплачивает в обязательную медицинскую страховку. Медицинский взнос обеспечивает работникам доступ к медицинским услугам и компенсирует затраты на лечение.

- Социальный взнос - это страховой взнос, который работодатель выплачивает в обязательное социальное страхование. Социальный взнос гарантирует социальную защиту работников в случае потери работы, временной нетрудоспособности, беременности и родов.

Работодатель обязан уплачивать страховые взносы в соответствии с законодательством, исходя из зарплаты сотрудника. Страховые взносы не облагаются налогом и полностью идут на социальную защиту работников. Перечень страховых взносов может меняться в зависимости от региона и деятельности организации.

Профессиональное обучение

В рамках профессионального обучения сотрудники имеют возможность обновить и усовершенствовать свои знания и навыки в рабочей области, что позволяет им стать более продуктивными и эффективными в своей работе. Это может быть обучение на специальных курсах, семинарах, тренингах или внутрикорпоративных обучениях.

Профессиональное обучение включает в себя приобретение новых знаний, навыков и профессиональных компетенций, необходимых для успешного выполнения рабочих задач. Оно обеспечивает сотрудников инструментами и знаниями, которые помогают им эффективно выполнять свои обязанности и приносить большую пользу компании.

В рамках профессионального обучения сотрудники могут получить сертификаты, дипломы или другие документы, подтверждающие их компетентность в определенной области. Это позволяет им повысить свою квалификацию, стать более востребованными на рынке труда и получить возможность для карьерного роста.

Важно отметить, что профессиональное обучение не только приносит пользу самим сотрудникам, но и компании в целом. Работники, обладающие актуальными знаниями и навыками, могут эффективнее выполнять свою работу, что в итоге способствует повышению продуктивности и результативности компании.

Таким образом, профессиональное обучение является важным инструментом для повышения квалификации сотрудников и обеспечения их успеха в карьере. Благодаря отсутствию налогообложения данного вида обучения, сотрудники могут получить доступ к необходимым знаниям и навыкам, не теряя значительную часть своей заработной платы.

Страховые выплаты

Страховые выплаты могут быть различного характера и происходить по разным причинам. Например, это могут быть выплаты по страхованию от несчастных случаев, страхованию от утраты трудоспособности, страхованию на случай смерти и другим видам страхования.

Часто страховые выплаты предусматриваются в рамках корпоративных страховых программ, которые работодатель оформляет на своих сотрудников. Такие программы могут покрывать различные риски, связанные с здоровьем и жизнью работника.

Получение страховых выплат может значительно помочь работнику в случае наступления страховых событий. Благодаря таким выплатам работник может получить финансовую поддержку в период, когда его доходы могут оказаться сниженными или прекращенными в связи со страховым случаем.

Кроме того, страховые выплаты могут также положительно сказаться на уровне доходов работника, так как они не облагаются налогом. Это может помочь работнику увеличить свои располагаемые средства и реализовать свои финансовые планы.

Важно отметить, что страховые выплаты могут быть предусмотрены условиями страхового договора, заключенного между работником и страховой компанией. Поэтому перед оформлением страховки необходимо внимательно изучить договор и условия выплат, чтобы быть в курсе, какие именно выплаты предусмотрены и каким образом будет осуществляться их выплата.

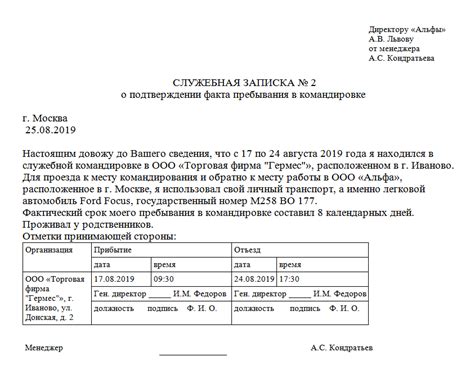

Довольствие за служебные командировки

В соответствии с действующим законодательством, довольствие за командировку не учитывается при начислении налоговых отчислений и не облагается налогами на доходы физических лиц. Данное правило распространяется на все виды командировок, в том числе как внутренние, так и международные.

Однако стоит отметить, что получение довольствия за командировку не является обязательным для работника. Работодатель может решить выплатить компенсацию за дополнительные расходы по своему усмотрению и в рамках установленных границ.

В целом, довольствие за служебные командировки представляет собой инструмент, благодаря которому работник может получить компенсацию за дополнительные расходы, а работодатель в свою очередь может поощрить работников и стимулировать их профессиональные возможности, развитие и достижения.