Регистрация в налоговой службе – обязательный этап для всех предпринимателей, желающих открыть свое дело. Зарегистрировавшись в налоговой, предприниматель получает статус налогоплательщика и становится участником системы налогообложения. Это позволяет контролировать и оплачивать налоги, а также пользоваться преимуществами и льготами, предоставляемыми государством.

Однако регистрация в налоговой также несет ряд обязательств и ответственности. Предприниматель обязан соблюдать налоговое законодательство, предоставлять отчетность, вести бухгалтерию и своевременно уплачивать налоги и сборы. Неисполнение этих требований может привести к налоговым санкциям и штрафам. Поэтому важно иметь понимание о процессе регистрации и о том, как правильно управлять налоговыми вопросами в своем бизнесе.

Для успешной регистрации в налоговой службе предприниматель должен предоставить определенную документацию, подтверждающую его право осуществлять предпринимательскую деятельность. Среди основных требований можно выделить наличие учредительных документов (устава, свидетельства о государственной регистрации), паспорта и ИНН предпринимателя, а также информации о месте осуществления деятельности и банковских реквизитах.

Значение регистрации в налоговой

Основное значение регистрации в налоговой заключается в том, что она позволяет предпринимателю законным образом заниматься своей деятельностью и выполнять все налоговые обязательства перед государством.

Выпуск свидетельства о регистрации в налоговой службе открывает доступ к множеству привилегий и прав, которые помогут предпринимателю успешно вести свой бизнес:

| 1. | Легальность и законность бизнеса. |

| 2. | Получение различных налоговых льгот и скидок. |

| 3. | Возможность работать со стратегическими партнерами. |

| 4. | Свобода от вредоносных последствий нарушения налогового законодательства. |

| 5. | Получение финансовой поддержки от государства или банков. |

Кроме того, регистрация в налоговой службе обеспечивает прозрачность финансовой деятельности предпринимателя, что создает доверие у клиентов и партнеров.

Важно отметить, что регистрация в налоговой службе также обязывает предпринимателя соблюдать все требования налогового законодательства, в том числе регулярно подавать отчетность, уплачивать налоги и соблюдать сроки.

В целом, регистрация в налоговой службе помогает предпринимателю стать полноправным участником рынка, защищает его права и интересы, а также создает условия для развития бизнеса.

Важность регистрации для предпринимателей

- Легальность и защита прав.

- Уплата налогов.

- Легальная конкуренция.

- Возможности развития.

- Защита прав потребителей и партнеров.

Регистрация в налоговой дает предпринимателю право на осуществление своей деятельности в соответствии с законодательством. Без регистрации предприниматель не может заключать официальные договоры, получать финансовую поддержку, участвовать в государственных закупках и принимать участие в других деловых операциях.

Без регистрации в налоговой службе предприниматель не сможет уплачивать налоги и вести бухгалтерию. Регистрация позволяет выполнять все необходимые налоговые обязательства в соответствии с требованиями законодательства, что является основополагающим фактором нормального функционирования предпринимательской деятельности.

Регистрация предпринимателей в налоговой службе также способствует созданию равных условий для всех участников рынка. Отсутствие регистрации может привести к появлению нелегальных конкурентов, которые могут осуществлять деятельность во вред законным предпринимателям.

Регистрация в налоговой дает предпринимателю возможность развивать свой бизнес. Она открывает доступ к финансовым и правовым инструментам, что позволяет предпринимателям реализовывать более амбициозные проекты и расширять границы своего бизнеса.

Регистрация в налоговой службе позволяет создать доверие у потребителей и партнеров предпринимателя. Благодаря регистрации потребители и партнеры могут быть уверены в легитимности бизнеса и защищать свои права в случае непредвиденных ситуаций.

Кратко говоря, регистрация в налоговой службе является необходимым шагом для предпринимателей, который позволяет им легализовать свою деятельность, уплачивать налоги, вести учет и делать свой бизнес успешным и устойчивым.

Обязательности регистрации в налоговой

Важно отметить, что каждый предприниматель обязан подать заявление о регистрации в налоговой службе в течение 7 дней с момента регистрации своей организации. Заявление должно содержать все необходимые сведения о предпринимателе, включая информацию о месте регистрации и виде предпринимательской деятельности.

После регистрации в налоговой организация получает свидетельство о постановке на учет в налоговом органе. Это официальный документ, подтверждающий статус зарегистрированного налогоплательщика.

Большинство обязанностей, связанных с регистрацией в налоговой, касаются ведения бухгалтерского и налогового учета. Предприниматели должны представлять отчетность в налоговую службу в установленные сроки, а также вести учет доходов и расходов своей организации. В случае нарушения этих обязанностей, предпринимателю могут быть наложены штрафы и санкции со стороны налоговых органов.

Кроме того, зарегистрированные в налоговой организации предприниматели обязаны платить налоги, включая налог на прибыль, НДС, налог на имущество и другие. Размер и порядок уплаты налогов зависят от вида деятельности и налоговой системы, в которой организация зарегистрирована. Своевременная и правильная уплата налогов является обязанностью каждого предпринимателя и важным моментом для успешного функционирования бизнеса.

Процедура регистрации в налоговой

Для того, чтобы стать зарегистрированным предпринимателем в налоговой службе, необходимо выполнить определенные этапы процедуры регистрации.

Первым шагом в процессе регистрации является подача заявления на регистрацию в налоговую инспекцию. В заявлении необходимо указать сведения о предпринимателе, такие как полное наименование организации, место нахождения, ИНН и ОГРН. Также в заявлении указывается вид деятельности, по которому предприниматель планирует вести бизнес.

После подачи заявления, налоговая инспекция проводит проверку предоставленных данных и документов. Если информация правильная и полная, предприниматель получает свидетельство о постановке на учет в налоговой системе.

После регистрации в налоговой предприниматель получает статус плательщика налогов. Это означает, что он обязан регулярно платить налоги в соответствии с установленными сроками и правилами налогообложения. Кроме того, зарегистрированный предприниматель должен вести и представлять отчетность в налоговую службу.

Важно отметить, что регистрация в налоговой является обязательным требованием для предпринимателей, осуществляющих коммерческую деятельность. Без регистрации предприниматель не имеет права осуществлять финансовые операции и работать в легальном статусе.

Поэтому процедура регистрации в налоговой является важным шагом для каждого предпринимателя. Обратившись в налоговую инспекцию и следуя указанным процедурам, предприниматели смогут стать полноправными участниками бизнес-среды и поддерживать законность своих действий в сфере налогообложения.

Необходимая документация

Для регистрации в налоговой системе необходимо собрать определенный пакет документов. Вот список основных документов, которые могут потребоваться:

1. Свидетельство о регистрации индивидуального предпринимателя или выписка из Единого государственного реестра юридических лиц.

2. Идентификационный номер налогоплательщика (ИНН).

3. Решение о назначении исполнительного органа (директора, главного бухгалтера).

4. Справка о присвоении кодов ОКВЭД (Общероссийский классификатор видов экономической деятельности).

5. Документ, подтверждающий право собственности или предоставления права пользования помещением, в котором будет зарегистрировано предприятие.

6. Документы, подтверждающие объем уставного капитала.

7. Документы, подтверждающие право собственности на интеллектуальную собственность (патенты, лицензии и т. д.).

8. Другие документы, в зависимости от вида деятельности и организационно-правовой формы предпринимателя.

При несоблюдении правил и сроков предоставления документов, регистрация может быть отклонена или отложена. Поэтому важно своевременно собрать все необходимые документы и предоставить их в налоговую службу.

Сроки регистрации

Зарегистрироваться в налоговой службе необходимо до начала осуществления предпринимательской деятельности. Законодательство устанавливает определенные сроки для регистрации, которые необходимо соблюдать, чтобы избежать штрафных санкций и проблем с налогообложением.

Обычно регистрацию в налоговой службе необходимо произвести в течение 5 рабочих дней с момента получения статуса предпринимателя или решения о начале предпринимательской деятельности. Однако, существует ряд исключений и особых случаев, которые могут повлиять на сроки регистрации. Например, при открытии филиала или представительства компании, сроки регистрации могут быть продлены.

Важно отметить, что регистрация в налоговой службе необходима не только при открытии нового бизнеса, но и при внесении изменений в учетные данные предпринимателя, таких как адрес, наименование или вид деятельности. В этих случаях, сроки регистрации составляют 30 дней с момента изменения данных.

Несоблюдение сроков регистрации или несвоевременное внесение изменений может привести к наложению штрафов и других санкций со стороны налоговой службы. Поэтому рекомендуется проводить все процедуры регистрации в срок, а при необходимости, обращаться за консультацией к специалистам, чтобы избежать проблем с налогообложением и соблюсти требования законодательства.

| Тип регистрации | Сроки регистрации |

|---|---|

| Регистрация нового бизнеса | В течение 5 рабочих дней с получения статуса предпринимателя |

| Регистрация изменений учетных данных | В течение 30 дней с момента изменения данных |

| Регистрация филиала или представительства | Сроки могут быть продлены, требуется обращаться в налоговую службу |

На что обращать внимание после регистрации

После успешной регистрации в налоговой службе есть несколько важных вещей, на которые предпринимателю необходимо обратить внимание.

Первым шагом стоит убедиться в корректности заполненных налоговых деклараций. Это поможет избежать проблем при последующей проверке налоговыми органами. Также нужно следить за соблюдением сроков подачи деклараций и уплаты налогов. Нерегулярности в этом процессе могут привести к штрафам и даже судебным разбирательствам.

Вторым важным моментом является аккуратное ведение бухгалтерии. Важно следить за правильным учетом всех доходов и расходов, так как это позволит избежать проблем в случае проверки налоговой инспекцией. При этом необходимо знать основы бухгалтерии или найти специалиста, который сможет помочь вести учет.

Третьим вопросом, на который стоит обратить внимание, является своевременное получение и уплату налоговых квитанций. Отсутствие оплаты налогов может привести к задолженности, пеням и проблемам с налоговыми органами. Также следует внимательно проверять квитанции на наличие ошибок или несоответствий.

Наконец, важно оставаться в курсе изменений в налоговом законодательстве. Законы могут меняться, поэтому часто бывает полезно обращаться к профессионалам, которые будут в курсе последних новостей и смогут дать рекомендации в соответствии с новыми требованиями.

Таким образом, предприниматели должны проявлять бдительность и внимательность после регистрации в налоговой службе. Безотлагательное внимание к декларациям, бухгалтерскому учету, уплате налогов и изменениям в законодательстве поможет избежать неприятностей и обеспечит успешное ведение бизнеса.

Сдача налоговой отчетности

Важно понимать, что налоговая отчетность должна быть составлена и предоставлена в соответствии с установленными правилами и сроками. Для каждого вида налога (НДС, НДФЛ, налог на прибыль и т.д.) существуют свои сроки подачи налоговой отчетности, которые следует соблюдать.

Обычно сдача отчетности осуществляется по квартальной системе, что означает, что предприниматели должны сдавать отчетность каждые три месяца. Однако, есть и другие варианты, например, сдача отчетности раз в год для ООО с одним учредителем, или сдача отчетности по месяцам для больших предприятий.

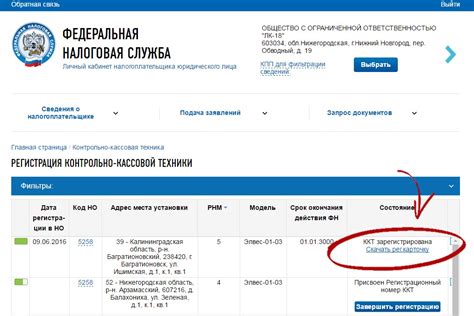

Сдача налоговой отчетности может быть проведена в электронной форме через специальные информационные системы налоговой службы. Для этого предпринимателям требуется получить специальный электронный ключ и пройти процедуру регистрации в системе. Это удобный и быстрый способ предоставления отчетности, который позволяет сократить время и упростить процесс.

Однако, важно помнить, что сдача налоговой отчетности - это только начало процесса. После ее предоставления, налоговые органы могут провести проверку деятельности предприятия и досрочное обследование. Поэтому важно вести четкую и аккуратную бухгалтерию, чтобы избежать недоразумений и претензий со стороны налоговых органов.

В конце года, после сдачи отчетности, предпринимателям также требуется составить годовой финансовый отчет и подготовиться к аудиту со стороны независимых аудиторов. Это еще одна важная процедура, которая позволяет проверить правильность ведения бухгалтерии и надежность данных, предоставленных в налоговой отчетности.

Таким образом, сдача налоговой отчетности является неотъемлемой частью деятельности предпринимателей, зарегистрированных в налоговой. Это важный процесс, который требует внимательности и соблюдения сроков. Надежная и аккуратная отчетность - это залог успешного взаимодействия с налоговыми органами и отсутствия неприятных сюрпризов.