Если вы решили открыть свое дело и стать индивидуальным предпринимателем (ИП), то одно из самых главных решений, которое вам нужно принять - выбор системы налогообложения. Большинство ИП останавливают свой выбор на упрощенной системе налогообложения (УСН). Эта система позволяет существенно упростить процедуру ведения учета и платежей.

Хотя сама система УСН является упрощенной, требования, которые предъявляются к ИП работающим на УСН, довольно строгие. Чтобы правильно функционировать и избежать наказаний со стороны налоговых органов, ИП на УСН должен следовать определенным правилам и выполнять несколько важных шагов.

Первым шагом для ИП на УСН является регистрация в налоговой инспекции. Для этого вам необходимо подать заявление, в котором указать основные параметры вашей будущей деятельности. Чтобы избежать ошибок, лучше обратиться за помощью к специалисту, который сможет правильно заполнить все необходимые документы и предоставить все требуемые справки.

Как начать работу ИП на УСН

Для того чтобы начать работать в качестве индивидуального предпринимателя (ИП) на упрощенной системе налогообложения (УСН), необходимо выполнить несколько ключевых шагов:

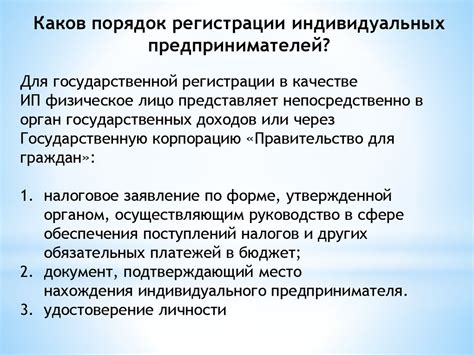

1. Зарегистрироваться в качестве ИП. Это процедура, которую можно выполнить через многофункциональный центр или онлайн на сайте одноственной регистрации. При регистрации должны быть предоставлены необходимые документы, такие как паспорт и иные удостоверения личности.

2. Определиться с видом деятельности. ИП на УСН может заниматься различными видами деятельности, но не все виды деятельности могут быть осуществлены в рамках данной системы налогообложения. Определитесь, подходит ли ваш вид деятельности под требования УСН.

3. Выбрать систему налогообложения. УСН предлагает несколько разных режимов, включая патентную систему. При выборе необходимо учитывать не только характер вашей деятельности, но и ожидаемый уровень доходов и расходов.

4. Вести правильную бухгалтерию. Для УСН необходимо вести упрощенную форму бухгалтерского учета, которая состоит из учета доходов и расходов, а также подготовки налоговой отчетности. Важно быть внимательным и точным при ведении бухгалтерии, чтобы избежать ошибок и штрафов со стороны налоговой службы.

5. Оплачивать налоги. В рамках УСН ИП самостоятельно оплачивает налоги, основываясь на своем доходе. Необходимо своевременно подготавливать и подавать налоговую декларацию, а также оплачивать налоговые суммы в установленные сроки.

6. Соблюдать требования УСН. УСН предусматривает определенные требования и ограничения, которые необходимо соблюдать. Подробно ознакомьтесь с правилами и нормами УСН, чтобы быть уверенным в правильности ваших действий и избежать возможных проблем в будущем.

Следуя этим шагам и правилам, можно легко начать работу ИП на УСН и успешно вести свой бизнес в рамках упрощенной системы налогообложения.

Регистрация индивидуального предпринимателя

Для начала работы индивидуального предпринимателя (ИП) на упрощенной системе налогообложения (УСН) необходимо пройти процедуру регистрации.

Для этого следует выполнить следующие шаги:

- Подготовить необходимые документы:

- Паспорт гражданина РФ или иной документ, удостоверяющий личность;

- СНИЛС;

- ИНН, если он уже имеется;

- Документ об образовании (если необходимо);

- Другие документы в зависимости от специфики деятельности ИП.

После получения свидетельства о регистрации ИП на УСН, предприниматель может начинать свою деятельность и осуществлять расчеты по данной системе налогообложения. Регистрация ИП на УСН является важным этапом в создании и управлении бизнесом, и ее правильное выполнение обеспечивает соблюдение законодательных требований и минимизацию рисков.

Определение размера дохода

При работе по упрощенной системе налогообложения (УСН) предприниматели пользуются преимуществами, но также обязаны следить за своим доходом, чтобы не превысить установленные лимиты.

Размер дохода для ИП на УСН определяется суммой всех денежных средств, полученных от реализации товаров, выполнения работ и оказания услуг.

Для определения размера дохода используется учетная политика предприятия, которую ИП устанавливает самостоятельно.

Однако существуют некоторые общие правила и ограничения:

| УСН-6% | УСН-15% | УСН-НД |

| Доход не должен превышать 8 миллионов рублей в год | Доход не должен превышать 60 миллионов рублей в год | Доход не должен превышать 150 миллионов рублей в год |

Если размер дохода превышает установленные лимиты, ИП обязан перейти на общую систему налогообложения.

Важно правильно отслеживать свой доход и не допускать его значительных изменений в течение года, чтобы избежать ошибок при расчете налоговых платежей.

В случае сомнений или неясностей по поводу определения размера дохода рекомендуется обратиться к бухгалтеру или налоговому консультанту для получения профессиональной помощи.

Выбор ставки налога

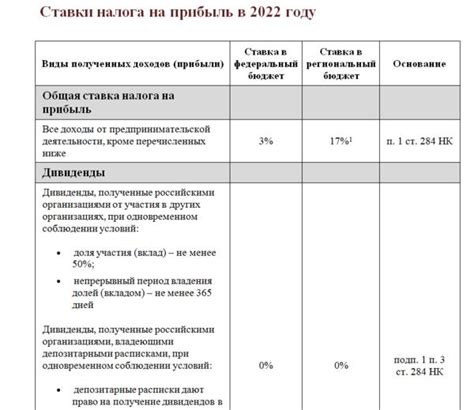

При регистрации в качестве индивидуального предпринимателя на упрощенной системе налогообложения (УСН) необходимо выбрать одну из двух ставок налогообложения: 6% или 15%.

Ставка 6% - это налог для индивидуальных предпринимателей, которые осуществляют розничную торговлю и предоставление услуг населению. Если ваш бизнес связан с продажей товаров или услуг физическим лицам, то вам подойдет эта ставка.

Ставка 15% - это налог для индивидуальных предпринимателей, занимающихся иной деятельностью (кроме розничной торговли и предоставления услуг населению). Такую ставку выбирают предприниматели, занятые производством, оптовой торговлей, оказанием услуг юридическим лицам и др.

При выборе ставки налога на УСН необходимо учитывать особенности своей деятельности и ожидаемый объем доходов. Также стоит учитывать, что смена ставки налога возможна только один раз в год.

Выбор ставки налога важен для определения размера налоговых платежей и осуществления правильного учета доходов и расходов.

Важно! От выбранной ставки налога зависит размер отчислений в пенсионный фонд и в фонды социального страхования. Ставка налога также влияет на возможность применения упрощенной системы налогообложения для нескольких видов деятельности.

При выборе ставки налога рекомендуется консультироваться с налоговым специалистом или бухгалтером, чтобы учесть все особенности вашей деятельности и сделать правильный выбор.

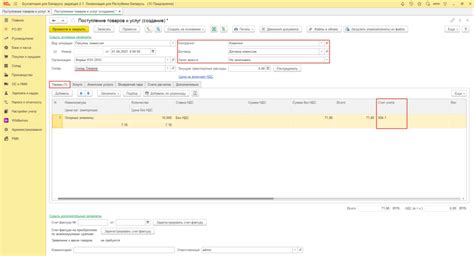

Ведение учета на УСН

- Доходная книга – в ней фиксируются все поступления от реализации товаров или оказания услуг. Важно указывать дату, сумму и основание поступления денежных средств.

- Расходная книга – в ней следует отражать все затраты, связанные с деятельностью ИП. Это могут быть покупка товаров, оплата услуг, аренда помещений и другие расходы.

- Кассовая книга – обязательна только для тех ИП, которые осуществляют наличные платежи. В ней регистрируются все поступления и расходы по наличным деньгам.

- Основные средства и нематериальные активы – ИП должны вести учет своих основных средств (например, оборудования, автотранспорта) и нематериальных активов (например, лицензий, патентов).

Все эти документы помогают ИП контролировать свою финансовую деятельность и правильно рассчитывать налоговые обязательства перед государством. Они также могут потребоваться при проверке налоговой инспекцией.

Важно отметить, что ИП на УСН обязаны хранить бухгалтерскую документацию в течение определенного срока. Согласно законодательству, срок хранения составляет 4 года с момента окончания отчетного периода.

Регулярная отчетность

Для работающего на упрощенной системе налогообложения (УСН) индивидуального предпринимателя (ИП) важно всегда выполнять требования по регулярной отчетности. Это поможет избежать штрафов со стороны налоговых органов и гарантированно соблюсти законодательство.

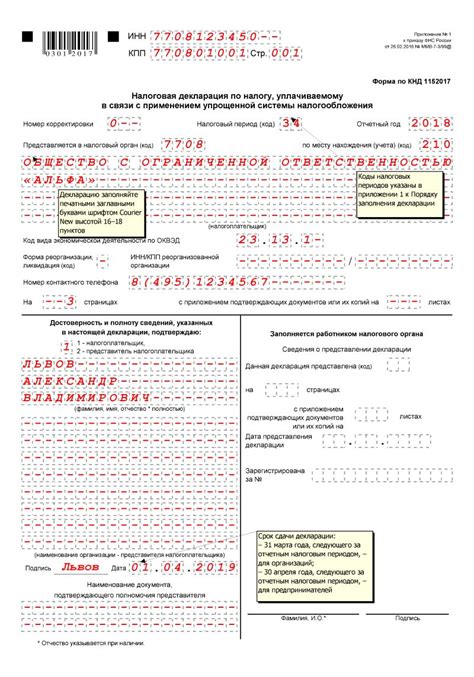

Первым и основным документом, который необходимо подавать ИП на УСН, является налоговая декларация. Она представляет собой отчет о доходах и расходах за указанный период и включает в себя такие данные, как сумма полученного дохода, причины его получения, статьи расходов и другие обязательные детали.

Важно отметить, что налоговая декларация должна быть заполнена и подана в соответствии с установленными сроками. Для ИП на УСН предусмотрены квартальные сроки подачи деклараций: до 30 апреля, до 31 июля, до 31 октября и до 31 января следующего года. Это означает, что ИП должен подавать отчетность каждые три месяца.

Кроме налоговой декларации, ИП на УСН также должен вести книгу доходов и расходов. В этом документе должны быть указаны все операции по доходам и расходам, суммы, даты и прочие детали. Книга доходов и расходов ведется в течение всего года и является дополнительным подтверждением финансовой деятельности ИП.

Важно заметить, что только правильное заполнение и своевременная подача налоговой декларации, а также ведение книги доходов и расходов гарантируют соблюдение обязательств перед налоговыми органами и исключение возможности штрафных санкций.